Blue chipként debütálna az MVM

Bár még nem született végleges döntés az MVM Energia Zrt. tőzsdére lépésével kapcsolatban, ám ha erre sor kerül, a cég részvényei a Világgazdaság számításai szerint minden bizonnyal a börze blue chipjei közé kerülnének. A parkettre vezető úton mindenesetre fontos lépés volt, hogy az MVM-et a Standard and Poor’s és a Fitch Ratings hitelminősítő is a befektetésre ajánlott kategóriába sorolta.

Sőt, ahogy Mager Andrea, a nemzeti vagyon kezeléséért felelős tárca nélküli miniszter fogalmazott, a holding már a tőzsdeképesség kapujában áll, Kóbor György elnök-vezérigazgató pedig decemberre teszi az ezt megalapozó jelentés elkészültét. A céldátum a bevezetéséről azonban még nem hangzott el információ. A potenciális befektetők már most törhetik a fejüket, hogy Magyarország negyedik és a régió 13. legnagyobb vállalata vajon milyen tőzsdei kapitalizációt érhet el, és egyáltalán mekkora részvénycsomagot kaphatnak majd az intézményi befektetők és a kisrészvényesek.

A 6,1 millió ügyféllel és több mint száz tagvállalattal rendelkező konszernnél még nem áll rendelkezésre a fenti kérdésekre választ adó információs anyag, azonban van néhány összehasonlító adat, valamint kiindulási pontként szolgáló nemzetközi példa.

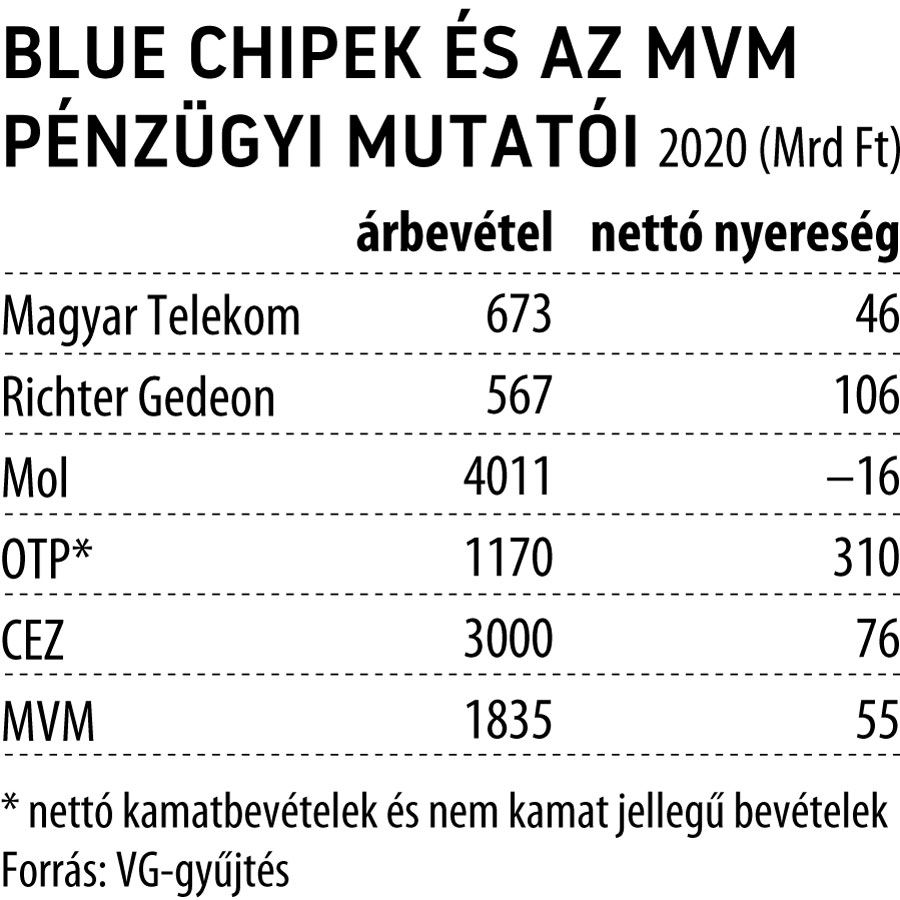

Az első ilyen nyilvános adat az MVM csoportszintű árbevétele, amely tavaly 1835 milliárd forint volt, valamint a korrigált adózott nyereség, amely az előző évi profitot egymilliárddal megfejelve, 55 milliárd forintot tett ki. Ha ezeket a számokat a pesti börzén jegyzett blue chipekéhez hasonlítjuk, kiderül, hogy az árbevételt tekintve a mintegy kétszer akkora, 4011 milliárd forintos Mol után a második legnagyobb céggé válhatna az MVM a tőzsdén, míg a profitot alapul véve a harmadik lenne. Igaz, az összevetést nehezíti, hogy az MVM egyelőre nem az IFRS sztenderd szerint közli a számait.

Az igazsághoz tartozik, hogy a Mol 2020-ban veszteségessé vált a Covid-járvány miatt, pedig egy évvel korábban még 223 milliárd forintos pozitív eredménye volt. Más kérdés, hogy a globális zöldfordulat következtében hosszabb távon vélhetően inkább az MVM portfóliója lesz a nyerő.

Az MVM 2010 óta megháromszorozta az árbevételét. Ha ez a tendencia fennmaradna, növekedési papírként magasabb P/E (tőzsdei árfolyam/nettó nyereség) értéket is kiérdemelhetne a részvény.

Apropó P/E-érték… ebből a szempontból érdemes egy meghatározó regionális céget, a cseh CEZ csoportot is megvizsgálni, hiszen éppúgy integrált szolgáltató, mint az MVM, azaz egyebek között a villamosenergia- és földgázellátás is a feladatai közé tartozik.

A prágai óriás bevétele tavaly mintegy 214 milliárd cseh koronára rúgott, ez forintban közelíti a 3 ezermilliárdot, adózott profitja pedig nagyjából 76 milliárd forint tett ki, ami a sok éves átlagnak durván a harmada.

A CEZ-részvények kurzusa 8400 forint körül mozog, míg P/E-értéke 8,7. Az 538 millió részvény egyharmada közkézhányad. A részvény napi átlagos tőzsdei forgalma kétmilliárd forintnak felel meg.

A CEZ 2020-as profitja után – egyfajta bizalomerősítő lépésként – az osztalékot több mint 50 százalékkal, 728 forintra emelték.

A 8,7-es P/E-érték egyébként közel áll az energetikai cégeknél mérvadó 10,7-es nemzetközi átlaghoz. Ha az MVM esetében ebből számból indulunk ki, akkor az utóbbi két év nettó nyeresége alapján hozzávetőlegesen 590 milliárd forintos tőzsdei kapitalizáció adódik, messze meghaladva a százmillió dolláros limitet, amely a hazai papírok blue chipként való besorolásának egyezményes kritériuma.