Nagy kedvenc lett az OTP a Morgan Stanley-nél

A Morgan Stanley hétfő reggel 18 800 forintról 21 300 forintra emelte az OTP Bankra vonatkozó, 12 hónapos célárfolyamát, az ajánlás továbbra is felülsúlyozás. A nagybank új árfolyamvárakozása ezzel a legoptimistább a magyar bankot követő elemzők körében, és közel 28 százalékos felértékelődési lehetőséggel kecsegtet a pénteki záróárhoz képest.

A Refinitiv elemzői konszenzusa ennél lényegesen konzervatívabb a hazai bankpapír kilátásait illetően, a 15 brókerház célárainak átlaga 18 075 forint. Tizenegy elemző vételre, további négy pedig tartásra javasolja az OTP részvényeket.

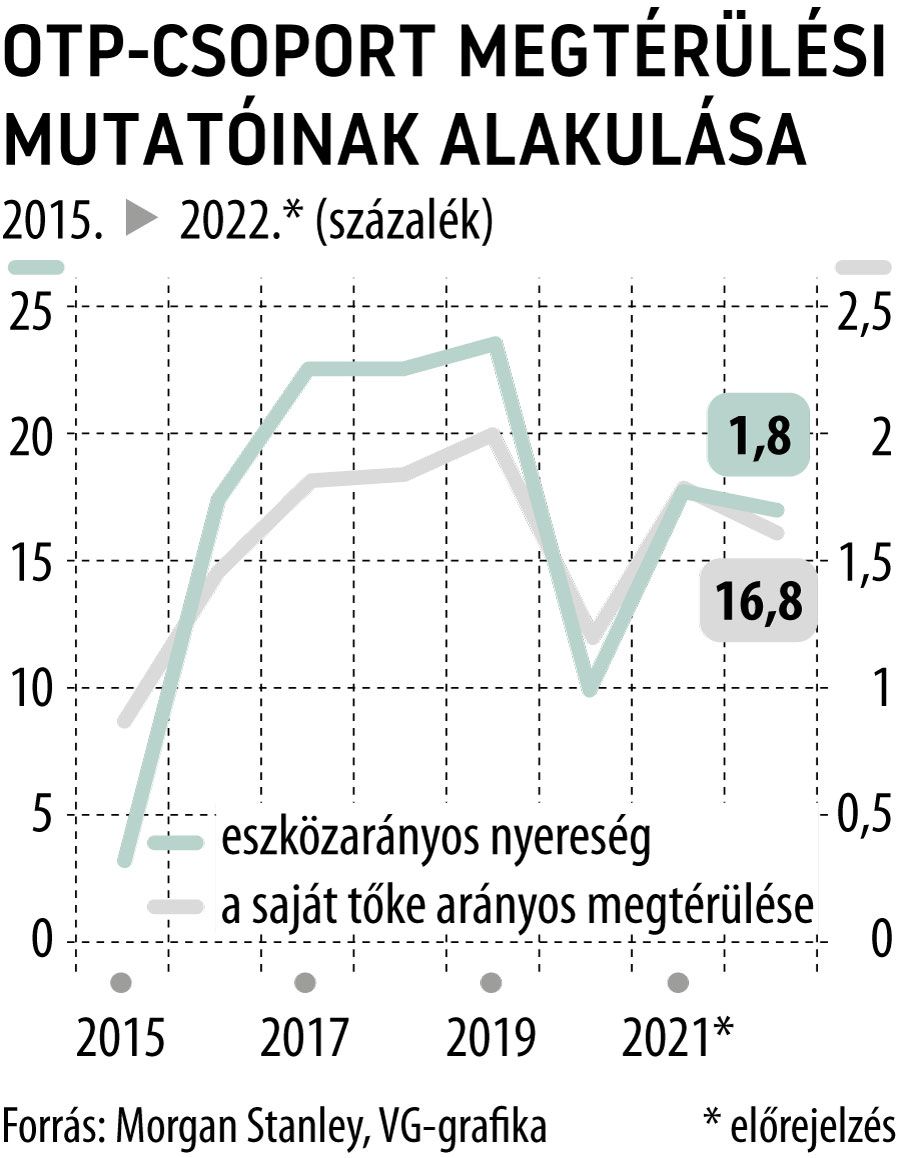

A Morgan Stanley eljuttatta lapunkhoz az elemzést, amelyben kiemelték, a gyorsjelentés legfontosabb eleme, hogy a menedzsment megerősítette a 18-20 százalékos (tisztított) sajáttőkearányos megtérülésre (ROE) vonatkozó korábbi előrejelzést, míg a piaci konszenzus csak 15 százalékos. A Morgan Stanley szakértője 18,2 százalékos ROE-t vár. Ennek megfelelően a befektetési bank 13 százalékkal felfelé módosította a magyar bankcsoporttól várható nettó eredmény összegét, így a részvényenkénti profit (EPS) idén 1853 forint lehet.

Hasonlóan a magyar elemzőkhöz a Morgan Stanley szakértői is 2022 első negyedévére várják a magyarországi alapkamat emelések kamateredmény-javító hatását, mivel a változó kamatozású hitelek átárazása 3-6 hónapot vesz igénybe.

Hozzátették, minden 10 bázispontos kamatemelés félmilliárd forint pozitív hatással van a nettó kamateredményre.

A kockázati költségekre vonatkozó becslést lefele módosította az amerikai bank elemzője, a korábbi 0,67 százalékról 0,28 százalékra. A jövő évben a makrogazdasági környezet valószínűleg támogatja a céltartalékok részleges visszaírását, valamint a stage2 hitelállomány egy részének átértékelését stage1-be. A várakozásaik szerint az idei nyereség 19 százalékát kifizeti osztalékként az OTP (részvényenként ez 349 forint lenne), a 2019-es és a 2020-as elkülönített osztalékkal együtt a jelenlegi árfolyamon számítva 4,7 százalékos osztalékhozam érhető el. OTP-papírt a későbbiekben is megérheti osztalékért tartani, a következő években 376 és 397 forint lehet a részvényenkénti profit-visszaosztás. Az elemzés készítője kiemelte, a jelen árszinten az OTP részvény nem drága, a 2022-re várt, egy részvényre jutó könyv szerinti érték 1,3-szorosán forognak a bank papírjai, szemben az 1,4-szeres historikus átlaggal, valamint a 2017-2019-ben jellemző 1,5-ös P/BV értékkel (azokban az években 19 százalékos volt az átlagos ROE).

A Morgan Stanleynál a korábbiakban várt 410 milliárd forintos adózott eredmény helyett már 463 milliárd forintot remélnek az OTP csoporttól, jövőre 498 milliárd, majd rá egy évre 525 milliárd forintos számviteli profit valószínűsíthető. A teljesítő hitelállomány idén 11,3 százalékkal bővülhet (ez megfelel a menedzsment által vártnak), 2022-23-ban pedig 7,4 és 6,3 százalékkal.

A 21 300 forintos OTP-célár mellett két további is készült, az optimista szcenárió idénre például 16 százalékos hitelállomány növekedéssel kalkulál, ezáltal pedig 23 900 forintos célárral.

Ha rosszra fordul a makrogazdasági környezet az OTP piacain, akkor a kockázati költségek emelkedésre révén a menedzsment várakozásait alulmúló, 16 százalékos lehet a ROE 2021-ben, ennek tudatában 12 500 forintos a befektetési bankház célárfolyama.