Sorra ereszthetnek le az ingatlanlufik a népszerű városokban

Az elmúlt tíz évben, de tulajdonképpen a 2008-as válság lezárulása óta több befektetési eszközben erős áremelkedés indult, köszönhetően a korábban sosem látott laza monetáris politika hatásának, amelyet a jegybankok tartósan folytattak. Ide tartozott az ingatlanpiac is, ahol persze nem csak befektetők vásárolnak, viszont jelentős a hitelre vásárlás szerepe, így döntő a mindenkori kamatszint.

Miután sok jegybank ténylegesen nulláig, egyes esetekben a negatív tartományba csökkentette az alapkamatot, érthető módon a hitelkamatok, különösen a lakáshitelek kamatai igen mélyre süllyedtek: majdhogynem ingyenesek lettek a hitelek. Természetesen ez igen csábító nemcsak a lakhatási célra vásárlóknak, hanem a befektetőknek is, akik az ingatlant kiadták, esetleg részt vettek a múlt évtized új divatjában, az Airbnb-boomban, így egyúttal vonzó hozamot értek el befektetésükkel, pláne, hogy a kockázatmentes befektetések (főleg állampapírok) hozama is elenyésző lett, sőt, 12 európai országban

rövidebb-hosszabb ideig a negatív tartományba kerültek.

Az alacsony hitelkamat és a befektetések alacsony hozama sokakat az ingatlanpiacra vonzott, és miután ez a folyamat sok évig tartott, az árak rendkívüli magasságokba emelkedtek, különösen egyes divatos helyeken, ahol a jól fizető állások száma vagy a fejlett turizmus tovább fokozta a keresletet. A hagyományosan drága városok után, mint London, Párizs, New York vagy San Francisco és környéke, felkapott lett például Stockholm, Seattle vagy éppen Sydney.

Az olcsó kamatok korszaka azonban most hirtelen véget ért: a jegybankok által a piacra bocsátott rengeteg pénz bőven felerősítette a tavaly megindult inflációs folyamatokat, így most teljes erővel kénytelenek ez ellen fellépni, gyorsított ütemű kamatemeléssel . És bár kevés helyen olyan magas a jegybanki alapkamat, mint nálunk, a hitelkamatok is mindenhol gyorsan nőnek, gyorsan hűtve a hitelkeresletet és ezzel együtt az ingatlanok iránti vételi szándékot.

Az alacsony hitelkamatok idején sokan előrelátóan hosszabb távra fixált kamattal vették fel hiteleiket, ők most nyugodtak lehetnek, a változó kamatozású hitelesek egy része viszont most úgy gondolhatja, hogy érdemes lehet eladni az ingatlant és visszafizetni a hitelt, ami a kínálati oldalt erősíti.

Mindez persze örvendetes abból a szempontból, hogy akik saját lakhatási céljaikra vásárolnak, kevésbé fognak kiszorulni a piacról, ha csökkennek az árak, ugyanakkor az eső, netán összeomló ingatlanpiac rendszerint gazdasági lassulást is maga után von, hisz így nagy vagyonok tűnnek el, csökkentve a vásárlóerőt. Egyelőre ugyan nem tart még itt a folyamat, de

egyes országokban, mint Kanada vagy Ausztrália, már meghaladta a 10 százalékot az árcsökkenés.

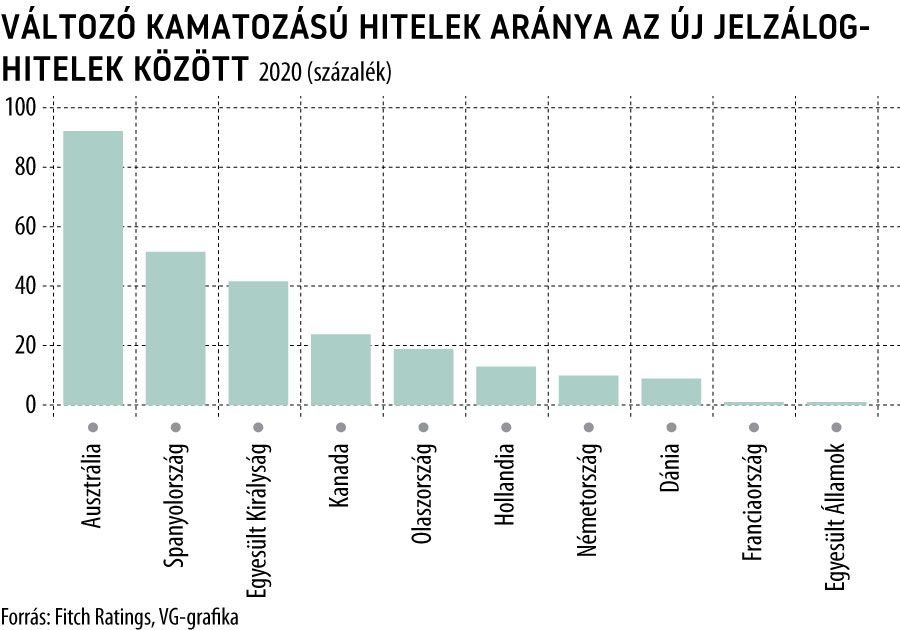

Egy közgazdász szerint, aki korábban a Bank of Japan szakértője volt, miután idén gyorsultak fel a jegybanki kamatemelési ciklusok, a hatások jövőre és 2024-ben fognak jelentkezni, mégpedig világszerte, azonban jelentős eltéréseket okozhat az, hogy mekkora a hosszabb távra fixált kamatú hitelek aránya. Míg az Egyesült Államok esetében jellemző, hogy akár harminc évre is fixálják a kamatot, és csak a hitelek mindössze 7 százaléka változó kamatozású, addig Ausztráliában, Kanadában, Spanyolországban vagy Nagy-Britanniában sokkal elterjedtebbek az évente változó kamatozású hitelek. Ennek megfelelően hamarabb indul meg az áresés is, hisz a hitelesek hamar szembesülnek a meredeken emelkedő törlesztőkkel.

Makrogazdasági szempontból az is problémás az emelkedő kamatok és a zuhanó ingatlanárak idejében, hogy egyre többen válhatnak fizetésképtelenné. Ez azonnali veszteséget okoz a bankoknál, és ha az ingatlanok ára a hitelérték alá esik, akkor jönnek az igazán nagy veszteségek, hisz az ingatlanok kényszerű értékesítése sem segít, a hitelek egy része kifizetetlen marad. A 2008-as válság jórészt egy ilyen folyamatnak volt a következménye, jóllehet akkor divatos lett egy olyan különös eljárás, hogy egyes bankok a rossz ingatlanhiteleket becsomagolták egy értékpapírba, és azt eladták, miközben a vevők nem voltak tisztában azzal, mit is vesznek.

Ez a veszély most szerencsére nem fenyeget, hisz ugyanezt a hibát még egyszer nem követik el, ráadásul azóta a szabályozás is lényegesen szigorodott. Mindazonáltal a jelentős áresés, amely természetes és elkerülhetetlen folyamat egy ingatlanlufi után, jócskán hozzájárulhat egy esetleges gazdasági recesszióhoz.