Államkötvény-cunami zúdul az eurózóna befektetőire az idén – újabb adósságválság fenyeget

Az eurozóna tagállamai valóságos kötvényözönt kénytelenek a piacokra zúdítani az idén, egy meglehetősen ellentmondásos piaci környezetben. Az infláció csökkenőben ugyan, de magas, az EKB viszont továbbra is szigorító fázisban van.

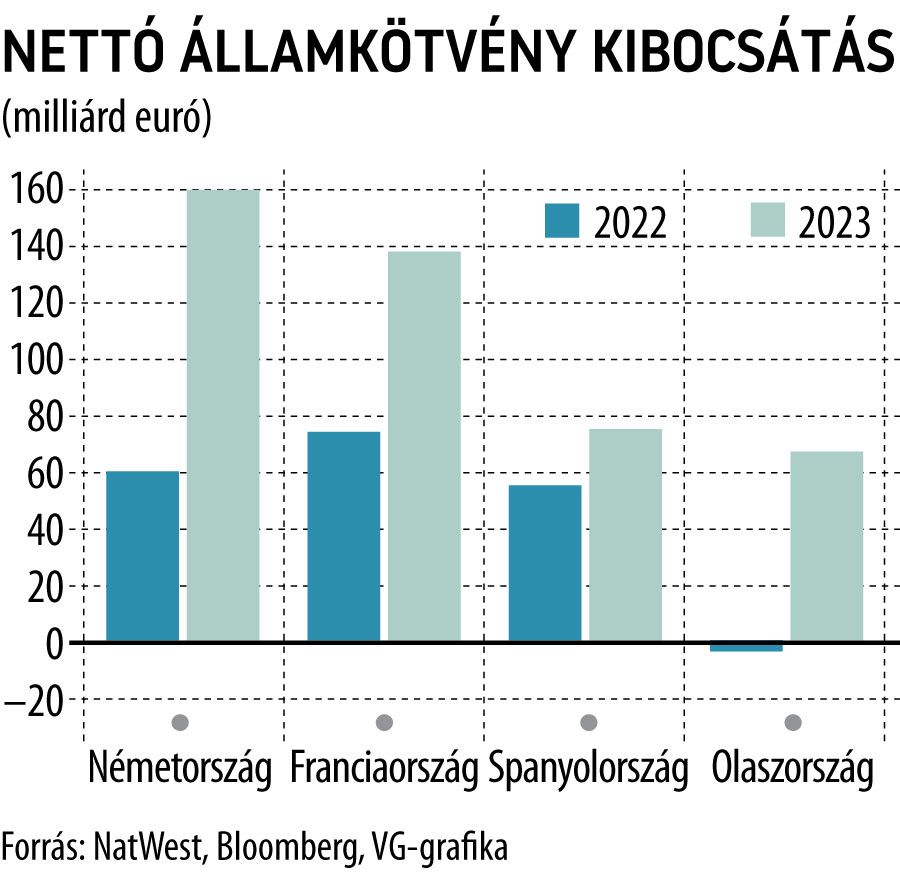

Közben az EKB is bejelentette, hogy a második negyedévben elkezdi a nála felhalmozódott kötvényportfólió leépítését, ami tovább növeli a kínálatot – becslések szerint az idén legalább 150 milliárd euró értékben. A NatWest elemzése szerint a 10 legnagyobb eurozóna tagország várhatóan 1,3 ezer milliárd euró értékű államkötvényt dob piacra, túl a lejáró adósság megújításán ez nettó értelemben 340 milliárd eurónyi papírt jelent.

Ausztria, Szlovénia, Írország és Portugália már a héten piacra dobtak új kötvényeket, a franciák és az olaszok hamarosan követik őket. A piaci túlkínálatban kénytelenek lesznek magasabb hozamokat kínálni. A legnagyobb nettó kölcsönfelvevő Németország lesz, amely kénytelen volt drámai mértékben átalakítani híresen szigorú költségvetésének finanszírozását. Elemzői becslések szerint 300-350 milliárd euró értékű kötvénnyel kénytelenek megcsapolni a piacokat, ennek nagyjából a fele lesz új pénz, csaknem háromszor annyi, mint tavaly volt. A megugró energiaköltségeket kompenzálni hivatott állami alap finanszírozási igénye önmagában 200 milliárd euró körül alakul.

A német büdzsé éhsége erős hatással lesz a közös valutaövezet többi tagállamára is, lévén a német kötvények a legalacsonyabb kockázatúak között szerepelnek, így nagyobb irántuk a befektetői érdeklődés. Ez azt jelenti, hogy ismét Olaszország lesz az eurozóna „beteg embere”, annak ellenére, hogy a brüsszeli helyreállítási alapból ők kapják a legnagyobb részt. Rómának az idén 350 milliárd euró értékű papírt kell rásóznia a befektetőkre, ebből a nettó kibocsátás 67 milliárd euró –+ tavaly még negatív volt ez az érték, köszönhetően az EKB kötvényvásárlásainak. Az irányadó olasz 10 éves kötvények hozama 4,3 százalékra szaladt fel, miután Christine Lagarde további 50 bázispontos kamatemeléseket ígért. A kötvénypiaci túlkínálatot csak fokozza, hogy az Európai Bizottság a közös európai adósság jegyében 150 milliárd euró értékben dob piacra papírokat.

A keresleti oldal viszont meglehetősen csalódott. A német Bundok tulajdonosai tavaly 23 százalékot vesztettek, nagyjából hasonló a helyzet az olasz adósságba fektetőknél is. A japán alapok tavaly szinte folyamatosan adták el euróban denominált papírjaikat, ami például Franciaországot érintette érzékenyen – a francia államadósság nagyjából 9 százaléka van japán kezekben. A NatWest elemzése szerint a 2021 végén náluk lévő 550 milliárdos állományból 36 milliárdot szórtak ki az elmúlt évben.

Tiszteletre méltó tehát Christine Lagarde elkötelezettsége az infláció csökkentésében. A befektetők emlékezetében azonban élénken él még a Trichet-korszak, pontosabban annak az az időszaka, amikor az EKB túlzott kamatemelései adósságválságba sodorták az eurozónát.