Újabb részleteket árult el a 4iG a Vodafone akvizíciójával kapcsolatban

Újabb forrásokat vont be a 4iG a Vodafone Magyarország 51 százalékos részvénycsomagjának a megszerzésére. A tőzsdei kibocsátó hétfő délután bejelentette:

az Antenna Hungária (amelynek 76,8 százaléka a 4iG-é) hitelszerződéseket kötött az MFB Magyar Fejlesztési Bankkal és más hitelintézetekkel január 8-án, a Vodafone Magyarország Zrt. 51 százalékos tulajdonrésze megszerzésének finanszírozására.

Azt nem hozták nyilvánosságra, hogy mely pénzintézetek vesznek részt a vételár nagy részének előteremtésében. Ezzel vélhetően a 4iG nem kényszerül arra, hogy megváljon egyes eszközeitől de továbbra sem nem zárható ki, hogy a Digi mobil-infrastruktúrájának vagy a Yettelben lévő 25 százalékos részesedésüknek az értékesítése is opció, hiszen önmagában százmilliárdos nagyságrendű értéket képviselnek.

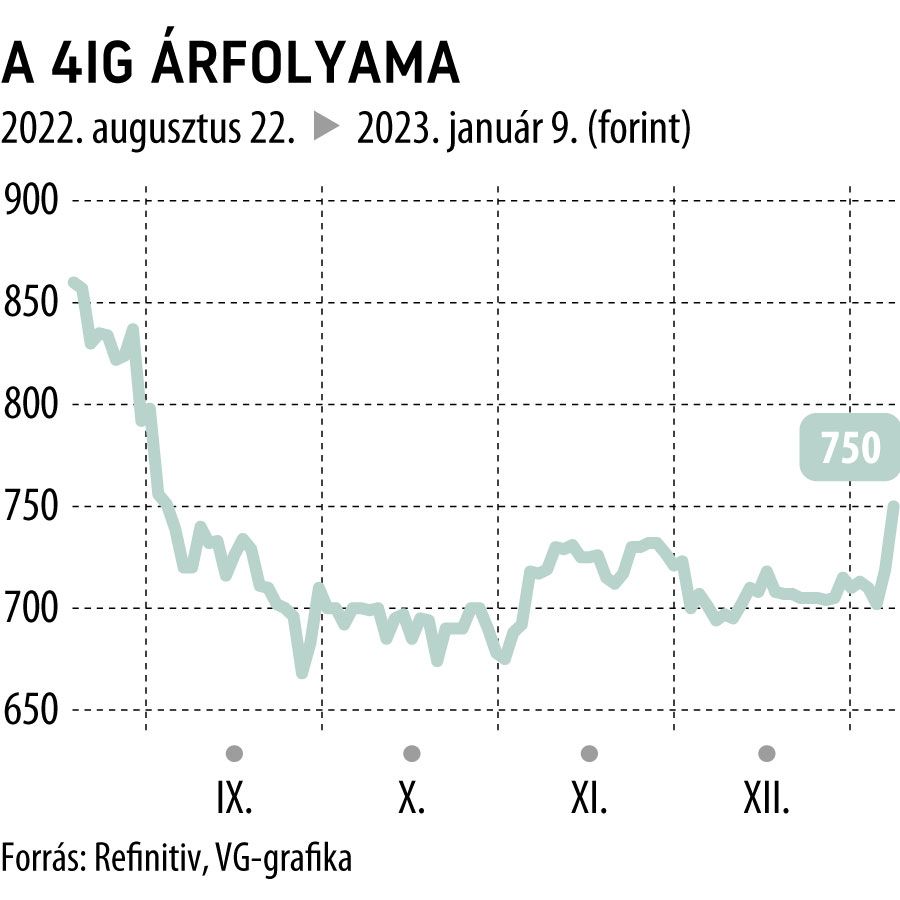

Önmagához képest jelentős forgalom mellett erősödnek hétfőn a 4iG-részvények: a vállalat és a magyar távközlés története legnagyobb üzletének hírére 800 forint közelébe ugrott az árfolyam, majd alábbhagyott a lendület, de továbbra is jelentős pluszban, 750–760 forint között kereskednek a 4iG-részvényeivel. A befektetők pozitívan fogadták, hogy véget ért a céltársaság átvilágítása, és a 4iG (leányvállalatán, az Antenna Hungárián keresztül) a magyar állammal karöltve 51-49 tulajdoni arányban megszerzi a Vodafone Magyarország részvényeit.

A rivális Magyar Telekom papírjai is jól teljesítenek, több mint 2 százalékkal féléves csúcsra emelkedett a kurzusuk.

Hónap végén fizet az állam és a 4iG

Az augusztus 22-én bejelentett megaüzlettel kapcsolatban a hét végén és hétfőn több részletkérdés is tisztázódott. Az eredeti szándéknyilatkozatban a magyar Vodafone cégértékét 715 milliárd forintban állapították meg, hangsúlyozva, hogy ez nem egyenlő a vételárral (az összeg enterprise value, amelyben akkor még a 255 milliárd forintos adósságállományt is szerepeltették). Az adóssággal kapcsolatban két lehetőség volt: törlesztés vagy tőkésítés.

A cégértéket az átvilágítás után 660 milliárd forintban véglegesítették, ezt az összeget a Vodafone Europe január 31-én kapja meg, akkor esedékes a tranzakció pénzügyi zárása.

A kölcsön kondíciói nem ismertek, ha viszont az állam és a 4iG átvállalhatta volna az adósságot, akkor a vételár 405 milliárd forintnak megfelelő euróra csökkent volna. A Világgazdaságnak nyilatkozó elemző szerint ennek vélhetően az a magyarázata, hogy akik a Vodafone Groupot finanszírozzák, nem akartak egy olyan céget hitelezni, amely már nem a Vodafone leányvállalata, hanem tőlük teljesen különálló piaci szereplő.

Vitatott, hogy magas vagy reális az árazás

A tranzakció a Vodafone Magyarország 2022. március 31-én lezárt üzleti évi EBITDA-ja 7,1-szeresén valósul meg. Elemzők egy része szerint magas az árazás, a Kroll globális tanácsadó cég 2022-es adatai szerint viszont az európai telekommunikációs szektorban az EV/EBITDA-k mediánértéke 7,3, vagyis magasabb. Korábban a Világgazdaságnak adott interjúban Jászai Gellért kiemelte, hogy a bevétel, költség és beruházási szinergiák együttes hatása 150 milliárd forintra tehető.

A 4iG-re jutó kötelezettség 330 milliárd forint, a harmadik negyedévi mérleg szerint a társaság 83,2 milliárd forintnyi pénzeszközzel rendelkezik, a vasárnapi Magyar Közlönyben szereplő döntés szerint további 170 milliárd forintos hitelkeretet hívhat le a leányvállalata a Magyar Fejlesztési Banktól, ezt egészítik ki további bankhitelekkel. A leányvállalat – az Antenna Hungária – bevonása az üzletbe új információ.

A Világgazdaságnak nyilatkozó szakértő szerint ennek vélhetően az a magyarázata, hogy az AH-ban az államnak már van 23,22 százalékos tulajdonrésze, így ha netalán a hitel nemteljesítővé válik, akkor a követelés tőkésíthető, annak összegével az MFB vagy az állam tőkét emelhetne az Antenna Hungáriában.

Próbálják megfúrni az üzletet

A Gazdasági Versenyhivatal (GVH) az akvizíciót nem vizsgálja. Korábban Jászai Gellért a Világgazdaságnak azt nyilatkozta, hogy

az akvizícióval nem lépünk át semmi olyan jogszabályi előírást vagy határt, amelynek alapján az Európai Bizottság versenyjogi hatóságának hivatalból vizsgálnia kellene. Ugyanakkor a jelenlegi szabályozás alapján ezt bármikor bármilyen ügyben megtehetik.

Nem kizárható, hogy valóban sor kerül rá, miután uniós és magyar jogászprofesszorok jelezték az EU Bizottságának, hogy muszáj lenne foglalkozni az üzlettel, miután a GVH ezt nem fogja megtenni (korábban az állam nemzetstratégiailag kiemeltnek minősítette a felvásárlást). A szakjogászok szerint a Vodafone-felvásárlással csökken a verseny a magyar távközlésben, a vezetékes piacon lényegében két nagy szereplő marad, a Telekom és a 4iG. Emellett pedig a mobilpiacon sem lesz sokkal jobb a helyzet, igaz, eddig sem taposta egymást a Vodafone, Yettel, Telekom hármas.

Mit kap a 4iG és az állam?Az Umlaut 2022. évi felmérése szerint a Vodafone vezetékes szolgáltatásait 800 ezer, mobilszolgáltatásait 3 millió ügyfél veszi igénybe. A tranzakcióval a 4iG és a magyar állam tulajdonába kerülnek a Vodafone Magyarország Zrt. mobilfrekvenciái, az aktív rádiós átviteli berendezései, az aktív antennák és kábelek, a kültéri kabinetek egy része, továbbá a felhordó és a tornyokat kiszolgáló optikai hálózata. A Vodafone Magyarország felvásárlása jelentősen átformálhatja a magyarországi piaci erőviszonyokat is, a 4iG csoport meghatározó szerephez juthat a magyar gazdaság digitális átalakításában. |