Szintet léphet az ANY Biztonsági Nyomda

A társaság kedvező kilátásai miatt 1635-ről 2000 forint fölé emelte az ANY Biztonsági Nyomda részvényeire vonatkozó fair értékbecslését a KBC Equitas. A jelenlegi árfolyamszint mellett ez több mint 13 százalékos felértékelődési lehetőség a júliusban fizetendő 156 forintos részvényenkénti osztalék nélkül is.

A brókercég elemzése szerint a tavalyi év sem alakult rosszul a nyomdatársaság számára, és bár a bázishatás miatt az idén nehezebb dolga lehet a cégnek, várakozásaik szerint a társaság így is javíthat a főbb sorokon.

Miközben itthon stabil piacvezető szerepet tölt be a vállalat, és a választási okmányok, a különböző igazolványok és bankkártyák gyártása változatlanul komoly bevételeket hozhat számára, a következő időszakban leginkább a külföldi terjeszkedés kerülhet a fókuszba, az exportértékesítés repítheti tovább a céget.

Ebben jelentős szerepel lehet a június elején bejelentett, 130 millió euró keretösszegű angolai útlevélüzletnek is, amely komoly exportbevételt eredményezhet a cégcsoport számára. A szerződés összegének egy részét már átutalta előleg formájában az angolai kormány, de a projekt az első időszakban így is nagyobb bevételeket hozhat. A KBC a következő néhány évben csak ebből évi 6 milliárd forintos többlet árbevétellel számol, amelynek köszönhetően újabb rekordok felállítására lehet képes a vállalat. Az óriásmegrendelés hatásai már az idei második fél évben éreztethetik a kedvező hatásukat.

A bevétel az idén átlépheti a 45 milliárd forintot, de jövőre már 55 milliárdos forgalom várható 2027-re pedig a 80 milliárdot is megközelítheti a befektetési szolgáltató prognózisa alapján.

Az elemzés kiemeli, hogy az angolai üzlet miatt kissé felborultak a társaság könyvei, hiszen a vevőtől kapott előleg a működő tőke alakulására is befolyással van. A befektetett tőke változásának mértéke kissé emelkedhet a közeljövőben, rontva ezzel a cash flow termelést. Hosszabb távon azonban ismét stabilizálódhat a helyzet, a bevételek folyamatos növekedése az eredményoldalon is javulást hozhat. A szabad cash flow termelés így 2025-re 3 milliárd forint feletti lehet és tovább emelkedhet az azt követő években.

A bevételek mellett a költségek is emelkedhetnek, még ha az előbbiek könnyen kompenzálhatják is az anyagköltségeknél és a személyi jellegű ráfordításoknál is érzékelhető inflációs hatásokat.

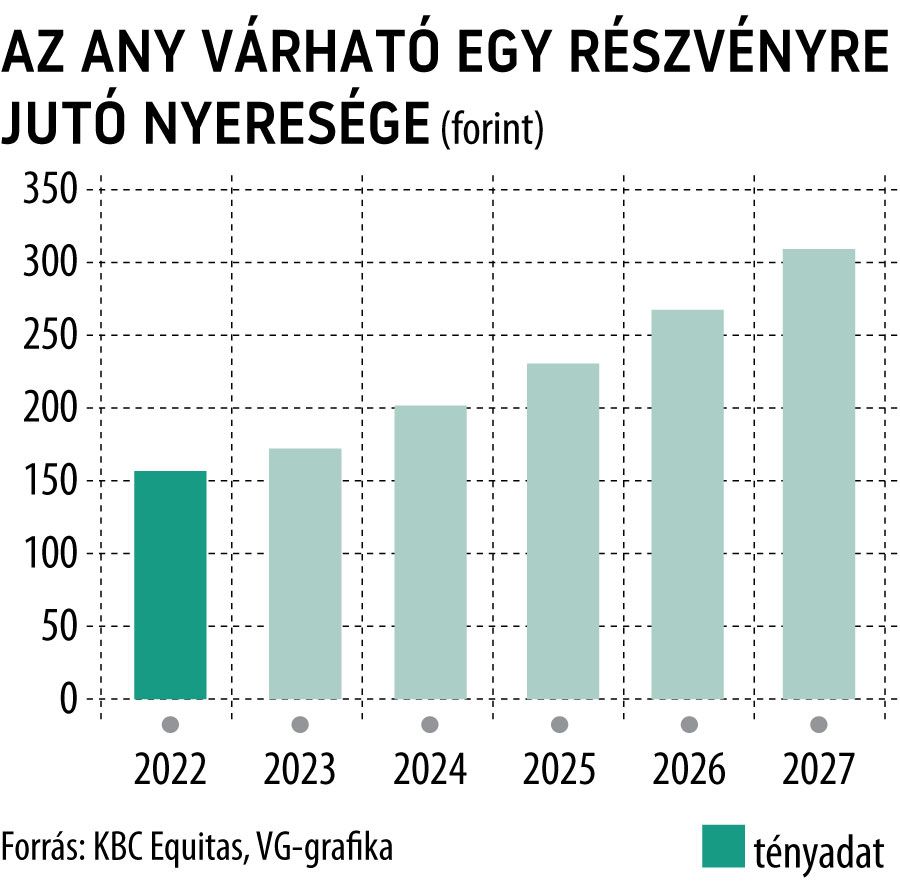

Ami az eredménykilátásokat illeti, a KBC nagyjából a tavalyi teljesítmény elérésére, esetleg azok kisebb meghaladására számít idén EBITDA- és EBIT-soron is, és az egy részvényre jutó nyereség (EPS) is tovább emelkedhet.

Az idén 170 forint feletti EPS-t prognosztizálnak, 2024-re pedig 200 már forint fölé emelkedhet a részvényenkénti nyereség. Négy év múlva 300 forintot meghaladó EPS is elképzelhető a KBC szerint.

A társaság eddigi osztalékfizetési gyakorlatából kiindulva – vagyis hogy a nyereség közel egészét visszaosztják – ez jelentős bevételi forrást jelenthet a befektetőknek. A részvényben még stagnáló árfolyam mellett is 10-12 százalékos osztalékhozamok adódhatnak, de a KBC szerint a javuló kilátások akár rövid távon az árfolyamok emelkedését eredményezhetik.

A társaság részvényei fél százalékot ereszkedtek hétfőn, az év eleje óta viszont már 17 százalékot menetelt felfelé a kurzus.