Hozzá sem tudnak szagolni az emelkedő kamatokhoz a deflációhoz szokott japán bankárok

Az évtizedek óta tartó defláció után végre úgy tűnik, hogy elérkezik a hőn áhított infláció Japánban. A bankok azonban nehezen küzdenek meg a helyzettel: alkalmazottaik újabb generációjának egész egyszerűen nincs tapasztalata arról, hogy miként kell navigálni emelkedő kamatok közepette.

A világ harmadik legnagyobb gazdaságában így a pénzügyérek kénytelenek gyorstalpaló tanfolyamokon okítani ifjabb kollégáikat, hogyan lehet segíteni az ügyfeleknek eligazodni a magas kamatlábak között, sokuknak ugyanis egyáltalán nincs tapasztalata az inflációs környezet szeszélyeinek kezelésében.

Japánban az elöregedő társadalom, ebből következően a lakossági fogyasztás alacsony volta, a gazdaság sajátos szerkezete, a nagyvállalatok és a bankok összefonódása hosszú évtizedekig deflációs környezetet teremtett.

A pénzügyi tárca és a jegybank ugyan időről időre megpróbált szembemenni a széllel, és a jegybanki intervenciók árán gyengített jennel, valamint fiskális élénkítő csomagokkal csiholni végre egy kis inflációt, de ezek a törekvések jobbára eredménytelenek maradtak. Most azonban nagyot fordult a világ,

Japán is felkapaszkodott a globális inflációs hullám hátára

– viszont bankárainak meg kell tanulnia meglovagolni ezeket, ha nem akarják az infláció által felkínált profitlehetőségeket kihasználatlanul hagyni.

Japán utoljára 2006-ban kényszerült arra, hogy felhagyjon a zérókamat-politikával, így

legtöbb bankárunk számára ez az első alkalom, hogy emelkedő kamatlábak mellett kell ügyfelekkel foglalkoznia

– mondta a Reutersnek adott interjújában Minami Maszahiro, a negyedik legnagyobb japán bank, a Resona Holdings vezérigazgatója.

Magas labdák

A remények, hogy a bankok nagy hasznot húznak a defláció megszűnéséből, idén 15 éve nem látott csúcsra emelték a tokiói tőzsde bankindexét. Már csak a magas labdákat kéne lecsapni – kérdés, hogyan. Így

a bankok kénytelenek voltak reaktiválni a régi idők veteránjait,

ilyen például Izuri Kató, aki egy nagy brókercég, a Tokyo Tanshi elemzési üzletágát vezeti. Az utóbbi időben szinte percenként csörög Kató telefonja, izzanak a vonalak, a segítségét kérik: mit kell csinálni, ha fordul a monetáris politika, s a mindenki által megszokott lazítások után hirtelen szigorító üzemmódba áll át.

A bankok ilyen találkozókra vagy szemináriumokra vonatkozó kérései körülbelül egy évvel ezelőtt kezdtek befutni, de a számuk október óta megugrott

– mondta a Tokyo Tanshi elemzésiüzletág-vezetője.

Tanulni, tanulni, tanulni

A Mitsubishi UFJ Financial Group például az idén több mint 70 szemináriumot tartott az élvonalbeli bankároknak a témában. A legnagyobb japán bank áprilisban egy értékesítési támogatócsoportot is létrehozott a jen-kamatderivatívák iránt érdeklődők számára, arra számítva, hogy az inflációs környezetben valószínűleg megnő a kereslet e termékcsoport iránt.

Júniusban egy belső üzenetküldő csatornát indítottak, amely a jenkamatokkal kapcsolatos értékesítési és piaci információkkal látja el a csatornára feliratkozott mintegy 1200 bankárt.

Tervezik továbbá, hogy gyorstalpaló tanfolyamokat indítanak pályakezdő diplomások számára is.

Hasonlóképpen, a Resona az elmúlt hónapokban online szemináriumokat tartott, ezeken több száz vezető – főleg bankfiókvezetők – vett részt. A befektetési bankok közül a Daiwa Securities áprilisban új részleget hozott létre kereskedési üzletágán belül. A csaknem 40 fős egység fő feladata a kis- és nagykereskedelmi részlegek közötti koordináció javítása, arra számítanak ugyanis, hogy a magasabb kamatlábak várhatóan felpörgetik a kereskedési tevékenységet.

Japán harminc éve először fordulóponthoz érkezett

– mondta Szatoru Jamamoto, az új részleg vezetője a Reutersnek, hozzátéve, hogy ahogy szigorító üzemmódba vált át a jegybank, természetes lenne, hogy a hazai bankok és brókercégek főként a japán termékekre, részvényekre és kötvényekre helyezik a hangsúlyt.

A Mizuho Financial Group egyik vezetője a hírügynökségnek elmondta, már most látja, hogy a nyugdíjalapok ügyfelei módosítják befektetési portfólióikat, és visszatérnek a régóta figyelmen kívül hagyott, jenben denominált kötvényekhez az egykor népszerű devizafedezetű külföldi kötvényekről.

Túl sok a bank

Kató, a veterán bróker szerint ugyanakkor a japán pénzpiac egyik nagy problémája, hogy túl sok a pénzintézet, jelentős többletkapacitások alakultak ki, nagy a verseny, így a kamatlábak változásának klasszikus banki kihasználása is megnehezedik.

A tankönyvi példa szerint ugyanis, ha emelkednek a jegybanki kamatok, akkor a pénzintézetek a hitelkamataikat gyorsabban emelik, mint a betéti kamataikat, így növelve árrésüket. A banki jövedelmezőség javítását a megszokások is hátráltathatják.

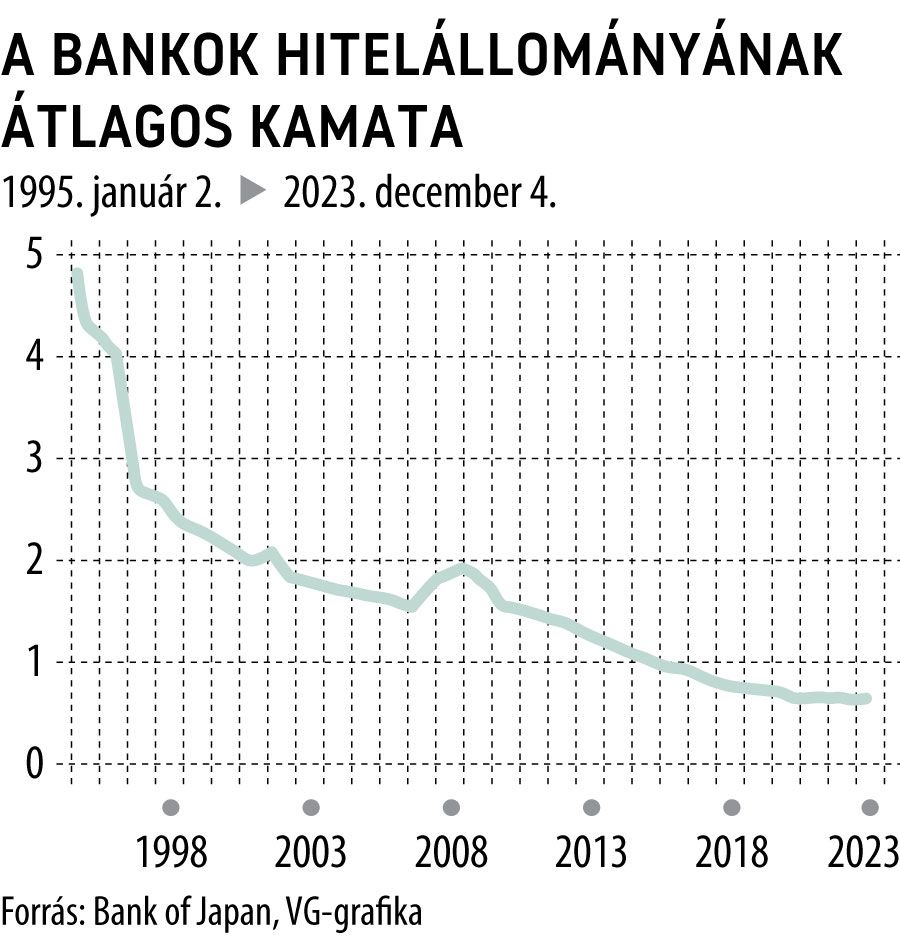

Szinte egyetlen élvonalbeli bankár sem tapasztalt 0,5 százalék feletti rövid távú kamatlábakat, mivel Japánban utoljára az 1990-es években voltak ilyenek. A csúcsbankárok körében erős a szkepticizmus, hogy növelhetik-e hitelkamataikat

– mondta.