Concorde: továbbra is venni kell a Wizz Airt

Jóllehet a Wizz Air csütörtökön közzétett harmadik negyedéves jelentését csalódást keltőnek tartja, mivel a bevétel, az EBITDA és a nettó eredmény is elmaradt becsléseitől, a Concorde továbbra is vételre ajánlja a részvényt, és a céláron sem változtatott – közölte a bróker cég péntek délután.

Voltak pozitívumok is a Wizz Air gyorsjelentésében

Pozitívum volt ugyanis a jelentésben, hogy a légitársaság kitartott a kapacitásra vonatkozó várakozása mellett, és továbbra is úgy véli, hogy várhatóan nagyjából 40 repülőgép kényszerül a földre a hajtóműproblémák miatt március végétől – írja Bukta Gábor részvényelemző.

A Wizz Air ráadásul nagy meglepetésre továbbra is 350-400 millió eurós nettó profitot vár a márciussal záruló 2024-es pénzügyi évben, amit a pozitív foglalási trendek és az operációban lévő flotta magasabb kihasználtsága magyaráz.

Emellett a Pratt & Whitney-től származó, tetemes, az elemző számításai szerint akár a százmillió eurót is megközelítő kompenzáció is hozzájárulhat majd a negyedik negyedéves eredményekhez.

Emellett, bár az operatív veszteség 180 millió euró lett, ami mélyen alulmúlta a Concorde százmillió eurós várakozását,

ám a részvényeseknek tulajdonítható nettó veszteség mindössze 114 millió eurót tett ki, mivel a dollár gyengülése miatt bizonyos mérlegtételek átértékelésének hatására a cég 88 millió euró árfolyamnyereséget is elkönyvelt a negyedévben.

A gyengébb eredményeket alapvetően az okozta, hogy az egységbevétel 8 százalékkal csökkent a várt 5 százalékkal szemben, lévén a kapacitásnövekedés és az izraeli háború miatt a kereslet-kínálat viszonyok megborultak, ami árnyomáshoz vezetett. Ez ráadásul a kiegészítő bevételek alakulására is rányomta a bélyegét.

A menedzsment rendkívül optimista a negyedik negyedévre

Váradi József vezérigazgató mindehhez hozzátette, hogy a jegyárkörnyezet a negyedik negyedév – azaz január – elején jobb volt az előző évhez képest, miközben a töltöttség hasonló a tavalyihoz.

A turbinaproblémák ellenére a negyedik negyedévre 15 százalékos kapacitásbővülést ütemezett be a cég.

Öröm az ürömben továbbá, hogy a 2025-ös pénzügyi évre a Wizz Air jó úton halad ahhoz, hogy piaci részesedését fenntartsa a közel egy évre kieső repülőgépek ellenére is, hiszen a futó 2024-es pénzügyi évhez hasonló kapacitással számol az áprilissal induló pénzügyi évre.

Továbbá a likviditás miatt sem kell aggódni, hiszen a Wizz Air likviditása megközelíti az 1,2 milliárd eurót.

A konzervatívabb megközelítés dacára marad a vételi ajánlás és a célár

Bukta Gábor szerint a piaci szereplők jogosan kérdőjelezhetik meg, hogy a Wizz képes-e teljesíteni a 2024-es pénzügyi évre vonatkozó iránymutatást, mivel ehhez durván 60 millió euró profitot kéne elérnie az utolsó negyedévben, ám ha valóban képes lenne a cég megugrani ezt a magas lécet, akkor nagy valószínűséggel a legrosszabb periódus már mögötte állhat.

A Concorde a jelenlegi, március végén záruló pénzügyi évre – konzervatív megközelítéssel – 336 millió eurós nettó nyereségre számít, ami 4 százalékkal elmarad a menedzsment várakozástartományának aljától.

Összességében azonban – véli az elemző – a csütörtöki negatív árfolyam-reakciót követően érdemes pozíciót építeni a részvényekből.

A brókercég intézményi ajánlása továbbra is vétel, míg a 12 havi célára 31 font maradt részvényenként.

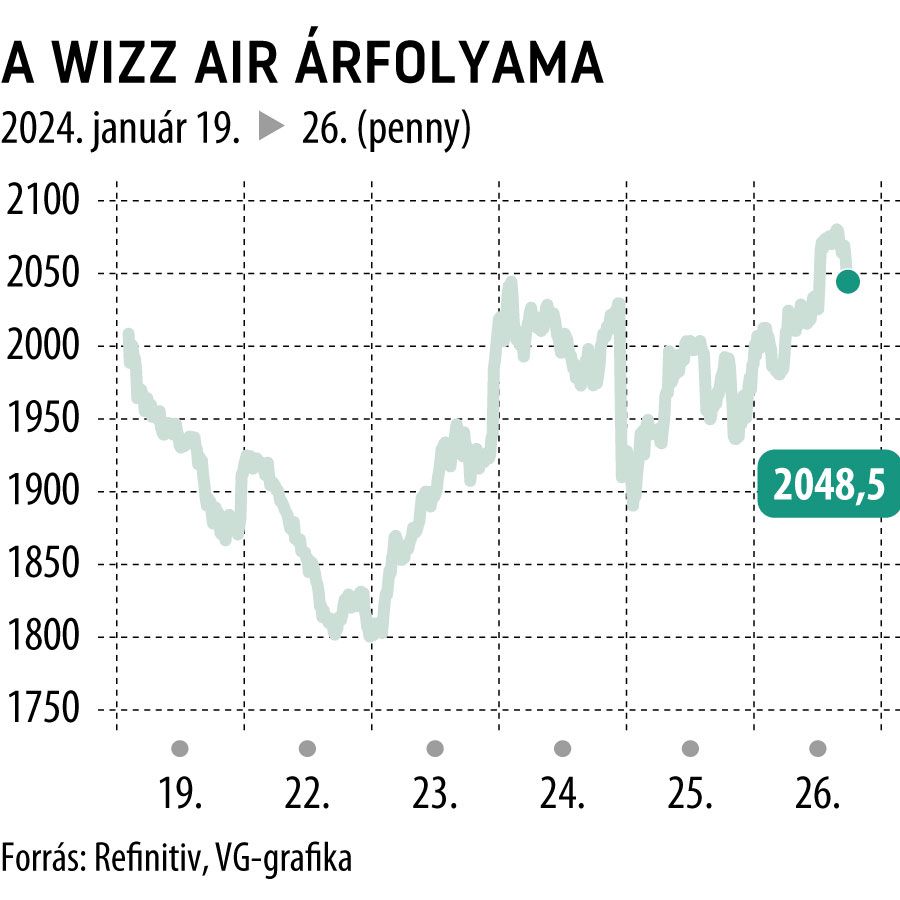

A befektetők is hasonló véleményen vannak, mint a Concorde. A Wizz részvényárfolyama péntek délutánig több mint 6 százalékkal, 2070 penny fölé emelkedett, azaz teljesen ledolgozta a gyorsjelentést követő negatív árfolyam-reakciót.