Túl gyorsan hízott a babakötvény állománya – nem először csípte nyakon az ügyeskedőket a kormány

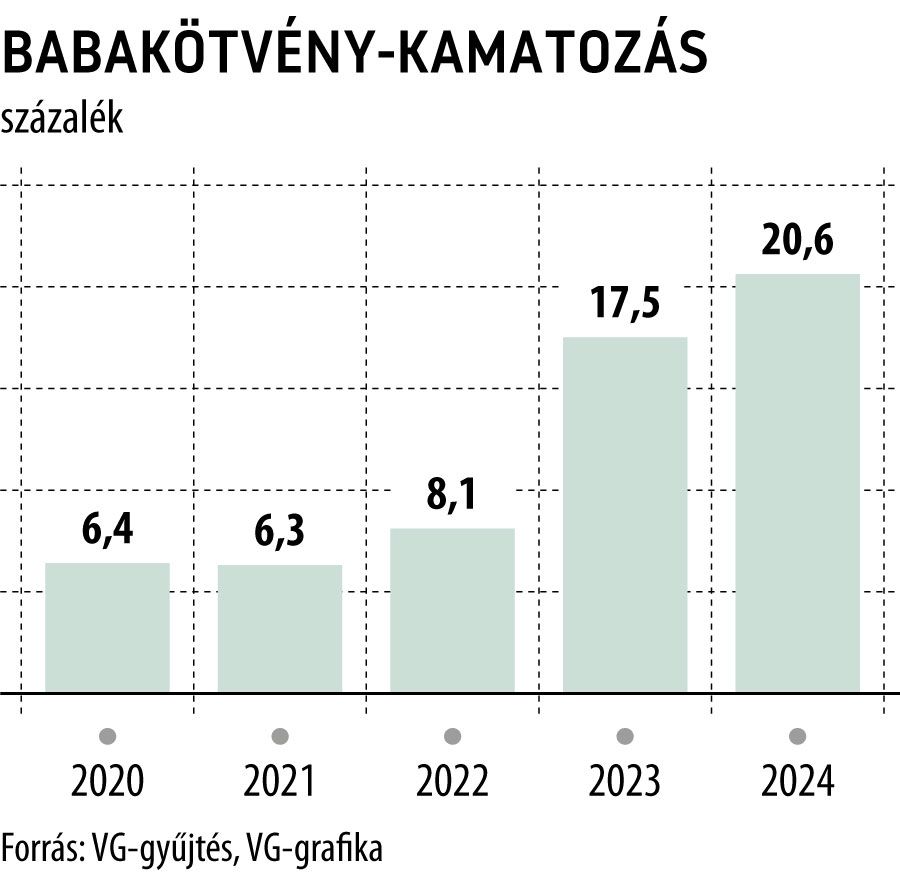

A babakötvények tartásával elérhető, idén 20 százalék feletti éves, ráadásul a szinte kockázatmentes kamat ígérete sokak figyelmét felkelthette, különösen az inflációs várakozások alapján – a januári éves ráta meglepetésre 3,8 százalék volt, az éves prognózis pedig 5 százalék körüli. A 15 százalékos reálkamat miatt a jelek szerint az indokoltnál több pénz került gyanúsan gyorsan a Start-számlákra, a kormány keddre virradóra azonban bezárta a kiskaput és 1,2 millió forintban maximalizálta az évente befizethető összeget.

Mi szúrhatott szemet?

Varga Mihály miniszter keddi posztjában arra hivatkozott, hogy a családok már 350 ezer gyermeknek gyűjtenek megtakarításokat babakötvényben, az állomány összege pedig eléri a 310 milliárd forintot. Ez alapján elég nagy ugrás történhetett az utóbbi hetekben, december végén az állomány 276 milliárd forint volt, tehát hirtelen, alig több mint egy hónap alatt 34 milliárd forinttal emelkedett a Start-számlákon fialó pénz.

A 2023-ban megtermelt kamatot a különbség még nem tartalmazhatta, mivel tavaly a babakötvények kamata 17,5 százalék volt (a 14,5 százalékos inflációs ráta + 3 százalékpont kamatprémium), vagyis a tavalyi kamatok tőkésítésével már 324 milliárd lenne már a miniszter által említett állomány.

Mint írta: a

babakötvény kiemelkedően magas hozama a visszaélők figyelmét is felkeltette az elmúlt időszakban,

akik rövid idő alatt kiugróan nagy összegeket fektettek babakötvénybe . A kormány álláspontja világos: a babakötvény magas hozamával és a hozzá járó állami támogatással a gyermekeiknek takarékoskodó családokat kell támogatni, nem pedig a szabályokkal visszaélőket. Drasztikus változás nem lesz, a számlák mindössze 1 százalékára érkezik évente 1,2 millió forint feletti összeg.

A most bejelentett módosítás a megtakarítók csupán marginális részét érinti, de a későbbiekben nem zárható újabb módosítása a feltételeknek, például korlátozhatják, hogy a 18. életévét betöltő gyerek mire fordíthassa a kapott összeget.

A magyarok egy részétől nem idegen a spekuláció, ha állampapírt látnak

Ma már nincs meg a kamatarbitrázs lehetősége, de 2023-ban sokan láttak fantáziát abban, hogy szabad felhasználású jelzáloghitelt igényeltek, majd azt Prémium Magyar Állampapírba, vagy – jellemzően privátbanki ügyfélként – a bankon keresztül elhelyezték a jegybanknál 18 százalékos kamatra (amíg ilyen magas volt a kamatszint). Először tavaly áprilisban mutatkozott meg látványosan a statisztikákban, hogy feltűnően megugrott a szabad felhasználású jelzáloghitelekre a kereslet, majd hónapokon át meghaladta az új szerződések összege a havi 10 milliárd forintot.

Az arbitrázs akár 600-700 bázispontos hozammal kecsegtetett, mivel akkor már lehetett sejteni, hogy a Prémium Magyar Állampapírok kamata 2024-ben kiugróan magas lesz (így is lett, a tavalyi átlagos infláció 17,6 százalék volt, ehhez adódik még hozzá 0,5-1,5 százalékpont kamatprémium), közben a hitelek kamata 10 százalék körül alakult.

Az akkori kommentárok szerint ez egy teljesen legális és alacsony kockázatú befektetési lehetőség volt, ami meglehetősen ritkán adódik.

Ment a lombardozás is

2019 októberig a privátbanki ügyfelek körében népszerű trükk volt az, hogy több tízmilliós nagyságrendben vásároltak az akkor legnépszerűbb állampapírnak tartott Magyar Állampapír Pluszból, majd azt fedezetként benyújtották a bankjukhoz, hogy lombardhitelt vegyenek fel, amiből újabb körben vagy körökben vettek további MÁP Pluszt. A hozamkergetés annyira elharapódzott, hogy az Államadósság Kezelő Központ kénytelen volt belenyúlni a szabályozásba és megtiltani a bankoknak, hogy lakossági állampapírt fogadjanak el fedezetként bármilyen hitelügylethez. A MÁP Plusz átlagos éves hozama közel 5 százalék volt akkor (most is annyi) a lombardhitel kamata viszont a privátbanki ügyfeleknek ennél kevesebb volt, 2-3 százalék között alakult.