Jelzáloghitelből is veszik az állampapírokat a magyarok

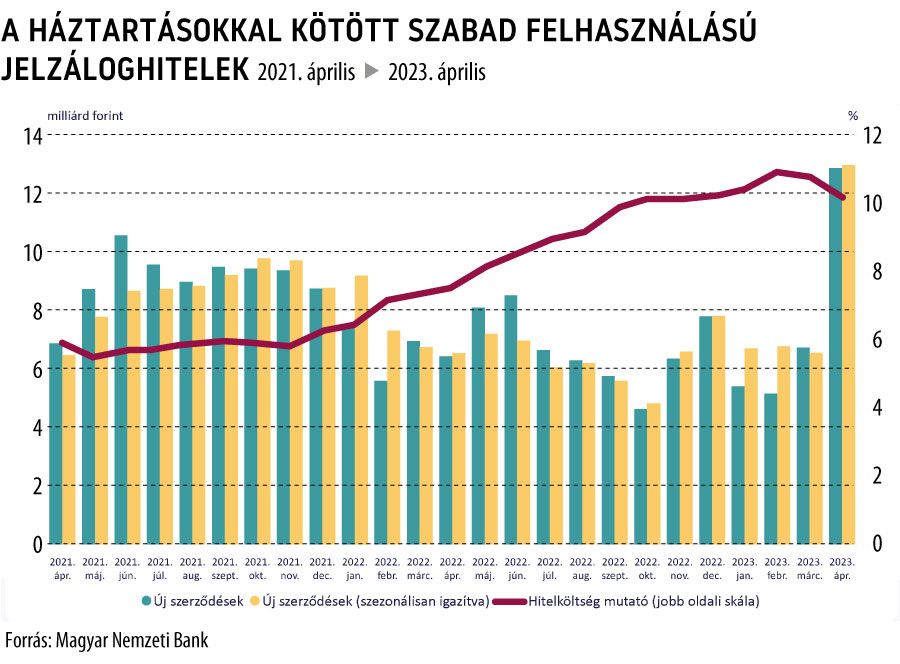

Mintegy 12,9 milliárd forint folyósításáról született szabad felhasználású forint jelzáloghitel-szerződés 2023 áprilisában a magyarországi pénzügyi rendszerben, szemben az egy évvel ezelőtti 6,4 és az idei márciusi 6,7 milliárddal. Ezeknek a hiteltermékeknek az átlagos kamatlába az idén 10,19, míg egy évvel ezelőtt 7,52 százalékos volt – derült ki a Magyar Nemzeti Bank friss adataiból.

Csak számolni kell

Miért e nagy, szinte megduplázódó ugrás a szabad felhasználású forintjelzáloghitel-szerződések esetében? Nem titok, eddig sem volt az, sokan fektetik ugyanis az így megszerzett forintokat elsősorban a június elsejétől megvásárolható újabb Prémium Magyar Állampapír (PMÁP)-sorozatokba (2028/L és 2031/I). Az Államadósság Kezelő Központ Zrt. (ÁKK) május 24-én hirdette meg a befektetési lehetőségeket, amelyeket 2023. június 1-jétől lehet megvásárolni. Az előző sorozatokból – 16 százalékos induló kamattal – a lakosság az idén 1539,6 milliárd forint összegben vett. Az új 2028-as és 2031-es lejáratú sorozatok éves kamatprémiuma 0,50 százalékkal mérséklődött (0,25, illetve 1,00 százalék) az előző sorozatokhoz képest, figyelembe véve a május 23-án bejelentett jegybanki kamatcsökkentést.

A rövidebb futamidejű sorozatot évi 14,75, a hosszabb futamidejűt évi 15,5 százalékos induló kamattal dobták piacra.

„Bár az kizárt, hogy mindenki, aki szabad felhasználású forint-jelzáloghitelt vesz, utána azonnal szalad állampapírt jegyezni, a jelentős többség valószínűleg így tesz” – erősítette meg megkeresésünkre a Bankmonitor.hu pénzügyi szakértője. Fülöp Norbert számításai szerint a bankbetétek jelentős versenyhátrányban vannak az állampapírokhoz képest: ahhoz ugyanis, hogy a fenti állampapírokkal azonos hozamot termeljenek, a bankoknak 12,5, illetve 21,53 százalékos betéti kamatot kellene fizetniük. (A kamataadó és a szochó terheit is kompenzálni kell a bankbetétnek.)

Három bank betéti kamatai meggondolandók

Jelenleg mindössze három olyan pénzügyi intézmény van a hazai piacon, amelyeknél a betét lekötése valamelyest megéri.

A Cetelem Takarékszámla látra szóló betétje, 9 százalékos éves kamatot fizet, a Gránit Kamat Plusz Bankszámla az azon tartott összegre 8 százalékos éves kamatot ad – jegybanki alapkamat mínusz 5 százalék – lekötés nélkül, a MagNet Bank pedig 3, 6 és 12 hónapos lekötésre 11,12, 10,56 és 10,88 százalékot nyújt. Bár elsőre jónak tűnhetnek az előbbi kamatok, árnyalja a képet, hogy a Magyar Nemzeti Bank 2023-ra 15 és 19,5 százalék közötti éves átlagos inflációt vár, amivel a bankbetétek egyike sem képes felvenni a versenyt, így az ilyen magtakarítások reálértéke biztosan csökken.

„Tovább rontja a megtakarítók helyzetét, hogy a bankbetéteken keletkező kamatjövedelmet az állam már eddig is megadóztatta, ennek mértéke a bruttó kamat 15 százaléka volt, ám július 1-jétől ezenfelül 13 százalékos szocho is terheli ezeket” – hívja fel a figyelmünket a Bankmonitor pénzügyi szakértője.

Ugyanakkor július 1-jéig érdemes elgondolkodni a szabad felhasználású jelzáloghitel felvételén

– fogalmazta meg az áprilisban megugró szerződésmennyiség esetleges másik okát Gergely Péter, a BiztosDöntés.hu pénzügyi szakértője. A hitel előnye, hogy amennyiben az adós egy tehermentes ingatlant fel tud ajánlani a banknak, akkor 100 millió forintot is fel tud venni (ha elbírja a jövedelme és az ingatlan is megfelelő értékű, de ebben az esetben minimum 150 millió forint forgalmi értékű), és átmegy a banki hitelvizsgálaton. A pénz bármire elkölthető, akár állampapír is vásárolható belőle. A bankok ezt nem kérdezik és nem is vizsgálják.

Ha belegondolunk, akkor sokkal biztonságosabb egy állampapírt vásárló ügyfélnek hitelt nyújtani, mint annak, aki bitcoint, luxusautót vagy világ körüli utat fizet a hitelből.

Gergely Péter meggyőződése, hogy van egy nagyon tudatos réteg, amely hozzávetőleg fél éve rájött, hogy a szabad felhasználású jelzáloghitelek körülbelül 10 százalékos és a prémium-állampapírok 16 százalék körüli kamata nagyon jó arbitrázslehetőséget ad. Az ingatlanukra felveszik pár hét alatt a jelzáloghitelt és egyből befektetik állampapírba, aminek a 2024-es kamata 20 százalékos is lehet, attól függően, hogy mennyi lesz az idei éves infláció.

A gyakorlatban vannak olyan „jutalékvezérelt” közvetítők is, amelyek arra bátorítják az ügyfeleiket, hogy vegyenek fel rajtuk keresztül jelzáloghitelt és abból vegyenek állampapírt. Ennek a kevésbé agresszív formája, hogy azokat a lakásvásárlókat, akiknek a teljes vételár megvan készpénzben, arra buzdítják, hogy inkább vegyenek fel minél több lakáshitelt (ebből sokszor kapnak jutalékot), és az így fel nem használt pénzből vegyenek állampapírt. A lakáshitelek 8-9 százalékos kamaton elérhetők, ha a legjobb ajánlatokat nézzük, itt még többet lehet nyerni, mert 1-2 százalékponttal olcsóbbak, mint a szabad felhasználású jelzáloghitelek.

Ennek másik formája, hogy ha a lakásvásárlónak van egy tehermentes meglévő ingatlanja, akkor azt is bevonják a hitelbe a megvásárolni kívánt lakás mellé. Így a két ingatlan adja együttesen a lakáscélú hitel fedezetét, és a készpénzben rendelkezésre álló vételárból lehet állampapírt vásárolni.

A bankok ebből a szempontból is résen vannak: az utóbbi időben az UniCredit Bank és az Erste Bank is megemelte a személyi kölcsön során felvehető maximális hitelösszeget 12 millió forintra (a legtöbb banknál 10 millió a felső határ maximum). Igaz, az UniCredit kiköti, hogy állampapír-vásárlásra nem fordítható a kölcsön, de ennek az ellenőrzése nehézkes lehet minden bank esetében.

A BiztosDöntés.hu pénzügyi szakértője szerint a statisztikákból nehéz kimutatni, hogy miért ilyen népszerű a szabad felhasználású jelzáloghitel és miért nem csökkent úgy a népszerűsége, mint a lakáscélú jelzáloghiteleknek, de szakmán belül nyílt titok, hogy van egy ügyfélréteg, amely ezen jó pénzt tud keresni. „Ez teljesen legális és alacsony kockázatú befektetés. Ritkán adódik ilyen lehetőség, ám sokan ezt mégsem tartják etikusnak” – fűzi hozzá Gergely Péter.