Katasztrofális hibákat követett el az EKB, mondta a VG-nek a mennyiségi lazítás atyja

A QE legutóbbi hullámát az infláció szárnyalása követi. Ez elkerülhetetlen? Történetileg hogyan kezdődtek a QE-k?

Az 1980-as években a japán bankok túl sokat hiteleztek, főleg eszközök vásárlására, például ingatlanokéra. Ha egy bank kölcsönöz, azt nem létező pénzből teszi: a hitelezés aktusa új pénzt teremt. Erre csak bankok képesek. Ha sok pénzt teremtenek, és azt az ingatlanpiacba teszik, természetesen nőni fognak az árak. Így jött létre a nagy japán ingatlanbuborék. Olyan hatalmas volt, hogy 1989-re a Császári Palota Kert Tokió központjában akkora piaci értékre tett szert, mint teljes Kalifornia állam. Őrült árak voltak. A japán központi bank (BoJ) ekkor döntött úgy, hogy ennek véget vet a hitelezés korlátozásával. Az új spekulánsok nem jutottak friss pénzhez, az ingatlanárak nem emelkedtek tovább, a korábbi spekulánsok pedig abban a helyzetben találták magukat, hogy nem tudják törleszteni a hiteleiket. Elkerülhetetlenné váltak a nagy csődök. Ekkor épp Japánban voltam, és 1991-ben - amikor a világ tíz legnagyobb bankja mind japán volt - azt jósoltam, hogy a japán bankok csődbe mennek és Japán a nagy gazdasági világválság óta a legnagyobb recesszióba süllyed. Abban az időben még sokan azt hitték, a japán részvények olcsók - majd lenyesik a kamatokat, a fellendülést ösztönözve, és a részvényárak megint fölmennek. Én az ellenkezőjét mondtam, és eltartott egy darabig, mire az emberek felébredtek. De az előrejelzéseimnek köszönhetően főközgazdászi állást kaptam egy brit befektetési banknál. Ebben a minőségben javasoltam egy új politikát, ami segítene a bankokon és elkerülhetővé tenné a hosszú recessziót. A cikket a Nikkei, a világ legnagyobb pénzügyi napilapja közölte, azzal a címmel, hogy szükség volna egy "mennyiségi lazítás" (angolul quantitative easing, rövidítve QE) nevű új politikára, aminek a révén a gazdaság magához térne.

De 2001 márciusáig nem fogadták meg a tanácsát.

Még akkor se. A BoJ nagyon húzódozott a QE-től. Még 2001 februárjában is azt írták egy publikációban, hogy nem volna sikeres. Aztán egy hónappal később bevezették, csakhogy nem azt, amit én eredetileg javasoltam. Először is definiáljuk a QE-t. Én azt javasoltam, hogy növeljük meg a hitelteremtést a reálgazdaság számára. Egy: a jegybank vásároljon nem-teljesítő eszközöket a bankoktól. Kettő: a kormány ne kötvényeket adjon el, hanem kölcsönözzön közvetlenül a bankoktól. Három: a likviditás kiszáradását megelőzendő, a jegybank vásároljon egyéb eszközöket is, pénzt pumpálva a rendszerbe. Mindezek után a nyomás enyhülhet, a bankválság véget érhet és a hitelezés a reálgazdaságba visszatérhet. A kis cégek ismét bankhitelhez juthatnak a beruházásaikhoz. Amit a BoJ bevezetett, az egy sokkal egyszerűbb politika volt. Simán csak államkötényeket vásároltak a piacon, és ennyi. Nem kezelték a problémát. Likviditást tettek a rendszerbe, de nem növelték a banki hitelezést az üzleti beruházásokra. Ez a politika persze nem működhetett. De gyanítom, pont ezt is akarták, megmutatni, hogy a QE nem működik. Ezt a hamis QE-t mégis öt évig megtartották, aztán 2006 márciusában bejelentették, hogy vége, mert nem hatásos. E vargabetűk után meglepő lehet, hogy mindössze két és fél év múlva a Bank of England (BoE) QE nevű politikát vezetett be, a BoJ mintájára.

Jött a pénzügyi válság, majd a QE első hulláma.

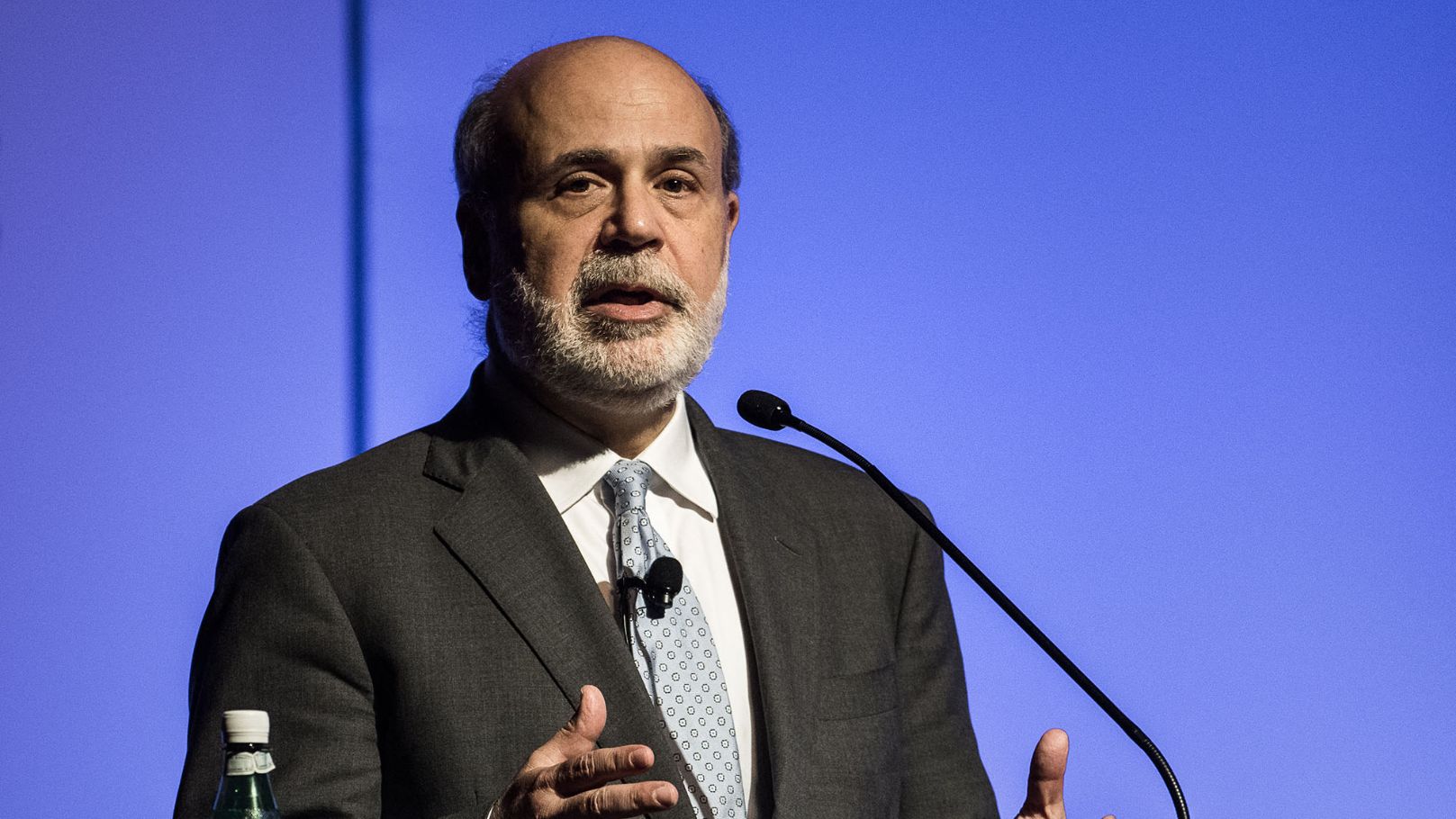

A 2008-as válság az USA-ban kezdődött és sok vonásában nagyon hasonló volt a japánhoz. Itt is ingatlanhitelezésről volt szó, főleg alacsony hitelminősítésű adósok számára, illetve pénzügyi derivatívákról, amelyek egy darabig elfedték a problémát és klasszikus eszközár buborékot képeztek. Aztán szigorították a politikát és a bankrendszer válsággal nézett szembe. A Fedet ebben az időben Ben Bernanke vezette, aki korábban professzorként részt vett azokban a Japánról szóló vitákban, amelyekben kifejtettem a QE definíciómat. Amikor 2008 októberében a Fed közbeavatkozott, az eredeti, általam javasolt QE-hoz nagyon hasonló politikát vezettek be. Ezt az "igazi QE"-t csak a Fed használta, az EKB vagy a BoJ nem. Más jegybankok a QE eltérő definícióit használva léptek fel. A médiában ritkán foglalkoztak ezzel a különbséggel, így aztán az a vélekedés, hogy a jegybankok mind ugyanazt csinálták. De ez nem igaz. A Fed alkalmazta az eredeti QE egy változatát. Nem-teljesítő eszközöket vásárolt a bankoktól. Sokan mondták, hogy ez inflációhoz és a dollár összeomlásához fog vezetni. Én kifejtettem, hogy ez nem fog megtörténni. Miért? Mert nem-teljesítő eszközöket venni a bankoktól nem teremt pénzt. Ezt megértve, a 2008-as válságot követően a Fed lett a legsikeresebb jegybank, pedig az USA volt az epicentrum. Mégis az amerikai gazdaság heverte ki leghamarabb.

Az EKB kevesebb sikerrel járt?

Sajnos az EKB a japán típusú QE-t választotta, ami nem igazi QE. Azt a benyomást kelti, mintha a jegybank csinálna valamit, de a következményei valójában negatívak, mert a jegybank csak államkötvényeket vásárolt masszívan. Ugyanakkor az EKB csökkentette a rövid kamatokat, mint a BoJ is. Ha csökkented a rövid-, és lenyomod a hosszú kamatokat, az lapos hozamgörbét eredményez. Ez kiveszi a profitot a hagyományos bankrendszerből, és további problémákat teremt a valódi banktevékenységet folytatók, a vállalatok számára produktív beruházásokra hitelezők számára. Az EKB lenyomta a bankok kamatmarzsát, a bankok kevésbé nyereségessé váltak, és ez évekre további problémákat teremtett. Korábban, Japánhoz hasonlóan, ösztönözte az eszközvásárlási bankhitelek expanzióját. A masszív ingatlanhitelezés buborékot teremtett a periféria országaiban, Portugáliában, Spanyol- és Görögországban, majd az EKB hirtelen szigorított. Előrelátható volt, hogy ezeknek az országoknak a bankrendszerei tönkremennek. De ahelyett, hogy gyorsan, az adófizető számára költség nélkül megoldotta volna a problémát, az EKB ahhoz ragaszkodott, hogy a kormányok mentsék ki adópénzből a bankokat (holott az EKB felelős volt ezért a bankválságért). Írország költségvetési szempontból korábban mintaország volt, de az EKB a csőd szélére kényszerítette. Nagy bankválság következett, de az EKB-tól nem érkezett megoldás, a hitelezést élénkítő politika. Így aztán többéves válság lett az eredmény. A spanyoloknál, görögöknél a fiatalok körében rekord, 50 százalék feletti munkanélküliség alakult ki. Ezeket a katasztrófazónákat az EKB vastagon elhibázott politikája hozta létre. Ez nagyon nem az, amit én javasoltam, pont az ellenkezője, és jeleztem is előre, hogy az ilyen politika súlyosbítja a problémát. Látjuk tehát: van az eredeti, hatékony QE, és van a hamis QE, ami katasztrófa.

A jelenlegi QE-k közül melyik jó és melyik rossz?

Van, ahol nem is nevezik QE-nek... a definíció valamelyest rugalmas. A legjobb politikai választ felmutató jegybankok közt volt a Fed 2008-ban. Egy másik példa a sikeres QE-re a Magyar Nemzeti Bank (2013-ban bevezetett programjai). Nehéz helyzettel szembesültek, rengeteg volt a devizahitel, óriási problémákat okozva a svájci frankban, japán jenben kölcsönt felvevőknek. A világ pénzügyi válságba merült, ami Magyarországot is érintette, de a jegybank megoldotta a devizahitel problémát és eközben folyamatosan biztosította, hogy a kis- és közepes cégek bankhitelhez jussanak és a gazdaságot támogassák a produktív beruházásokra nyújtott hitelek. Így aztán a magyar növekedés nagyon erős. Az USA is jól teljesített, de kicsit szkeptikus vagyok, hogy túl nagy hangsúlyt fektettek az eszközvásárlási hitelekre. Ez kockázatos. Ebben a magyar jegybank jobb volt, mert itt a fő hangsúly azon volt, hogy a hitelek a reálgazdaságba jussanak, különösen a kis cégekhez.

És az EKB pandémiás QE-je?

Sok jegybank hasonlóképpen reagált 2020 márciusában, köztük az EKB, a Fed és a BoE. 2008-ban arra mutattam rá, hogy nem lesz infláció. A 2020-as QE-válasz nagyon más. A BoE és a Fed is nagyon jelentősen növelték a pénzteremtést nem is csak az eszközvásárlásra, hanem a fogyasztásra is... Úgy, hogy ezzel egy időben a kormányzatok kínálati korlátozásokat vezettek be, tehát a kereslet nőtt a reálgazdaságba jutó több pénz miatt, a kínálat meg csökkent. Ez nem eredményezhet mást, mint inflációt. A múlt év áprilisa óta mondom, hogy jelentős, akár két számjegyű infláció jöhet, és most ez is történik, mivel a jegybankok ezúttal a gazdaság nem-banki szeletéből vásároltak kötvényeket és a kormányok pénzt raktak az emberek zsebébe. Többé-kevésbé tudták, mit csinálnak, és ezúttal úgy döntöttek, hogy inflációt csinálnak. Nem lehet másképp magyarázni.

Ez közelebb volt az eredeti elképzeléséhez, nem?

Bizonyos módon, de a körülmények 2020-ban nagyon mások voltak. Az eredeti gondolat egy bankválságban született, amikor a hitelezés összeomlott. Én amellett érveltem, hogy nem államkötvényeket kell vásárolni, hanem nem-teljesítő eszközöket a bankoktól és a hitelezést kell segíteni. Ez volt a QE. De 2020 márciusában a gazdaság már el volt látva elegendő hitellel. Ennek a tetejébe öntöttek a jegybankok több pénzt a reálgazdaságba, és ami még rosszabb, a kínálatot visszafogták. Vagyis ez egy inflációs politika volt. Igen, bizonyos módon ez közelebb volt az eredeti QE-hoz, de azt én egy deflációs környezetben javasoltam, 2020-ban pedig nem defláció volt, hanem infláció.

Hogy lehet ebből a kellemetlen helyzetből szabadulni?

A jó hír, hogy mindig van kiút. Ami kell: a bankhitel-teremtés a produktív, új technológiákat bevezető, hatékonyságot javító beruházásokra, különösen a kis cégeknek. Viszont amikor a bankhitelt fogyasztásra - vagy, mint 2020 március óta történik - eszközvásárlásra használják, abból infláció lesz, eszközinfláció és buborékok. A helyes politika bármikor bevezethető, és akkor az infláció megszűnik és a reál-GDP nő. Magyarország ebben jól teljesít, akár 10 százalék is lehet a növekedés, ez már nincs messze. És akkor a költségvetési adatok javulnak, a hiány-GDP arány csökken. A megoldás nem nehéz, meg lehet csinálni, és mindig ugyanaz. Kérdezhetné, persze, hogyan lehet biztosítani, hogy a hitel a reálgazdaságba, beruházásokra jusson?

Fotó: ©Móricz-Sabján Simon

Hogyan?

Két módja van. Az egyik: szabályok alapján. A jegybank megtilthatja a bankoknak, hogy eszközvásárlásra és fogyasztásra hitelezzenek.

Az elég népszerűtlen lenne, nem?

Kezdetben. De ugyanakkor a döntéshozók jelzáloghitelezésre szakosodott nem banki pénzügyi intézményeket hozhatnának létre. Ezt a célt nem bankhitelből finanszíroznák, hiszen a bankhitel pénzteremtést jelent, és mint ilyet, produktív beruházásokra kell fordítani, mert ha nem, abból mindig baj lesz. Tehát nem-banki jelzálogcégeket kell létrehozni, amelyek hasonló kamatokat kínálnának, és a szolgáltatásban sem lenne változás, talán még javulna is. És létező pénzt használnának: a piacról kölcsönöznének kötvények kibocsátásával, tőkét emelnének, stb. Tehát, ez az egyik módszer, a szabály alapú: a bankok nem hitelezhetnének eszközvásárlásra, akvizíciókra, vagy magántőke, illetve fedezeti alapoknak.

És a másik módszer?

Ehhez kicsit több idő kéne, egy év, vagy még több. A bankrendszert át lehet úgy alakítani, hogy még közvetlen beavatkozás, vagy az említett szabályok nélkül is azt tegyék a bankok, ami a gazdaságnak jó, azaz hitelezzenek a kis cégeknek. Ehhez helyi non-profit közösségi bankok hálózatát kellene létrehozni, helyi felelősségekkel, amelyek kimondottan egy földrajzi terület számára hiteleznének. Magyarországon, mondjuk, 60-100 egységet, akár létező közigazgatási határokhoz igazítva. Mivel az adott körzetben ők válnának a kis cégek fő hitelezőivé, biztosítanák a helyi hitelteremtést. A leghatékonyabban ezt Németország valósította meg, ahol a bankok 80 százaléka non-profit helyi közösségi bank. Sajnos az elmúlt 10 évben az EKB ezeket a kis helyi bankokat is belekényszerítette az ingatlanspekulációba a zéró és negatív kamatok és a lapos hozamgörbe elhibázott monetáris politikájával. Az EKB keményen dolgozott azon, hogy ezrével végezzen ezekkel a kis helyi bankokkal. Egyébként én ezzel foglalkozom, létrehoztam erre egy közhasznú vállalatot: a Local First közösségi bankok hálózatának a létrehozásában segédkezik. Ez a legjobb módszer arra, hogy fenntartható, magas növekedést biztosítsunk infláció nélkül.

Már jobban értem, miért mondja, hogy a nagy bankok rákot jelentenek a társadalom számára.

A nagy bankok nagy cégeknek akarnak hitelezni. Végül, a legnagyobbaknak. A nagy bankok magántőke és fedezeti alapoknak hiteleznek óriási összegekben - ennek a fajta pénzteremtésnek nem is volna szabad megtörténnie. A nagy bankok nem hiteleznek kis cégeknek, nem akarnak, nem éri meg nekik. A kis cégeknek csak a kis bankok hiteleznek.

Ráknak nevezni őket nem keveri bajba az embert?

Persze, igen. De ha a logikáját nézzük, a legtöbb ember egyetért ezzel. Az egykori FSA brit pénzügyi felügyelet korábbi elnöke, Lord Adair Turner is egyetértett, és ugyanezt mondta: a nagy bankok nem töltenek be hasznos társadalmi funkciót, társadalmi értelemben nem hasznosak.

Lehet valaki keresztény közgazdász?

Hogyne lehetne. A kudarcba fulladt mainstream (főáramú) közgazdaságtan fő elvei az ellenkezőjének tűnnek, annak, amit a kereszténység mond. Szociológusok kimutatták, hogy ezt a fősodrú közgazdaságtant tanulók gondolkodása megváltozik, önzőbbé válnak, mert azt mondják nekik, hogy önzőnek lenni jó. A kapzsiság jó, mindig maximalizáljuk a profitunkat, és ne gondoljunk másokra. És ha így teszel, a piacok egyensúlyba kerülnek, és a gazdaság erős lesz. A saját előadásaimban én azt csinálom, hogy tanítom a mainstream közgazdaságtant, majd tovább haladok a teszteléséig. Hiszen a tudományos kutatás módszere az, hogy tekintsd az adatokat, tekintsd a tényeket és teszteld az elméleteket, mert ha nem támogatják az adatok, akkor el kell vetni őket. Ha végig megyünk a fősodrú közgazdaságtan tételein és állításain, arra jutunk, hogy az empirikus tapasztalattal mind ellentmondanak. Mert ez hamis közgazdaságtan. Nem létezik egyensúly. A mainstream közgazdaságtan alapkoncepciója az egyensúly: a kereslet egyenlő a kínálattal. Ha az árak túl magasak, a cégek nem tudják eladni az árujukat, többletkínálat jelentkezik, ami letöri az árakat, amíg a kereslet egyenlő nem lesz a kínálattal. Nagyon meggyőző. Szép érvelés, de nézzük a részleteket. Ez igaz, de akkor, és csak akkor, ha a következő feltételek állnak: tökéletes az információ, mindenki tud mindent - már nem igaz -, teljesek a piacaink, mindenre van piac, és van tökéletes verseny, vagyis minden piacon annyi cég forog, hogy nincsen profit, mindenkinek mindig zéró a profitja. Ami nem igaz. A tény az, hogy oligopóliumaink vannak, monopóliumaink, és óriási vállalati profitok. Azt is feltételezzük, hogy nincsenek tranzakciós költségek, ami megint nem igaz. Hogy az emberek önzőek, nem törődnek egymással. Pedig, ha ez igaz lenne, a bolygón nem élne ember, hiszen babaként nem tudjuk ellátni magunkat. Valaki gondunkat viseli. És hogy az embert nem befolyásolják a többiek? Persze, hogy nem igaz. Nézzük a Google-t, egy sok milliárd dolláros üzleti modell, hirdetés alapon. Ami mutatja, hogy a hirdetések működnek, természetesen. Tehát az összes feltevés hamis. Minden feltevésnek egyszerre kellene állnia pedig: ha egy kiesik, már nem születik egyensúly. Legalább nyolc feltevésünk van, amelyek szimultán vezetnének az egyensúlyhoz. És valójában egyik se áll. A valódi közgazdaságtanban, amit én kutatok és tanítok a hallgatóknak, először empirikus teszteket végzünk, és ezekből kiderül, hogy a mainstream közgazdaságtan minden tekintetben téves. Ha a történetét nézzük, a kialakulását, egyáltalán nem tudományos, ez egy politikai ideológia, amelyet bizonyos politikai célokra alkalmaztak. Mi a közgazdaságtan tudományos útja? Használd ugyanazt a módszert, mint a természettudományokban: az induktív és tapasztalati alapút. A fősodrú közgazdaságtan nem így jött létre. Nem a tényeket tekintették, és azokból vontak le elméleteket. Hanem egy deduktív módszert alkalmaztak, amelyet hipotetikus axiomatikus megközelítésként is ismerhetünk. Lehetünk közgazdászként keresztények? Nos, az Isten megadta nekünk a képességet, hogy logikusan gondolkodjunk, és használjuk az érzékeinket az elméletek tesztelésére. Úgy gondolom, rengeteg keresztény tudós van, mert a tudományos megközelítés lényegileg empirikus. Szükségünk van tudományos közgazdaságtanra, én ezt javaslom, és akkor konzisztensek leszünk a valósággal.

Fotó: TAYFUN COSKUN / AFP

Ön csatlakozott az új Budapest Centre for Long-term Sustainability (BC4LS) intézet munkájához. Mi a küldetés?

A fenntarthatóság fontos koncepció. A kutatásához tudományos módszerekre van szükségünk, hogy a segítségükkel meghatározhassuk, hogy ennek érdekében milyen politikákat érdemes valóban bevezetni. Sok ember azt feltételezi, hogy a fenntarthatóság és a gazdasági növekedés ellentétben áll egymással, és lényegében azt mondják: a növekedés rossz, nem fenntartható, nem kellene. Egyesek szerint zéró növekedés kell, vagy akár "visszanövekedés". De van ennek tudományos alapja? Nincsen. Maga a gazdasági növekedés nem lehet az ellenség, mivel tulajdonképp nem létezik. A termodinamika tételei alapján sincs növekedés, az energia megmarad, csak átalakul. Mi a növekedés? Statisztikai és közgazdasági koncepció, amely kiemel bizonyos tevékenységeket, leméri őket, összesíti, és kijön egy adatsor. Tehát amit tetszésünk szerint kiválasztottunk "növekedésnek", az nem más, mint statisztikai illúzió bizonyos célok érdekében. Hogy lehet egy statisztikai illúzió káros a környezetre? Képtelenség. A környezetre a környezetrombolás a káros. Rombolhatjuk a környezetet nulla növekedés mellett? Persze, hogy igen. Vagyis nincs ellentmondás növekedés és fenntarthatóság között. Ez két különböző koncepció. A BC4LS egy kiváló kutatóintézet, amely lehetővé teszi a szabad gondolkodást, a megfelelő tudományos gondolkodást ezekről a koncepciókról, előre rögzített ítéletek nélkül. Ezért szeretnék hozzájárulni a fenntarthatósági vitához, innen, Budapestről.

A BC4LSA Budapest Centre for Long-term Sustainability (BC4LS) intézetet a Pallas Athéné Domus Meriti Alapítvány (PADME) és a kecskeméti Neumann János Egyetem hívta életre. A BC4LS szimultán virtuális, valamint fizikai tudás- és kutatóközpont, amelynek legfőbb küldetése a hosszú távú fenntarthatóságra való reflektálás és egy globális intellektuális csomópont létrehozása. A központ kiemelt célja különböző tudományterületek összefogásával és jól célzott témák gondozásával nemzetközi színvonalú és beágyazottságú kutatások lebonyolítása és szakmai események szervezése, publikációk készítése, kimagasló kutatási és szakmai tevékenységek fejlődésének támogatása, mindezzel a fenntartható jövővel kapcsolatos gondolkodás új alapokra helyezése. |