Egyre nagyobb a gond a német ingatlanpiacon – ez már a bankoknak is fáj

Amikor az amerikai kereskedelmi ingatlanokkal kapcsolatos félelmek megrázták a német bankokat, a pénzintézetek azzal érveltek, hogy nem kell aggódni, az ő ingatlanpiaci kitettségük túlnyomó részben belföldi. Mára világossá vált, hogy ez egyáltalán nem megnyugtató érvelés.

Fotó: Sergii Figurnyi

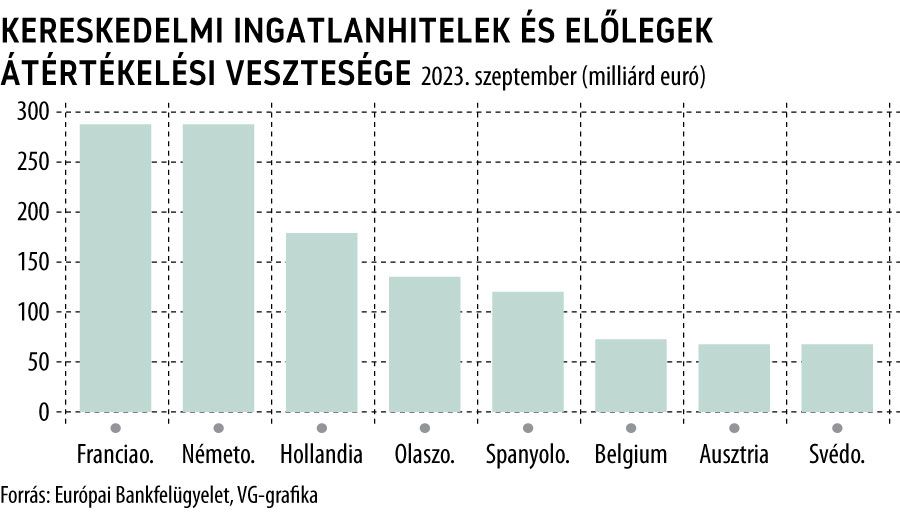

Bár Németországot eddig elkerülték az Amerikát megrázó gyors piaci korrekciók, szakértők szerint ennek hátterében jórészt számviteli tényező áll – ezek megvédik a hitelezőket és a befektetőket az azonnali csapásoktól. Ugyanakkor a német hitelezők kitettsége sokkal nagyobb a kereskedelmi ingatlanokban (commercial real estate, CRE), mint európai szektortársaiknak – korábban agresszívebben hitelezték a szektort, ami most visszaüt. Az eredmény:

a német ingatlanpiac potenciálisan egy egyelőre lassú, de egyre fenyegetőbb összeomlás felé halad.

A nagy beruházók, mint például az osztrák Rene Benko Signa vállalatcsoportja vagy az Adler Group likvidálásokra kényszerülnek, az előbbi csődbe is ment, s ezzel súlyos helyzetbe hozzák a kisebb és közepes méretű hitelezőket. A gond pont az, hogy ezek a pénzintézetek a nagy állami mentőcsomagoknak köszönhetően épp csak kezdtek magukhoz térni a pandémia okozta bénultságból.

Az ingatlanválság határozottan nem csak amerikai probléma

– mondta a Bloombergnek Valeriya Dinger, a németországi Osnabrücki Egyetem közgazdászprofesszora. Szerinte a német bankrendszer egyre nagyobb céltartalékolásra kényszerül az ingatlanszektor egyre rosszabb minőségű hitelei miatt.

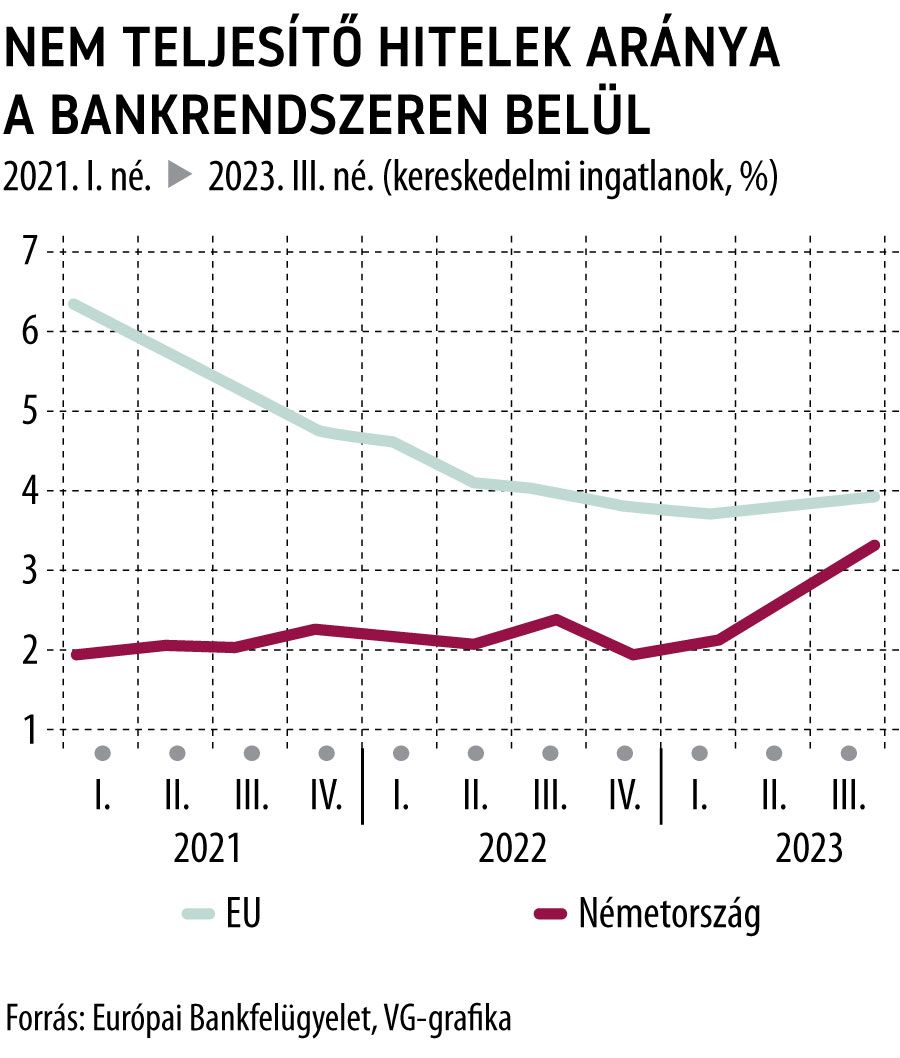

A német bankok rendelkeznek a legtöbb kereskedelmi ingatlanhitellel az Európai Unióban – francia társaikkal együtt –, de e hitelek viszonylag csak kis részét minősítették eddig nem teljesítőnek vagy kockázatosnak. Az utóbbi időben azonban ez az arány a németeknél nőtt, míg több más országban csökkent.

A nem teljesítőnek minősített hitelek alacsony szintje a németeknél részben annak köszönhető, hogy Európa legnagyobb gazdaságában az ingatlanértékelők hosszú távú megközelítést alkalmaznak, amely elsimítja az árképzésben bekövetkező hirtelen változásokat, arra az elvi megfontolásra építve, hogy a befektetők jellemzően nem kezdenek nagy eladásokba egy lefelé tartó piacon.

A német bankok az általuk finanszírozott ingatlanok értékelését is ritkábban frissítik, mint az amerikai vagy brit bankok – így a problémák hosszabb ideig maradhatnak rejtve.

Szabályok hálójában

A láthatóságot tovább csökkentik azok a szabályok, amelyek a kisebb bankoknak nagyobb mozgásteret kínálnak egyes értékpapírok piaci értéken történő nyilvántartásában. Ez megnehezítheti a befektetőknek, hogy naprakész képet kapjanak a pénzintézetek pénzügyi helyzetéről. A szabályozó hatóságok sürgetik a hitelezőket, hogy készüljenek fel a lehetséges veszteségekre,

az EKB pedig arra ösztönzi őket, hogy a tavalyi nagy nyereségből képezzenek céltartalékot.

Persze egy agyonszabályozott piacon ez sem egyszerű. Erős korlát például, hogy a bankok adóelkerülésének megakadályozására kidolgozott számviteli szabályok miatt a hitelezők csak korlátozott mértékben képezhetnek tartalékot a kihelyezések esetleges romlására.

Fotó: DPA Picture-Alliance via AFP

A német bankfelügyelet, a BaFin úgy látja, hogy a probléma egyelőre a pénzintézetek eredményében mutatkozik inkább, fizetőképességüket nem veszélyezteti. Birgit Rodolphe, a szabályozó hatóság bankszanálásért felelős ügyvezető igazgatója szerint az EKB kamatemelési ciklusának következtében előálló, szinte történelmi magas kamatszint kettős hatással jár.

Egyfelől megdrágítja az ingatlanhitelek törlesztését, potenciálisan növelve ezzel a bankok hitelportfóliójának kockázatait. Másrészt viszont a klasszikus, tankönyvi felállás szerint egy kamatcsökkentési ciklusban – amelyet a várakozások szerint az EKB hamarosan beindít – a bankok kamatmarzsa szépen kinyílik, hiszen hitelkamataikat lassabban csökkentik, mint betéti kamataikat. Vagyis amit az ingatlanhiteleken elbuknak, azt ideális esetben kompenzálja a kamatkülönbség tágulása.

A kereskedelmiingatlan-piac sokkal kisebb, mint a lakóingatlanoké, s a torta azon része, amely nyomás alatt van, még kisebb. A 2008-as összeomláshoz képest az is lényeges különbség, hogy a hitelek mögött fizikai fedezet – épületek – állnak

– magyarázta Rodolphe.

Az azonban nagyon erős kockázat, hogy a fedezetként szolgáló ingatlanok esetében egyre nagyobb a szakadék a vevők által fizetni kívánt árak és az eladók által a hitelek visszafizetéséhez szükséges kiadások között. Ez különösen nagy probléma Németországban, ahol az ingatlanok értékbecslésekor a tényleges tranzakciókra támaszkodnak – teszi hozzá Rodolphe.

Egyre gyorsuló ütemben esnek az árak

A VDP német bankcsoport által publikált index szerint az irodák értéke tavaly 10 százalékkal csökkent, ami a legnagyobb visszaesés azóta, hogy 2003-ban elkezdték gyűjteni az adatokat. Ez az index a befejezett tranzakciókon alapul, ezek száma viszont a közelmúltbeli piaci visszaesés miatt jelentősen csökkent. A Green Street piackutató, amely indexét a tárgyalás alatt álló ügyletekre alapozza, úgy becsüli, hogy

és egyes városokban, például Münchenben, még ennél is nagyobb az áresés. A jelenséget persze – egy ingatlanpiaci összeomlástól és bankpániktól tartva – a hitelminősítők is árgus szemekkel figyelik.

Ha a bankok belső értékbecslései indokolatlanul optimistának bizonyulnak, vagy egyszerűen csak elmaradnak a piaci hangulathoz képest, a hitelek értékvesztési költségei jelentősen megnövekedhetnek

– áll a Fitch Ratings hétfői jelentésében. A hitelminősítő arra számít, hogy a hitelezők CRE-kitettségéből származó veszteségek egészen 2025-ig magasak maradnak.

Fotó: DPA Picture-Alliance via AFP

A német ingatlanértékek különösen érzékenyek a magasabb hitelköltségekre, mivel az olcsó pénz korszakában az ingatlanbefektetések potenciális hozamai alacsonyabbra kerültek, mint más piacokon. Ennek hátterében az áll, hogy a német államkötvények hozamai, amelyek a befektetők viszonyítási alapját képezik, akkoriban negatívak voltak. Az elmúlt két évben azonban

az államkötvények hozamai megugrottak, így nőtt az ingatlanbefektetők által elvárt hozam is.

Berlinben a Savills által összeállított adatok szerint a hozamok a 2022-es év eleji 2,4 százalékról 4,4 százalékra emelkedtek.

Mikor jön el az igazság pillanata?

A német és az angolszász értékelési szabályok alkalmazásában és értelmezésében mutatkozó különbségek oda vezettek, hogy az Egyesült Királyságban vagy az Egyesült Államokban elismert értékcsökkenések a német piacon még nem mutatkoznak meg teljes mértékben. Ez azonban elkerülhetetlenül bekövetkezik, s ha ez megtörténik, akkor

a kereskedelmi ingatlanadósságoknak a jelenleginél jóval nagyobb része eshet a kockázatos hitel kategóriába.

Márpedig ez arra kényszeríti a hitelezőket, hogy a várható nagyobb veszteségekre nagyobb céltartalékot képezzenek: több tőkét kényszerülnek visszatartani, így kevesebb marad a gazdaság élénkítésére. Vagyis az ingatlanfrontról a finanszírozás várható szűkülése miatt újabb csapás várható az amúgy is tragikusan gyenge német gazdasági növekedésre.