A héten eldőlhet a forint sorsa: kulcsfontosságú adatok érkeznek, erre érdemes figyelni

Annak ellenére, hogy az amerikai piacok a mai nap során zárva tartanak, világgazdasági szempontból kifejezetten izgalmas lesz a hét: olyan adatok érkeznek ugyanis majd a következő napokban, amelyek alakulásának nagy hatása lehet majd arra, hogyan is alakul a globális monetáris politika az év hátralévő részében – ennek pedig a dolláron túl nemcsak a forintra és az euróra, de a teljes világgazdaság lendülete számára nagy jelentősége van.

Amerikai GDP becslés és a Fed-kedvenc PCE-infláció

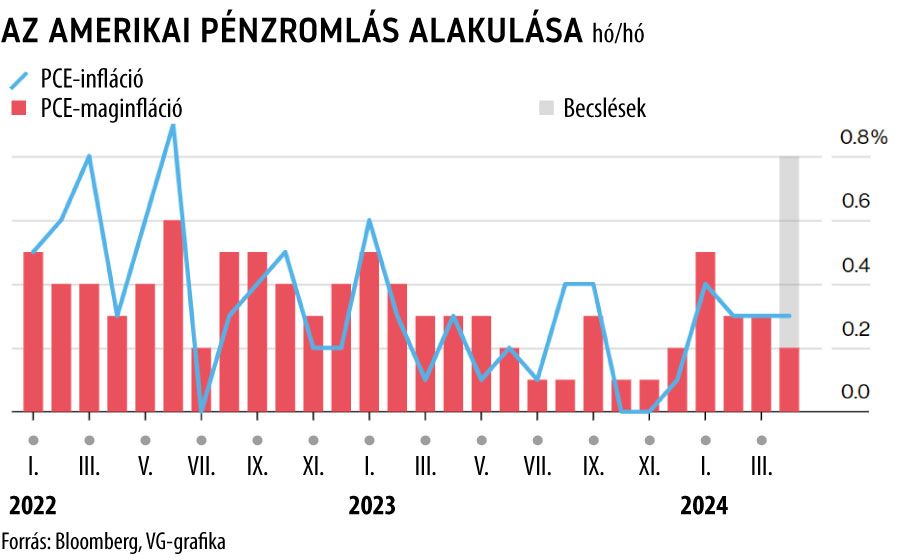

A tengerentúlon csütörtökön robban be az adatdömping, aznap teszik közzé az illetékesek az amerikai GDP negyedéves alakulására vonatkozó becslésüket, illetve a munkanélküli-segély adatokat is, amelyektől az elemzői konszenzus azt várja, hogy a gazdaság növekedésének lassulására utaló jeleket tartalmaznak majd. Ezt a tézist támaszthatja majd alá a Fed által szorosan követett inflációs mutató, a PCE (személyi kiadások indexe) alakulása is, ami pénteken érkezik: a volatilis energia- és élelmiszeráraktól megtisztított mag-PCE-mutató tekintetében 0,2 százalékos havi alapú növekedést várnak áprilisra vonatkozóan, ami

az idei legalacsonyabb szám lenne a pénzromlás alakulását tekintve.

A teljes PCE-kosár a szakértők szerint 0,3 százalékkal drágult márciusról áprilisra, egymást követő harmadik azonos értékét produkálva. Az éves alapú áprilisi pénzromlás 2,7 százalék, a mag-PCE pedig 2,8 százalékos lehet majd a konszenzus szerint.

A pénzromlási adatok tehát részben lassulást mutathatnak, a tavaly év végén mért számokhoz mérten mégis rosszabbnak tűnik valamivel a trend a Fed szemszögéből: a tavalyi második fél év ugyanis rendre az ideinél alacsonyabb adatokat hozott, így a dezinflációs folyamat távolról sem tekinthető simának, ami alátámasztja a Fed egyre óvatosabb kommunikációját is.

A jelenlegi várakozások szerint az amerikai jegybank az idén egyszer vághatja majd meg a kamatokat, mégpedig novemberben, 25 bázisponttal.

Eurozóna infláció és az EKB kamatpályája

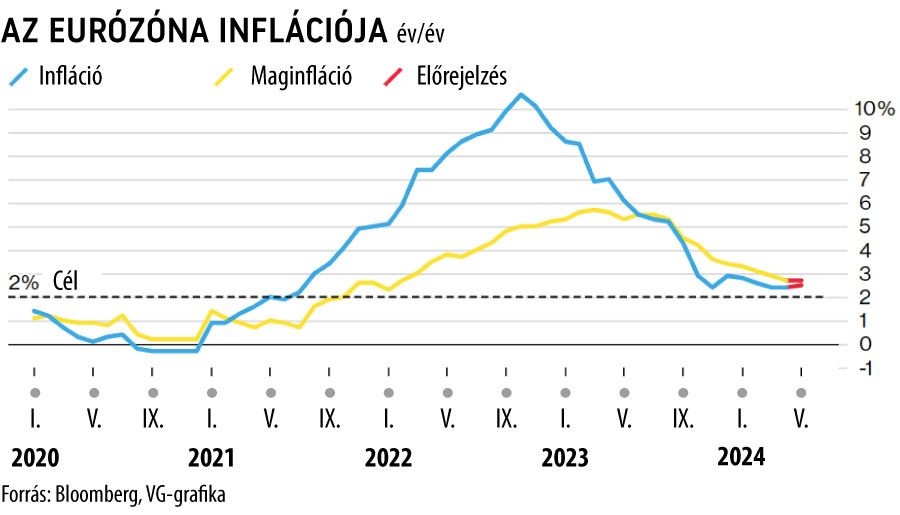

A Fedhez hasonlóan pénteken kapja majd meg saját pénzromlási mutatóit az Európai Központi Bank is: az eurozóna inflációs mutatója éves alapon minden jel szerint 10 bázisponttal 2,5 százalékra nőhetett áprilisban, míg a maginflációs mutató 10 hónapnyi csökkenést követően stagnálhatott, mégpedig 2,7 százalékon. Az egyes tagállami mutatók publikálása azonban már szerdán elkezdődik, a legnagyobb négy piac közül pedig egyedül Olaszországban várható, hogy enyhült a pénzromlás, a többi nagy, köztük Németország, minden bizonnyal növekő áremelkedésről számol majd be.

A Bloombergnek nyilatkozó szakértők szerint az, hogy megtorpan az eurózóna dezinflációja, természetesen nem kedvező az EKB kamatvágási vágyai számára,

a már szinte bebetonozott júniusi enyhítést azonban gyakorlatilag biztos, hogy nem tudja már megállítani.

Az utána következő kamatpályára azonban már egyértelműen lehet hatása: egyre több EKB-tanácstag már a kedvezőtlennek ígérkező adatok megjelenése előtt kijelentette, hogy a júniusi vágást távolról sem biztos, hogy nyári enyhítések sorozata követi, mivel a jegybank igyekszik majd az éppen aktuális adatok fényében alakítani a zóna monetáris politikáját.

Mit jelent mindez a forint számára?

Ha minden úgy alakul, ahogy az elemzők jelenleg várják, az a korábban vártnál kedvezőbb lehet az egyébként is elképesztő formában lévő forint számára. Ha

- az amerikai gazdaság lassulni látszik,

- az infláció pedig ismét lassuló trendvonalat mutat,

- és ez a folyamat a következő hónapokban sem törik meg,

akkor elképzelhetővé válik, hogy inkább előbb, mintsem utóbb elkezdi csökkenteni a kamatokat a Fed, ami a kamattámasz csökkenésén keresztül a zöldhasú gyengülését idézheti elő, ami tankönyv szerint nem csak a forintnak, de minden feltörekvő piaci devizának kedvező fejlemény.

Ezzel párhuzamosan pedig az EKB is jót tehet a forintnak: a júniusi vágás után ugyanis a vártnál magasabb inflációs számok akár kamatcsökkentési kampányának megállítására is ösztökélhetik a jegybankot, ami az euró támaszának stabilizálásán keresztül erősítheti a közös devizát, ami áttételesen a forint erejét is növelheti.

Ez a forgatókönyv ugyanakkor az MNB hathatós segítése nélkül nehezen válhat valóra. A hazai jegybank kamatpályájáról jelenleg Virág Barnabás MNB-alelnök szavai alapján annyit lehet tudni, hogy a központi bank júniusban még az EKB-hoz hasonlóan csökkenti majd a hitelfelvétel költségét, utána viszont (szintén hasonlóan Lagarde-ékoz) elképzelhető, hogy már nem folytatja a lazítást, hanem kivárásra rendezkedik be.

Ez az elnyújtott, relatíve magasan tartott kamatkörnyezet pedig a továbbiakban is megadhatja azt a kamatelőnyt a forint számára, ami sok befektető szemében eddig kiváló carry trade-eszközzé tette, ami fenntartja a keresletet, így az árfolyamstabilitást is elősegítheti.

Ajánlott videók