Lesz válasz a cariprazine utáni időkre

Nemrég jelentették be, hogy a Növekedési kötvényprogram keretein belül kötvényeket bocsátanak ki legfeljebb hetvenmilliárd forint értékben. Nem okozott fejfájást az elmúlt időszak piaci hozamszint-emelkedése?

A hozamok emelkedése ellenére nem változtak a terveink. Az eredeti ütemtervet tartottuk, néhány hete a szükséges hitelminősítést is elvégeztettük. A végső besorolásunk BBB+ lett, ami a legjobb a Növekedési kötvényprogramban részt vevő blue chip cégek sorában. A kibocsátás nemcsak hogy a legnagyobb a magyar központú vállalatok közül, hanem a legalacsonyabb kamatfelár mellett valósult meg. A piac tehát visszaigazolta a cég pénzügyi stabilitását és konzervatív politikáját.

A kötvénykibocsátási célok közt akvizíciók támogatása szerepelt. Lehet idén bejelentésük erről?

A hitelt akkor kell felvenni, amikor adják, és nem akkor, amikor nagyon kell. A feltételek annyira kedvezők, hogy ezt mindenképpen szeretnénk kihasználni. A következő akvizíciós célpont még nem látható, nem az a helyzet, hogy úgymond a „csőben van”, és belátható időn belül a megszerzésén dolgoznánk. Egyébként az akvizíciós stratégiánk megvalósítása független a kötvénykibocsátástól. Keressük a célpontokat, sőt az amerikai értékesítési partnerünktől, az AbbVie-től származó jogdíjbevételek fényében még szélesítenünk is kell a potenciális akvizíciós célpontok körén. A múltban arra fókuszáltunk, hogy leginkább termék vagy portfólió legyen az, amit akvirálunk, kevésbé cég, pláne nem infrastruktúra. Most már egy kicsit szélesebb körben kell gondolkodnunk. Éppen most zajlik egy egyeztetés a menedzsmenten belül, hogy milyen irányba szélesítsük a kört.

A befektetők pozitív meglepetésként fogadták a 40 százalékos osztalékrátát. Fenntartható ez a szint?

Most azért tudtunk ilyen magas osztalékot fizetni, mert rövid távon nem áll előttünk nagy készpénzigényű tranzakció. Bár a jelenlegi kötvénykibocsátás azt mutatja, hogy átmeneti finanszírozási igényekre külső forrás könnyen bevonható, de ez nem lesz mindig így. Az osztalékráta meghatározásakor továbbra is tekintettel leszünk az akvizíciós kilátásainkra.

Az akvizíciós stratégiát önállóan menedzselik, vagy külső M&A-tanácsadók bevonásával?

Nincs külső szereplő bevonva, magunk definiáljuk azt a tartományt, ahol keressük a lehetőségeket. Továbbra is igaz, hogy nem lehet tudni, milyen eladásra szánt cégek, termékek vagy eszközök jelennek meg később a piacon. Keressük is a célpontokat, de a nőgyógyászatban a Richternek van olyan neve globálisan, hogy nem kerülik el ezek a lehetőségek. Ez egy nagyon szűk területe a gyógyszeriparnak, ahol a potenciális vevők köre is véges. Tendencia, hogy a nagy szereplők inkább kivonulnak a szegmensből. Lehetőséget teremt számunkra, hogy például a J & J vagy a Bayer kevésbé aktív, nem fektet be a nőgyógyászati területen. Cégméretüknél fogva ez a szegmens nekik nem annyira ideális terep, a Richternek sokkal inkább. Jobban is illeszkedik a képességeinkhez, a méretünkhöz. Változatlan célunk, hogy a nőgyógyászatban piacvezetők legyünk Európában, beleértve a posztszovjet térséget is. Ezt organikus növekedéssel és akvizíciókon keresztül szeretnénk elérni.

Ilyen felvásárlás volt nemrégiben az Evra fogamzásgátló tapasz. Felmerül a kérdés, hogy nem volt-e elérhető a piacon nagyobb biztonsággal alkalmazható, megszerezhető termék. (A készítmény promóciós támogatása 2005-ben megszűnt, miután az FDA az alkalmazással összefüggésben vérrögképződés kockázatát tárta fel.)

A tapasztechnológia a fogamzásgátlásban egyedi, nincs igazán közvetlen versenytársa az Evrának, ez adja a termék speciális jellegét. Minden harmadik, negyedik generációs fogamzásgátlónak van egy minimális, nagyon jól dokumentált és abszolút vállalható mértékű vérrögképződési kockázata. A tapasz is hasonló biztonsággal használható, mint az ilyen típusú orális fogamzásgátlók.

Néhány hete érkezett pozitív vélemény egy másik nőgyógyászati termékről az EMA szakbizottságától. Ez abszolút új készítmény (Relugolix), amelyet a Richter vezet be a piacra. De hogyan néz ki a jelenlegi helyzetben a gyógyszeriparban a poszt-Covid-marketing?

Az innováció a nőgyógyászati piacon az elmúlt évtizedekben nagyon minimális volt, a Richter volt az a cég, amely a piacra hozta. Május végén elkezdődött a Drovelis kombinált fogamzásgátló bevezetése, igaz, nem mindenhol, de a kulcspiacainkon igen, 50 millió euró peak salest várunk ettől a terméktől. A Relugolix pedig az ősszel kerülhet a piacra, egyelőre a törzskönyvezés előszobájának tekinthetően a CHMP pozitív szakvéleményét kaptuk csak meg. A méhmióma-indikációban évi 35-45 millió euró bevételre számítunk az értékesítéséből. A harmadik a körben az Evra, ahogy átvesszük a terméket a Janssentől, promotálnunk kell, s pont ez az a szinergia, amely miatt megvásároltuk. (Várakozásaink szerint a tapasz éves forgalma a 90 millió dollárt is meghaladhatja majd.) A marketingben biztosan nagyobb súlyt kapnak az online megoldások, mint 2019-ben. Ugyanakkor a személyes jelenlét, a rendezvények, a kampányok nem nélkülözhetők új termék bevezetése esetén, így ezek várhatóan nem lesznek mások, mint korábban.

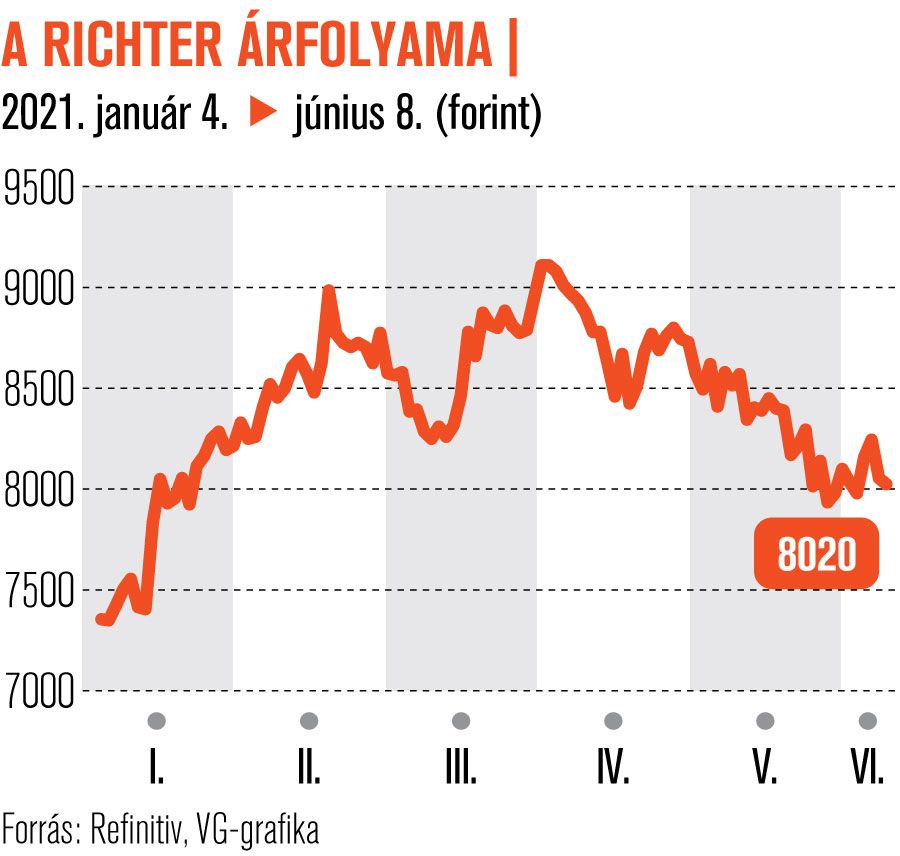

Látványos volt a forint erősödése az elmúlt hetekben. Lehet olyan szint, ahol a Richternek módosítania kell az éves forgalmi tervein és a fontosabb marzsmutatókon?

Kétségtelen, hogy a tendencia nem kedvező. Jelenleg azonban nem gondolom, hogy emiatt módosítani kellene az euróban számolt 5 százalékos bevételnövekedési tervünkön. Az egyik legjobban várt idei esemény a Vraylar (cariprazine) alkalmazásának esetleges kibővítése az MDD terápiás területre.

Két párhuzamos klinikai teszt zajlik, elég, ha az egyik sikeres. A teszteket közösen végzik az amerikai partnerrel, az AbbVie-vel. Közös lesz a bejelentés is?

Igen, egy időben történik az eredmények kommunikációja.

Az AbbVie már 4 milliárdos peak salest vár a Vraylartól, mindez óriási pénzáramot jelentene a Richternek 2021–2029 között, akár 5 milliárd dollár royaltyt, ami a Richter aktuális piaci értékével ér fel. Megfordulhat az AbbVie-menedzsment fejében, hogy inkább felvásárolja a Richtert?

Egy szakmai befektető általi felvásárlás veszélye mindig is létezett, s ez a veszély jelenleg talán nagyobb a korábbinál. Abban kell bíznunk, hogy az ellenséges felvásárlási kísérlet blokkolására elegendő kisebbségi részesedés hazai tulajdonban marad. Ez most alapítványi kézben van-lesz, három különálló részvénycsomagban ugyan, de a jövőben is képes betölteni a védelmi funkciót. Korábbi aggodalmunk ezzel kapcsolatban nem volt alaptalan: az elmúlt másfél-két évben olyan időszakot éltünk, amikor az átcserélhető kötvény már nem, az alapítványi struktúra pedig még nem védte megfelelően a Richtert az ellenséges felvásárlástól. Az az új törvényi szabályozás azonban, amely szerint ha az alapítványok eladnák a papírokat, előbb az államnak, aztán a Richternek kell megvásárlásra kínálni, fontos eszközt adott a kezünkbe. Nem ez az ideális konstrukció, de sokkal jobb, mint volt, és biztosabbnak érzem a cég függetlenségének megőrzését.

Az AbbVie és a Richter szerződése tartalmaz olyan klauzulát, hogy az amerikai társaság nem tehet ajánlatot a magyar cég részvényeseinek?

Semmilyen értelemben nem különbözik az AbbVie helyzete a többi potenciális felvásárlótól, szakmai befektetőtől.

Két éve meghirdették, hogy a Richter az úgynevezett Midpharma-kategória éllovasa szeretne lenne az évtized végére. Hogy áll most a folyamat?

Érdekes a globális gyógyszerpiac, a piacvezető óriásvállalatok mögött jelentős az űr, amely után a közepes vállalatok – köztük a Richter – következnek jól elkülöníthető cégmérettel, ambíciókkal. Mi nem akarunk olyan célokat megfogalmazni, olyanokká válni, mint a Big Pharma-vállalatok, hanem abban a ligában akarunk kiválók lenni, amelybe tartozunk. Ez egyértelmű utat jelöl ki számunkra, amihez még fejlődnünk kell. A gyógyszergyártás árbevétele jelenleg évi 1,1-1,2 milliárd euró, amit 2028-ra organikus növekedéssel 2 milliárd euróra tervezünk felvinni. Azt azonban, hogy milyen akvizíciókkal lehet ehhez a továbbiakban hozzátenni, még nem lehet megmondani, hiszen nem tudhatjuk, hogy addig milyen eszközök kerülnek a portfólióba.

Említette, hogy ritka az innováció a nőgyógyászatban. Hogyan áll most a Richter ilyen irányú befektetése az Evestra cégben?

Továbbra is részvényesek vagyunk a cégben. Azt kell látni, hogy a nőgyógyászat nem olyan terület, amelybe ömlene a tőke, és ezáltal burjánzanának a biotech cégek és a k+f-központok. A nőgyógyászati pipeline-unk kisebb részét házon kívül valósítjuk meg, ilyen az Evestra is, ahol a normál k+f kiesési ráta érvényesül, vagyis nem minden projekt sikerül. Ezt k+f-ráfordításként, befektetési veszteségként számoltuk el. Ha nem külső cégről lett volna szó, akkor ez k+f-költségként jelenne meg az eredménykimutatásban. Részben ez az oka, hogy áthelyeztük a hangsúlyt a későbbi fázisban lévő projektekre, ahol a kiesési ráta jóval kisebb. (Lásd a Myovant, a Mithra vagy a PanteRhei céggel megkötött szerződéseket.)

Nemrég jelentették be, hogy németországi vegyesvállalatuk, a Richter-Helm BioLogics 70 millió eurós gyárbővítést hajt végre. Mi a cél, és hogyan osztoznak a költségeken?

A kiadások 70 százaléka jut a Richterre. Jellemzően harmadik fél részére történik ott bérfejlesztés és bérgyártás, például ott készült az Inovio vakcina klinikai vizsgálatokhoz, de ott gyártják a Terrosa hatóanyagát, a teriparatide-ot is.

A remdesivir projektje összefoglalható úgy, hogy jelentős szakmai siker, de üzletileg nem volt kifizetődő a Richternek?

A legfontosabb, hogy a Richter jóvoltából 21 milliárd forint érték keletkezett a magyar egészségügy számára. Leszállítottunk 13 ezer embernek elegendő remdesivirt, ami piaci áron a magyar államnak 21,2 milliárdba került volna, de aligha lehetett volna piaci forrásokból beszerezni. A mi szűken vett költségeink 1,2 milliárd forintot tettek ki, igaz, ebben nincs benne, hogy a lekötött kapacitásaink helyett mi egyebet gyárthattunk volna.

Ha negatív külső környezeti körülményt kell említeni, a többség az orosz piacra gondol a Richterrel kapcsolatban. Mi lehet a működő stratégia ott, ahol gyenge a gazdaság, az állam erősen támogatja a hazai gyógyszeripart, és folyamatosan veszít értékéből a rubel?

Már tíz éve is látszott, hogy túlzott a függésünk az orosz piactól. A folyamatban lévő stratégiai fordulatban is épp azért helyeztük a hangsúlyt keletről nyugatra, mert látszott, hogy az előbbi piacokon korlátozottak a növekedési kilátások. Oroszországban defenzív helyzetben vagyunk, szembe kell ezzel nézni, és úgy is kell kezelni: tipikusan ebből következik például a hatékonyság növelését célzó több intézkedésünk. A megoldás az, hogy – passzívan – csökkentjük az orosz piac súlyát az üzleten belül azáltal, hogy máshol fektetünk be energiát, pénzt. Ugyanakkor az orosz piacról semmiképp nem szeretnénk lemondani, dobogósok vagyunk a vényköteles patikai szegmensben, ahol a forgalmunknak csak a fele esik árszabályozás és a valóban szerény haszonkulcs alá. Tudunk árat emelni, új termékeket bevezetni, és Oroszországban is van egy prémium-vásárlóerő, amelyre lehet építeni. A stratégia leköveti a megváltozott környezetet. Dinamikus növekedés ugyan nem várható, de ez nem jelenti azt, hogy ne tudnánk a profitábilis működést fenntartani Oroszországban.

A cariprazine amerikán kívüli piacain megfelel az elvárásoknak az értékesítés alakulása?

Nem mondhatom, hogy minden piacon megfelel. A Richter által lefedett Kelet-Közép-Európában nagyon jó fogadtatása volt a terméknek. Van több kiváló értékesítőpartnerünk, s több országban ígéretesek a kilátások, például Dél-Koreában, de Japánt vagy Tajvant is említhetném, ahova most terjesztettük ki az Abbvie-vel fennálló licencmegállapodásunkat, így ez utóbbi két országban is az amerikai partnerünk fejlesztheti és forgalmazhatja majd a cariprazine-t. Ami kicsit fájó pont, az Nyugat-Európa. Partnerünk, az olasz Recordati százmillió eurós éves értékesítést célzott meg, de realitásnak az 50-75 milliót érzem, aminek a harmada illeti meg a Richtert.

Amerikában vitathatatlan a cariprazine sikere. Kell-e tartani szabályozói kockázattól?

Van árszabályozási kockázat, bár nem rövid távú, ugyanakkor foglalkoznunk kell vele. A termék promóciós támogatásával kapcsolatban nincsenek bennünk aggodalmak, a Vraylar kiemelt termék az AbbVie portfóliójában.

A Vraylar jelenlegi piaci részesedését mennyire lehet még növelni?

Az antipszichotikumok piacán sok a generikus alternatíva. Amikor azonban a pszichiáter gyógyszerválasztás elé kerül, hamar megmutatkozik a cariprazine több előnye a generikumokkal szemben. Egyrészt a pszichiátriai betegségek kezelésében – amelyeknek a tünetei nagy átfedést mutatnak egymással – a Vraylar lefedi a spektrumot, míg a versenytárs termékek csak egy-két indikációban sikeresek. A másik előny, hogy a cariprazine nemcsak kontrollált klinikai körülmények között teljesít jobban, hanem a való életben is, amikor nem pont időben veszi be a beteg a gyógyszert, vagy mást is használ mellé. Ez egy olyan előny, amely nagyon segíti az előadásokat.

Mennyire kell türelmesnek lennie annak, aki a következő saját fejlesztés sikertörténetét várja a Richtertől?

Az eredeti kutatást illetően a központi idegrendszerrel kapcsolatos területen rendelkezünk kellő felhalmozott tudással, képességekkel. Tehát amikor új molekula érkezik majd a Richtertől, az ebből a szegmensből jön. A céldátum 8–13 év közötti, tehát a cariprazine-hoz kapcsolódó kizárólagosság lejárta utáni időszak.

A Covid-járvány milyen hatással volt a Richter működésére?

A vírus abszolút áthatotta a működés minden mozzanatát. Raktár, labor, üzem és irodák találhatók egy helyen, ahol a biztonságos munkavégzés feltételeit kellett biztosítani. Fontos maradt persze a közvetlen munkakapcsolat, de bizonyos munkakörök, feladatok jól végezhetők otthonról. Szólnak amellett érvek, hogy a távoli munkavégzés előnyeire építve részben megtartsuk a jelenlegi hibrid modellt.

A gyógyszeripar szereplőjeként mennyire kitettek zsarolóvírus-támadásnak?

Számunkra is kockázat, sőt a Richternél két alkalommal történt is már – sikeresen elhárított – hackertámadás. Bevezettünk a kétlépcsős azonosítástól kezdve nagyon sok olyan eszközt, amely biztosítja, hogy az itt lévő szellemi tulajdon és a működés folytonossága ne sérüljön ilyen kísérletektől.

Mennyiben érinti az emelkedő infláció a társaságot?

Vegyes a kép. A belső piacon már tíz éve nem tudtunk emelni az árainkon, és ez az idén sem lesz másként. Ugyanakkor a költségeink emelkednek, jelentős béremelést hajtottunk végre az elmúlt négy évben. A hazai és a globális gazdaságélénkítő intézkedések pedig arra engednek következtetni, hogy nem tud tartósan oldódni a munkaerőpiaci feszültség. Jelenleg is zajlik egy átfogó belső hatékonyságjavító program, amelynek része például az, hogy a több milliárd forintra rúgó szállítmányozásainkat átszerveztük. Több a közúti és a tengeri fuvar, és kevesebb a légi szállítás. Ezek az átszervezések jelentős megtakarítást hoztak, sajnos a globális szállítási árak megugrása lenullázta ezt az eredményt, az optimalizálás nélkül azonban két számjegyű növekedést láttunk volna ezen a költségsoron. Aggodalommal figyeljük az építőanyagok árának robbanását is.

Az ellátási láncban várhatók még zavarok?

A járvány kezdetén tartottunk attól, hogy nem jutunk hozzá egyes alap- vagy csomagolóanyagokhoz, oldószerekhez, amelyeket nagy tételben vásárolunk, de végül nem volt érdemi kiesés a beszerzésben. Továbbra is fennáll ugyanakkor a nyomás az ellátási láncokon – bizonyos speciális termékekre, például fiolákra, ampullákra minimum fél év a kiszállítási idő. A Richter vertikálisan integrált üzleti modellje az ilyen környezetben mindenképpen felértékelődik.