Az egekbe tör a Digi árfolyama Bukarestben

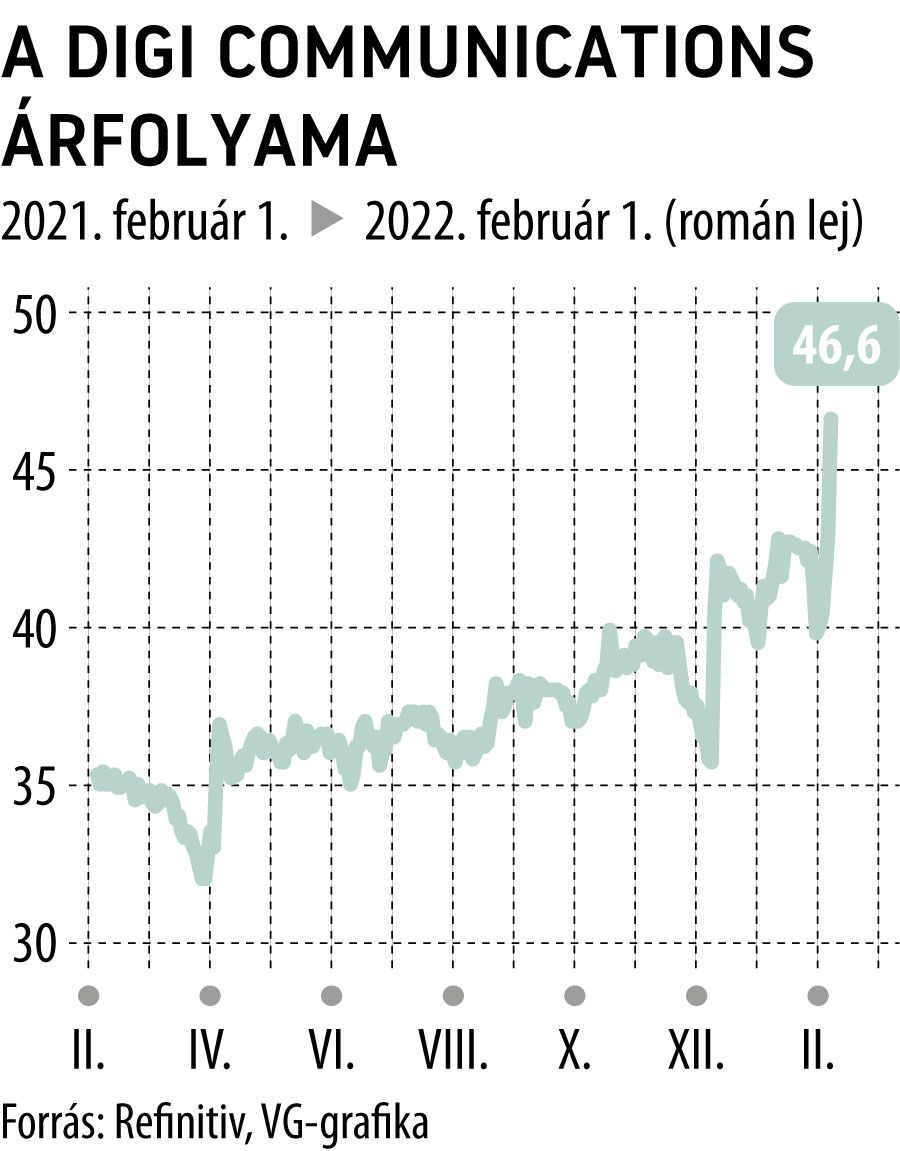

Robbanásszerűen emelkedik péntek óta a holland bejegyzésű, de a bukaresti börzén jegyzett Digi Communications részvényárfolyama, olyannyira, hogy a közvetlenül a papír tőzsdei bevezetését követően elért 40,7 lejes eddigi rekordjára is csaknem 6 lejjel ráverve, kedden 46,5 lejes magasságban is járt a kurzus.

A hatalmas rali megindulását megelőzően tették közzé a román tőzsde honlapján a részvényt követő magyar Concorde elemzését, amely szerint akár még a keddi áron is érdemes lenne a cégbe beszállni, hiszen – amint azt Gaál Gellért, a befektetési cég részvényelemzője a VG-nek elmondta –

a Digi 12 havi előretekintő célárát részvényenként 60 lejben állapította meg, az eddigi semleges ajánlást pedig vételre minősítette fel.

A temesvári Teszári Zoltán alapító-tulajdonos által vezetett cég – indokolt az elemző – 22 év után adta el a hazai Digit 625 millió euróért a 4iG-nek, amely összeg 12-szeresen haladta meg a magyar egység EBITDA-ját, egyszersmind az ügylet nyomán 3,9-szeresről 3,2-szeresre csökkent az anyacég vállalati érték/EBITDA-hányadosa (EV/EBITDA), és ezzel az egyik legolcsóbb távközlési szolgáltatóvá vált a régióban. Nyugat-Európáról nem is beszélve, ahol ez az érték jellemzően 6-7-szeres hányadost mutat.

Bár kevéssé valószínű, hogy a beáramló tőkét nagy összegű részvényesi javadalmazásra költenék, mivel az elemző szerint a cég inkább adósságállománya csökkentését, illetve növekedési stratégiája finanszírozását tartja szem előtt, azonban a vételár elenyésző töredékéből is könnyűszerrel sokszorosára növelhetnék a tavalyi összesen 15 millió eurós osztalékot.

A menedzsment egyébként ad abszurdum akár a teljes közkézhányadot is kivásárolhatná ebből az összegből, lévén annak korrigált piaci tőkeértéke körülbelül 280 millió euró. Ha pedig a 625 millió eurót teljes egészében adósságtörlesztére fordítanák, a csaknem 1,3 milliárd dolláros tartozást simán megfelezhetnék.

A cégvezetés amúgy várhatóan az első fél évben frissíti a csoport stratégiáját. A frissített stratégia pedig várhatóan a nemrégiben Portugáliában vásárolt mobilfrekvencia-licencek felhasználására csoportosítja át az extra likviditást.

Érdekes módon – jegyezte meg Gaál Gellért – a Digihez hasonlóan agresszív növekedési stratégiát követő vállalatokat a tőkepiacok hajlamosak alulértékelni, és jellemzően csak akkor realizálják, hogy milyen olcsók, amikor egy szakmai befektető részben vagy egészben kivásárolja őket. A jelenséget akár tőzsdei rövidlátásként is lehetne aposztrofálni.

A spanyol Euskatelt például tavaly márciusban a szintén spanyol Masmovil 9,4 szeres EV/EBITDA-n szerezte meg, míg a dán TDC felvásárlása 4 éve 8-as szorzón valósult meg.