Egész évben velünk maradnak a nagy piaci kilengések

Az év első felében az orosz–ukrán háború, az elszabaduló energiaárak miatt felszökő infláció és a jegybanki kamatemelések is megtépázták a tőkepiacokat, és bár a piacokat nyomás alatt tartó bizonytalansági tényezők júniusra valamelyest enyhültek, a gazdasági kockázatok miatt 2022 hátralévő részében is átlagon felüli volatilitás jellemezheti a tőkepiacokat – vélik évközi kitekintésükben a Charles Schwab stratégái. Az amerikai befektetési szolgáltató szerint a háború, illetve az azt elindító Oroszország elleni gazdasági szankciók tovább fűthetik a már eleve igen magas inflációt, de hasonlóan jelentős rizikófaktorként azonosítják a stagfláció veszélyét is.

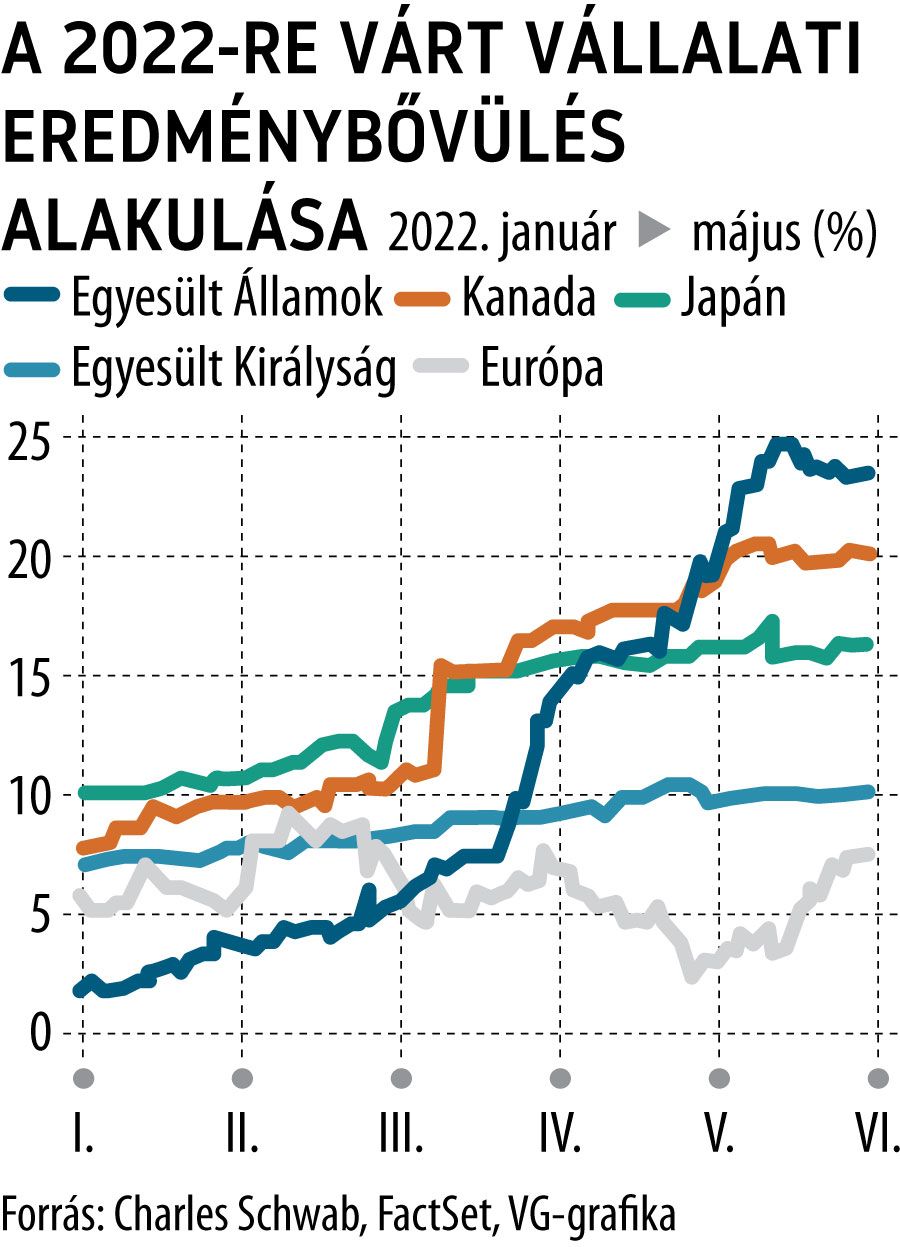

Rámutatnak, hogy a gazdasági recesszióval kapcsolatos aggodalmak idén jelentősen felerősödtek, a közgazdászok pedig legalább egy százalékponttal visszavágták a 2022-es GDP-növekedési prognózist az összes meghatározó gazdaságra vonatkozóan. A gyengébb makrogazdasági kilátások ellenére a vállalati eredményekre vonatkozó elemzői várakozások tovább emelkedtek még a háború kirobbanását követően is. Ezt a ritkán tapasztalható kettősséget a Charles Schwab szakértői azzal magyarázzák, hogy a gazdasági klímát alakító tényezők másként csapódnak le makrogazdasági szinten, mint a vállalati szférában. Az emelkedő olaj- és gázárak például teherként nehezednek a gazdaságra, a részvényindexekben tekintélyes súlyú energiacégeket ugyanakkor tetemes nyereséghez segítik.

A befektetők eddig nagyobb hangsúlyt fektettek a gazdasági lassulásról szóló hírekre, holott a részvényárfolyamok alakulásában a második fél évben a GDP-adatoknál sokkal nagyobb szerepe lehet a céges eredmények alakulásának. Amennyiben a vállalatok továbbra is jól teljesítenek, a tőzsdei hozamok is felpattanhatnak, a gyengébb negyedéves eredmények esetén azonban a viszonylag alacsony árazások sem védhetik a befektetőket a további piaci zuhanástól – figyelmeztetnek az elemzők.

Ebben a meglehetősen ingatag helyzetben felértékelődik az eszközosztályok közötti kockázatmegosztás, azaz diverzifikáció szerepe. Az amerikai brókerház szerint érdemes a nemzetközi – azaz nem amerikai – részvénykitettség növelése, magas infláció mellett ezek ugyanis historikusan felülteljesítők tengerentúli társaikhoz képest. Érdemes emellett olyan cégekbe fektetni, melyek már jelenleg is stabil készpénztermelők, illetve a várható hozamok szempontjából kedvező előjel, ha az adott társaság rendszeresen vásárolja saját részvényeit.

Kongatja a vészharangot az ESMAAz orosz–ukrán háború, a Oroszországgal szembeni nemzetközi szankciók és a romló gazdasági környezet következtében tovább fokozódtak a befektetőkre leselkedő kockázatok – figyelmeztet az Európai Értékpapír-piaci Hatóság (ESMA), amely frissített kockázatértékelésében továbbra is a legmagasabb rizikószintet tartja érvényben. Az ESMA a jövőt illetően is pesszimista, rövid távon a geopolitikai feszültségek, a megugró infláció, valamint a kitartóan magas piaci volatilitás is további nyomást helyezhet a tőkepiacokra. Az értékpapír-hatóság szerint a kiberbiztonsági kihívások és a rendkívül spekulatív kriptoeszközök ugyancsak fűtik a rendszerszintű kockázatokat. |