Logikus lépés a devizaadósság növelése

Keddi közleménye szerint az Államadósság-kezelő Központ (ÁKK) módosította a 2022-es finanszírozási tervét. A keret maximum 2,5 milliárd euró egyenértékkel nőtt, ezzel a teljes bruttó devizakötvény-kibocsátás idei plafonja 5,1 milliárd euró. Mivel februárban már értékesített az ÁKK szamuráj kötvényeket, így még 4,5 milliárd euró értékben lehetséges devizában denominált hitelpapírokat piacra dobni. A keret zöldpandakötvény-értékesítést és ha van rá befektetői igény, zárt körű kibocsátásokat is lehetővé tesz. Az ÁKK kitért rá, hogy a devizaadósság aránya a teljes adósságon belül a 10–25 százalék között tartományban marad. Történt még egy változtatás, ezen a soron azonban lefelé: tavaly év végén 2 milliárd euró értékű devizahitel-felvétel szerepelt, a friss módosítás utáni új cél egymilliárd, beleértve a projekthiteleket is.

Varga Zoltán, az Equilor Befektetési Zrt. szenior elemzője szerint a 2022-es devizakötvény-kibocsátási keret megemelése aligha érte meglepetésként a piacokat, sőt két okból is számítani lehetett rá. Egyrészt túlságosan magas a forintkötvények hozama (a 10 éves referenciakötvényé 7,13 százalék), másrészt a kormányzat a korábbi kommunikáció alapján igyekszik felkészülni arra az esetre, ha az idei költségvetésbe tervezett, mintegy 2360 milliárd forint uniós forrás nem vagy csak részben érkezne meg. De még akkor is érdemes élni a devizaforrás-bevonással, ha az uniós pénzek végül befolynak – tette hozzá Varga Zoltán, hiszen az adósságszerkezet bőven elbír egy a jelenleginél (16 százalék deviza-állampapír és 3 százalék devizahitel) magasabb devizakockázatot.

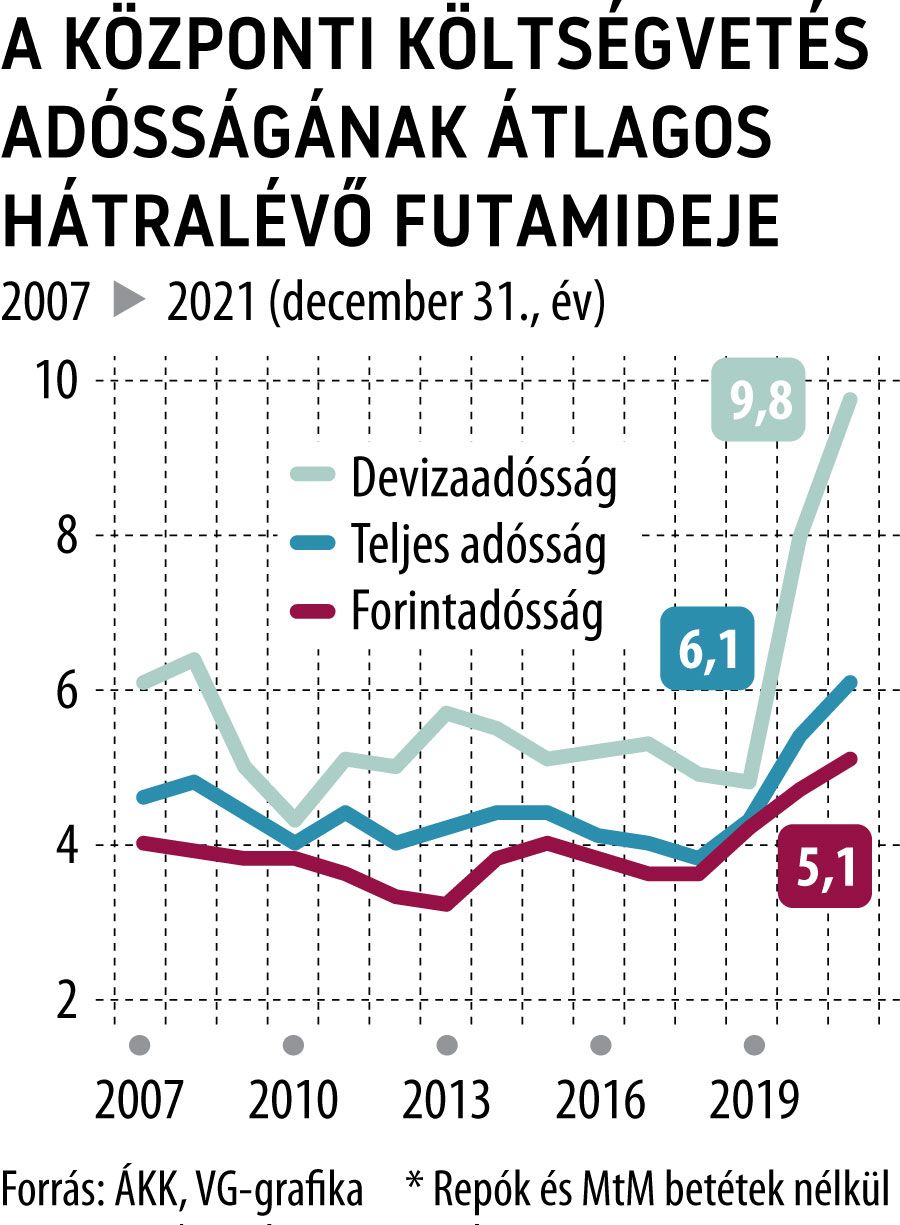

A szakértő szerint a forrásbevonás történhet euróban, jenben és jüanban is. Eurós kibocsátás a 10 éves német referenciahozam (1,32 százalék) felett 2-3 százalékpontos prémiummal már sikernek lenne tekinthető. A közlemény utalást tesz zárt körű kibocsátásokra is, ez az Equilor szakértője szerint valamilyen célzott projekt finanszírozására lenne felhasználható. Az ÁKK változatlanul legalább kétmilliárd dollár értékben tervez 2023- ban és 2024-ben lejáró devizakötvényeket hosszabb futamidejű kötvényekre cserélni a megújítási kockázat csökkentése és a futamidő növelése érdekében, az elemző ezzel kapcsolatban úgy véli, ennek forrását további kibocsátásokkal finanszírozza majd az állam, semmiképp sem a devizatartalékból.

„Arra most nagyobb szükség lehet, például a forintárfolyam megtámogatására, hivatalos kommunikáció híján a piac csak találgat, de a hétfői forinterősödés láttán joggal feltételezhető, hogy az MNB aktívan interveniál a forint piacán” – véli Varga Zoltán. A szakértő szerint magyar szempontból nincs igazán jelentősége, hogy az orosz kötvénypiac hónapok óta befagyott, ugyanis az orosz államadósság finanszírozása a sokkal magasabb kockázatvállalási hajlandósággal rendelkező befektetőket vonzotta, a magyar kötvények „célcsoportja” teljesen más. Az Equilornál arra számítanak, hogy ha sikerül alacsony hozamprémium mellett piacra vinni új devizakötvényeket, az stabilizálhatja a forint árfolyamát és lejjebb hozhatja a forinthozamokat is.

Az ÁKK közleménye kitért arra is, hogy az intézményi forintkötvény-kibocsátási terv 100 milliárd forinttal emelkedik a korábbi tervezethez képest, kizárólag az idei év folyamán már megvalósult, vártnál magasabb kibocsátás következtében. Folytatódik a kötvénycsereprogram az idénre megcélzott 1000 milliárd forintos keretösszegben, de nagyobb rugalmassággal a célzott volumenre való tekintettel, mivel a lakosság a 2024-ben és 2025-ben lejáró állampapírokat 2027-ben és 2028-ban lejáró, inflációhoz kötött állampapírokra cseréli, enyhítve a 2024–25-ös lejárati csúcsokat. Az újonnan elfogadott finanszírozási terv alapján nem változik a 2022-re tervezett lakossági értékesítés és a lakossági tulajdonban lévő lakossági állampapír-állomány vonatkozásában kitűzött 2023 végi 11 000 milliárd forintos cél sem.