Nő az aggodalom az amerikai piacokon

Az európai tőzsdeindexek és az amerikai részvénypiacok is lefelé vették az irányt tegnap, miután szerdán a Fed 1994 óta a legnagyobb, 75 bázispontos kamatemelésével keményen odacsapott az inflációnak. Úgy tűnik tehát, hogy kérészéletű volt az amerikai piacok szerdai fellángolása, amikor a Dow Jones 1, az S&P 500 1,5, míg a NASDAQ 2,5 százalékkal erősödött.

A hangulatot a napokig tartó eladási hullámot követően Jerome Powell Fed-elnök fordította meg, aki a kamatemelést úgy kommentálta, hogy az „szokatlanul nagy” volt, és nem számít rá, hogy „az ilyen mértékű lépések gyakoriak lesznek”. A részvények ezután kezdtek drágulni, amivel párhuzamosan a tízéves kincstárjegyek hozama 170 bázisponttal csökkent, lévén a kötvények iránt is élénkült a kereslet.

Fotó: TIMOTHY A. CLARY / AFP

Aggódnak a piaci stratégák

A kijózanodás azonban elkerülhetetlen, hiszen a szédítő infláció, az emelkedő kamatok és az erős dollár rontja az amerikai vállalatok nyereségkilátásait. Bár a második negyedévre vonatkozó profit-előrejelzések az elmúlt hetekben romlottak, a Refinitiv konszenzusa még így is 9,6 százalékos átlagos idei nyereségnövekedéssel számol az S&P 500-as indexet alkotó társaságok esetében, szemben az április eleji 8,8 és a január 1-jei 8,4 százalékkal. A piaci stratégák azonban aggódnak, mert szerintük ezek a becslések nagy valószínűséggel nem lesznek tarthatók.

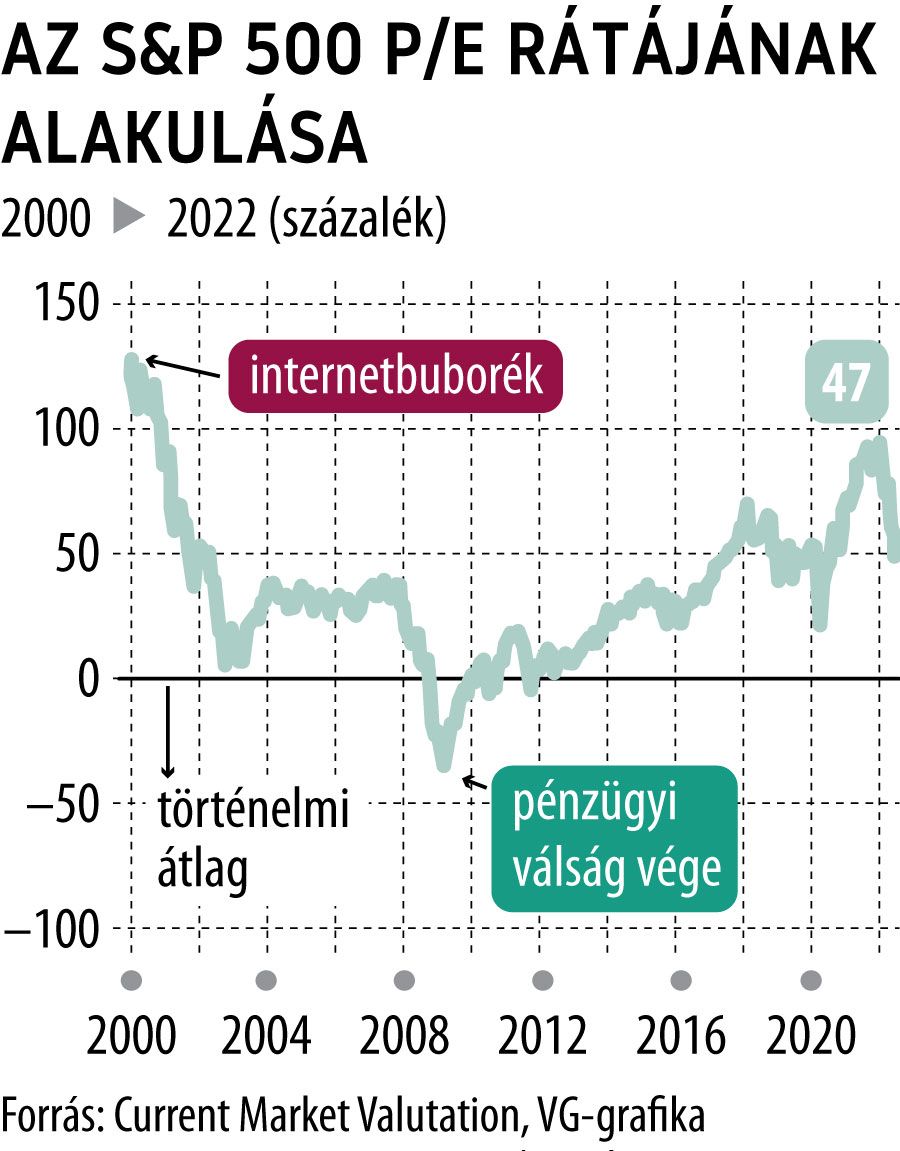

Mindenesetre közeledik az igazság pillanata, hiszen a tengerentúli cégek júliustól számolnak be második negyedéves eredményeikről, és ezzel kapcsolatban a Microsoft, valamint a Target kiskereskedelmi lánc az elmúlt hetekben már borúlátó előrejelzéseket fogalmazott meg. A vállalati profitnövekedések megingása rádöbbentheti a befektetőket, hogy a részvények még az idei meredek lejtmenetük dacára is túlértékeltek. Az S&P 500 12 hónaposra előrevetített árfolyam-nyereség aránya (P/E) pénteken 17,1 volt, szemben a december végi 22,1-del, de még mindig meghaladja a 16-os hosszú távú átlagot.

Az első számú mumus, az idén eddig 9 százalékkal erősödő dollár főként a külföldön is működő cégeket sújtja. Miután a Microsoft éppen a zöldhasú erejével indokolta várakozásai romlását, a befektetők árgus szemekkel figyelik, hogy a szoftver- és technológiai vállalatok, mint az Adobe vagy az IBM, miként értékelik majd a devizahatásokat a jelentésükben – mondta Daniel Morgan, a Synovus Trust portfóliómenedzsere.

A kiskereskedőket ugyanakkor az infláció gyötri, amire nemrég épp a Target hívta fel a figyelmet, amikor csökkentette negyedéves profitráta-előrejelzését, és közölte, hogy nagyobb árengedményeket kell alkalmaznia, hogy kiárusíthassa a nyakán maradt készleteket. A technológiai és növekedési cégek számára viszont az égbe szökő kamatlábak jelentenek problémát.

„Arra számítunk, hogy az energiaválság a növekedést veti vissza, a magasabb munkaerőköltségek meg a profitot emésztik fel. A konszenzusos eredménybecslések mindezt nem tükrözik” – írják a BlackRock elemzői. Az egyetlen derűlátásra okot adó körülményt Steve DeSanctis, a Jefferies részvénystratégája azonosította, aki úgy véli, hogy a fogyasztók költekezése – ha változik is a szerkezete – egyelőre nem hagy alább.