A jó hír az, hogy a tőzsdéken is véget ért az első fél év, a rossz, hogy nem várható változás

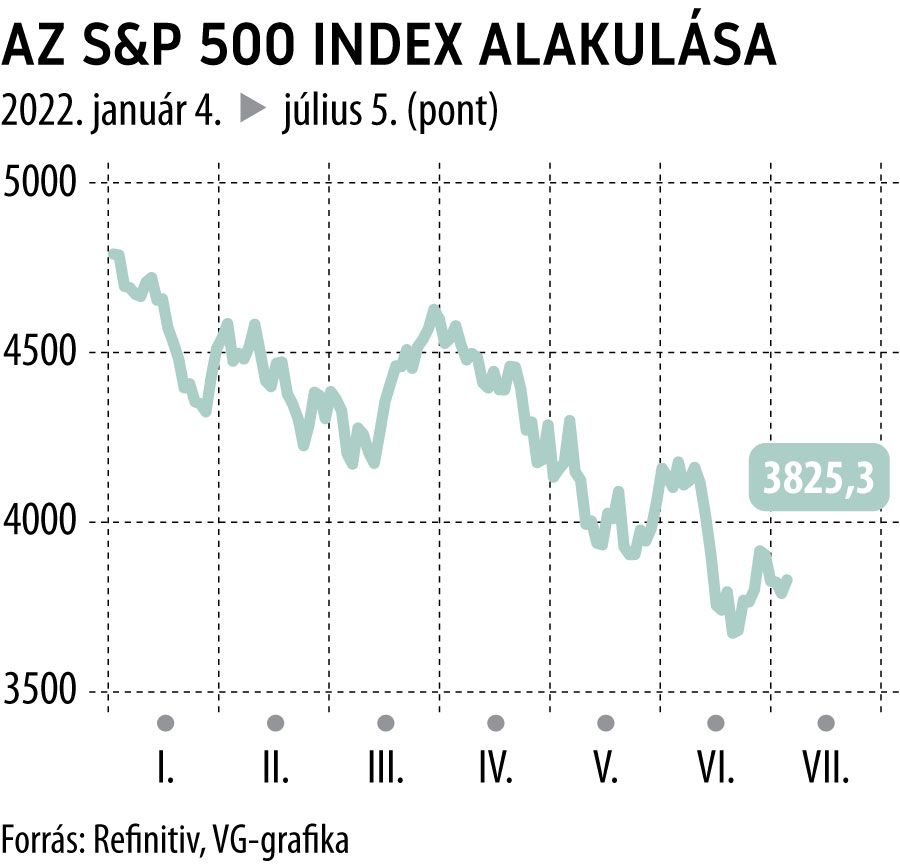

Az amerikai S&P 500 – év elejétől június végéig 20,6 százalékkal esve – 1970 óta a legrosszabb első fél évét zárta. Nem sokkal szívderítőbb azonban az európai STOXX 600 16,6 és az MSCI World Index 18 százalékos zsugorodása sem. Ráadásul egy sor további eszközosztály is tetemes veszteségeket szenvedett el, köztük a kötvények. Biztonságos menedékként csupán az amerikai dollár és bizonyos nyersanyagok – például az olaj – szolgáltak.

Jim Reid, a Deutsche Bank globális hitelminősítési stratégiáért felelős vezetője jegyzetében úgy fogalmazott, hogy a befektetők számára „a jó hír az, hogy az első fél év véget ért, a rossz hír pedig az, hogy a második fél évre vonatkozó kilátások sem tűnnek jónak”.

A makrogazdasági kilátások ugyanis továbbra is rendkívül bizonytalanok, hiszen az ukrajnai háború és az inflációs nyomás várhatóan a következő hónapokban is mérgezi a gazdasági folyamatokat, ezért a központi bankok folytatják agresszív monetáris politikájukat, ami viszont fokozza a globális lassulástól való félelmet.

A brit HSBC nagybank eszközkezelő üzletágának év közepi jelentése is a világgazdasági környezet változására hívta fel a befektetők figyelmét – írja a CNBC. A kedvezőtlen kínálati sokkok ugyan előreláthatóan továbbra is jellemzők maradnak, ám a globalizáció lassul, és a nyersanyagárak magas szinten ragadnak. Eközben a kormányok megpróbálják kezelni a klímaváltozás „átmeneti kockázatait” is.

Joe Little, az HSBC globális vezető stratégája is korszakváltásról beszélt az amerikai portálnak, az alacsony infláció és kamatlábak periódusát a tartósan magas infláció, magasabb kamatok és változékony gazdasági ciklusok időszaka követi.

A folyamatos piaci turbulenciák közepette a befektetőknek reális hozamelvárásokat kell megfogalmazniuk, és jobban át kell gondolniuk a diverzifikációt és portfólióik rugalmasságát – tette hozzá Little.

A deglobalizáció, az éghajlat-politika és a nyersanyag-szuperciklus tartós inflációt okoz a vezető gazdaságokban. Bár az HSBC várakozásai szerint az infláció a jelenlegi több évtizedes csúcsról fokozatosan visszahúzódik, azonban – egyfajta „új normaként” – középtávon továbbra is velünk marad. Ezért Little azt javasolja a befektetőknek, hogy keressék a nagyobb földrajzi diverzifikációt, kiemelve az ázsiai eszközosztályokat és a hitelpiacokat.

Helyük lesz a meggyőződéses befektetéseknek és a tematikus stratégiáknak is, melyekkel megatrendeket azonosíthatunk, észszerű beszállási pontok mellett.

Ha lehet, még pesszimistább helyzetértékelést nyújtott a CNBC-nek Dave Pierce, a Utah állambeli Strategic Initiatives igazgatója, aki úgy látja, hogy a piacok a makrokeretek miatt még mindig a „rossz irányba tartanak”. Az infláció még nem érte el a csúcspontját, és az olajárak visszaesése sem várható.

Hozzáfűzte, hogy hacsak nem ér véget az ukrajnai háború, vagy az olajvállalatok nem tudják növelni a kitermelést, az árnyomás jottányit sem enyhül.

A részvényértékelések ugyan ezalatt meredeken csökkentek a 2021 végi csúcsokhoz képest, és Pierce szerint „csábítóbbak”, mint néhány hónappal ezelőtt, de még mindig vonakodik új pozíciókat nyitni. „Még nem teszem be az összes tojást a részvények kosarába – mondta –, még lesznek visszaesések, és úgy gondolom, ilyen kamatok mellett kell is, hogy legyenek.” A diverzifikációt illetően Pierce a nyersanyagokra és az olyan szükségleti cikkekre tesz, mint például az egészségügyi ellátás, az élelmiszerek és az alapvető ruházati termékek.

Ha az infláció lehűl, és a központi bankok képesek lesznek kiegyensúlyozottabb politikát folytatni, már az idén is jobbra fordulhat a befektetők helyzete. Az HSBC stratégái úgy vélik, most vagyunk az inflációs „fájdalomcsúcsnál” vagy a közelében, de az adatok csak az év végén fognak érdemben javulni.

„Mivel a világgazdasági ciklus meglehetősen késői szakaszában jár, egyre nagyobb eltéréseket tapasztalunk a régiók között. Jelenleg Európa és egynémely feltörekvő piac kilátásai tűnnek a legveszélyesebbnek” – tette hozzá Little. A közelmúltbeli piaci mozgások fényében vonzónak ítéli a kötvények értékelését, és elmondta, hogy a globális fix kamatozású papírokban, különösen a hitelezést megtestesítőkben, jól jövedelmező befektetési lehetőségeket lát.

„Szelektív alapon a rövid lejáratú hitelallokációkat részesítjük előnyben Európában és Ázsiában. A részvényeken belül is válogatósabbak leszünk. Továbbra is az értékalapú blue chipekre és a defenzívekre összpontosítunk, ám éberek maradunk, figyelve egy újabb változás lehetőségére” – mondta Little.