Felvásárlási hír nélkül is érdekes lehet az ABN Amro

Az amszterdami székhelyű pénzintézetet még 2009-ben formálták jelenlegi képére, amikor az eredeti ABN Amrót a Royal Bank of Scotland Groupból, a Santander Groupból és a Fortisból álló banki konzorcium vásárolta fel. A harmadik legnagyobb holland bank bevételének háromnegyede Hollandiából érkezik, teljes szolgáltatási palettát kínál magán-, üzleti és privátbanki ügyfeleinek.

Június közepén megszellőztették, hogy a többségi tulajdonos holland állam előzetes tárgyalásokat folytat a BNP Paribas-val, amely észak-európai jelenlétét kívánja megerősíteni. Már az érdeklődés hírére 18,4 százalékot emelkedett az ABN Amro részvényárfolyama, de aztán gyorsan jött a kijózanodás. Nem csak a versenypolitikai és EKB szabályozói aggályok jelentenek akadályt. Az 56,3 százalékos tulajdonos Hollandia korábban már kötött egy jelenleg kedvezőtlenként értékelt megállapodást, amikor a KLM és az Air France egyesült. Így a híres holland bank eladása azonnal politikai témává vált. Sokan emlékeztek arra a keserű tapasztalatra is, amikor a Shell Londonba költöztette a központját, a nevéből pedig elhagyta a Royal Dutch megnevezést.

A Bloomberg szerint a tárgyalások nem értek el számottevő eredményt, de jöhetnek még meglepetések. Előfordulhat, hogy inkább tőzsdére vinnék a részvények egy részét úgy, hogy a többségi állami tulajdon megmaradjon, így vonva be friss tőkét a nehéz gazdasági helyzetben.

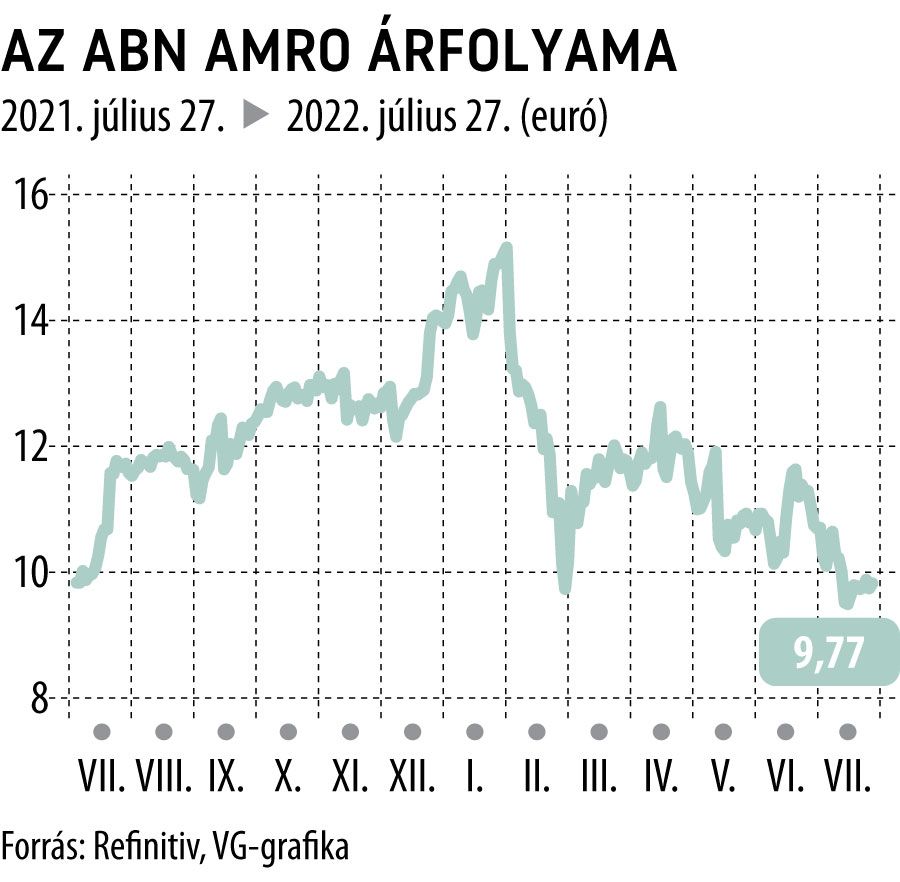

Ezzel együtt az ABN Amro kiváló minőségű franchise rendszert alakított ki az egyébként magas belépési korlátokkal rendelkező, koncentrálódott holland bankpiacon. Egy esetleges akvizíció nélkül is izgalmas a bankrészvény a jelenlegi árakon egy értékalapú befektető számára az emelkedő kamatkörnyezetben. A pénzintézet könyv szerinti értékének felét sem éri el a jelenlegi árazás, miközben 2023-ra várt ROE-rátája az európai környezetben kiemelkedőnek mondható 8 százalék felett lehet. A menedzsment 2024-re a költségek alacsonyan tartása mellett 8-10 százalékos ROE-rátával tervez. A részvény most P/E-alapon 10 százalékkal az ötéves átlag alatt, 9-es szorzóval forog.

Fotó: Chris Young / AFP

A menedzsment a további részvény-visszavásárlások és az osztalékpolitika bejelentését 2022 harmadik negyedévre kívánja időzíteni, amikor már jobban értékelhető és előre jelezhető lesz a 2022-es év. Az már most látszik, hogy a pénzintézet a Bázel III. tőkekövetelményeinek a vártnál nagyobb mértékben felel meg, a ráta a megcélzott 13 százalék helyett 16 százalékon állt az utolsó negyedév végén. Ez azt jelenti, hogy 3 milliárd eurónál több, szükséges feletti tartalék áll a bank rendelkezésére terjeszkedési vagy osztalékfizetési, esetleg részvény-visszavásárlási célokra.

Az sem különböztette meg a részvényt a tőzsdén rosszul teljesítő európai versenytársaitól, hogy az orosz kitettség kifejezetten limitált. Pedig egy első negyedéves extra 50 millió eurós leírástól eltekintve háború okozta közvetlen hatást nem láttunk. Eddig az Európát fenyegető recesszió és a még mindig rekordalacsony kamatszint tartotta extrém olcsó szinten az árfolyamot, e két tényezőből a második – az európai negatív kamatszint – most eltűnni látszik. Mivel a bank bevételeinek legalább kétharmada a nettó kamatbevétel függvénye, ezért az ABN Amro a korábban vártnál gyorsabban az európai központi banki kamatemelési ciklus egyik haszonélvezője lehet.

A jelen írásban foglaltak nem minősíthetők befektetésre való ösztönzésnek, befektetési tanácsadásnak, értékpapír jegyzésére, vételére, eladására vonatkozó felhívásnak vagy ajánlatnak! A jelen írásban foglaltak célja kizárólag tájékoztató jellegű információk közlése a befektetőkkel és azt a PFN Prestige Financial Zrt., az Erste Befektetési Zrt. közvetítőjeként készítette.