Vételre ajánlja a Nap részvényeit az Equilor

Megkezdte a Nap Nyrt. részvényének követését az Equilor. A szerdán piaczárás után közzétett elemzés,

vételre ajánlja a papírt, 1650 forintos célárral 12 hónapos horizonton.

A részvény szerdán 1300 forinton zárt, míg csütörtök reggel bő 3 százalékos, 40 forintos ugrással, 1340 forinton kezdte a napot.

Az 1650 forintos célár 23 százalékos felértékelődési potenciál.

A naperőművek felvásárlásával és üzemeltetésével foglalkozó cég részvényeinek megvásárlásával a befektetők kitettséget építhetnek a magyar árampiac irányába, valamint egy innovatív és zöld céget támogathatnak. A cégen keresztül a pénzügyi és kisebb szereplők számára is elérhetővé válik a napelemerőmű-piac, amelyet közepesen magas belépési küszöb jellemez.

A Nap versenyelőnye, hogy a relatíve olcsón üzemelteti kis teljesítményű, 0,5 megawattos erőműveit, melyekre nem terjed ki sem az extraprofitadó, sem a korábbi Robin Hood-adó, és az erőműveket külön finanszírozzák NHP-projekthitelekkel,

amelyek nagyon olcsó, 2,5 százalékos fix kamatozású forinthitelek. A cég erőművei Metár- és KÁT-engedéllyel rendelkeznek, ami a jogszabály által rögzített időtartamra, évente indexált garantált átvételi árat biztosít a megtermelt és eladott villamos áramra. A Nap a tízéves hitelek visszafizetése után tetemes osztalékfizetési potenciállal is rendelkezik. A vállalat céljai között szerepel a mostani kapacitás közel négyszeresre növelése, így jókora növekedés előtt állhat a cég. Ám az új erőművek már nem az államilag szabályozott és biztosított piacra lépnének be, hanem az úgynevezett PPA-konstrukcióban, amely nagyobb kockázatokkal is járna.

Az Equilor árazási modellje alapján a cég alulértékelt.

A társaság bevételeinek stabilitását a KÁT- és a Metár-rendszer adja, amelyek nemcsak az átvételi árat, de a folytonos átvételt is biztosítják. Bármilyen változás ebben a rendszerben erősen befolyásolja a cég mostani portfóliójának a fundamentális értékét. Szintén fontos szabályozói kockázat az adóráta nagyobb változása. Magyarországon már bevezették a Robin Hood-adót, azonban ez a mostani portfólióra nem érvényes, és az Európai Unió is ármaximumon, illetve extra adó kivetésén gondolkodik.

Tehát a cég számára a legnagyobb kockázat a szabályozói oldal változása.

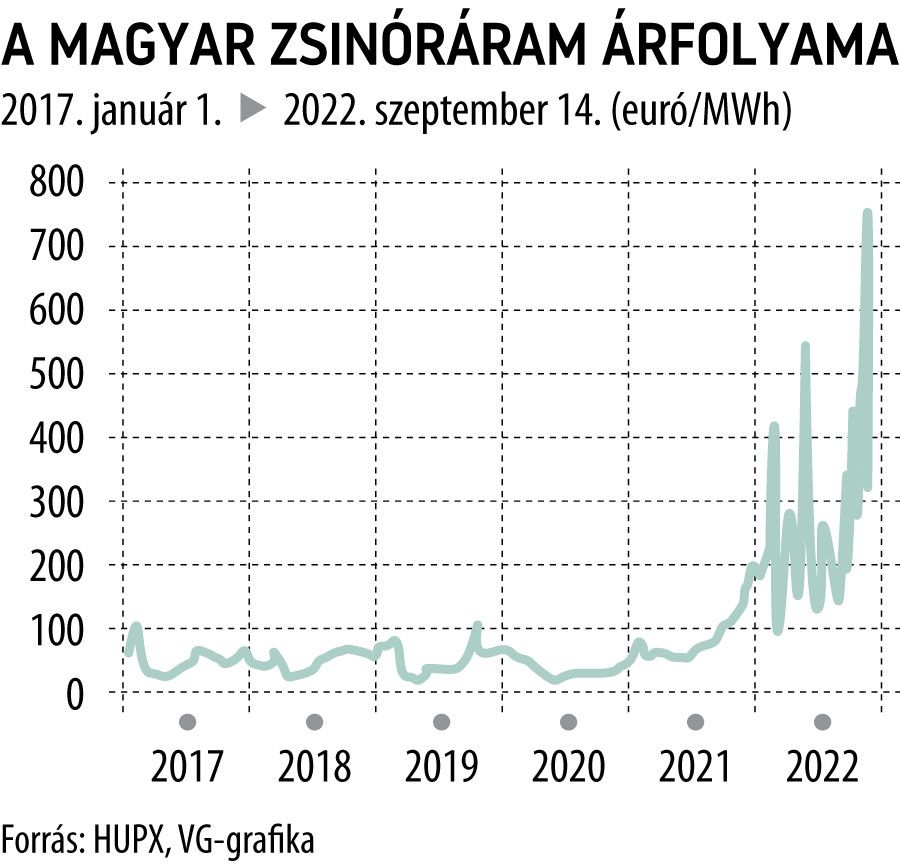

A stratégiai növekedési célokkal kapcsolatban három kiemelkedő kockázat van. Az egyik, hogy a naperőművek vételárai dinamikusan emelkednek, így az új erőműveknél a korábbinál magasabb árakat kell fizetni, ráadásul az új beruházások is egyre drágábban tudnak megvalósulni, amit csak részben ellensúlyoz a napelemek technológiai fejlődése. Fontos kockázat még az áram árának alakulása, ami a KÁT- és a Metár-erőművek esetén inkább lehetőség, azonban várhatóan több ilyen erőművet már nem fog vásárolni a Nap.

Óriási a volatilitás az árampiacon, s – részben emiatt is – csak jelentős diszkonttal lehet hosszú távú szerződést kötni a mostani azonnali árakhoz képest.

Ha az áramárak historikus szintjükre csökkennének, akkor megkérdőjeleződik a PPA-konstrukcióban működő erőművek gazdaságossága a mostani naperőműárak mellett. Ezt a menedzsment természetesen azzal tudja csökkenteni, hogy csak akkor és olyan áron vesz vagy fejleszt PPA-konstrukcióban lévő erőművet, ha várható az ügylet gazdasági megtérülése. A harmadik fő kockázat a hitelköltségek nagyobb emelkedése, amit részben támogatott hitelekkel, részben pedig a jövőbeli finanszírozás euróra váltásával lehet ellensúlyozni.