Zsiday a forint jövőjét boncolgatta, látótávon kívül az alacsony infláció

Tartósan magasabb inflációs és kamatkörnyezet vár ránk a következő évtizedben, ami a tőkepiaci lehetőségek terén is új kihívásokat jelent a befektetőknek, lehetőségek azonban így is szép számmal adódnak, főként a reáleszközökben – hangzott el a Hold Alapkezelő csütörtök reggeli online előadásán.

Nem a mostani, magas kamatszintek az abnormálisak, hanem a 2011–2021 közötti évtizedben látottak voltak azok. Ez a helyzet várhatóan nem tér vissza a következő évtizedben, mivel vége a hosszú dezinflációs valamint a kamat- és hozamcsökkenéssel jellemezhető időszaknak

– hangsúlyozta Móricz Dániel, a Hold Alapkezelő befektetési igazgatója.

E mögött olyan okok húzódnak meg a szakértő szerint, mint a deglobalizáció, vagy a nagyobb igény az állami újraelosztásra és az ebből adódó lazább állami költségvetések. A termékek árát emelik a klímavédelmi célok érvényesítése is, ahogyan az elöregedő társadalom is, mivel az egyre kevesebb aktív korúnak nagyobb bért kell fizetni azért, hogy dolgozzon, miközben a munkaerőpiaci tartalékok már most is kimerülőben vannak, amit a G7 országok 40 éves mélyponton lévő munkanélküliségi rátája is szemléletesen mutat – részletezte Móricz Dániel. A technológiai innováció ugyanakkor deflatórikus hatású lehet, például a mesterséges intelligencia térnyerése is hozhat ilyen irányú változást.

Nagyon drága mulatság a semmittevés

Mindezek hatására változik a tőkepiaci környezet is, már nem a defláció, hanem az infláció a legfőbb veszélyforrás. A kötvények most már hasonlóan mozognak, mint a részvények, ez is új helyzetet teremt, és egyáltalán nem biztos, hogy egy hosszú lejáratú kötvényportfólió csökkenti, esetleg ellensúlyozza a részvénybefektetések kockázatát, mint korábban, amikor a két eszköztípus árfolyama még jellemzően ellentétesen mozgott.

A jegybankok sem a befektetők barátai már, egy kamatemeléssel a részvény- és a kötvényárfolyamokat is le tudják húzni, miközben a befektetőknek megnövekedett piaci volatilitás mellett kell navigálniuk.

Mindezek miatt nagyon drágává vált nem csinálni semmit a megtakarításokkal

– figyelmeztetett a Hold befektetési igazgatója.

Ebben az új helyzetben a reáleszközök (nyersanyag, részvény, ingatlan) jobban tudnak teljesíteni. Persze fontos, hogy mi az indulási árszint, az ingatlan például most kifejezetten drágának számít, a részvények között pedig széles skálán lehet találni drágát és olcsót is.

Mi lesz a forinttal? Mekkora gödörben van a magyar gazdaság?

Mindenki azt akarja tudni, hogy hol lesz a forint néhány nap vagy hónap múlva, ehhez azonban azt kell megérteni, hogy mi történik a magyar gazdaságban – hangsúlyozta Zsiday Viktor, a Hold Citadella Alap portfóliómenedzsere.

A szakember szerint a kelet-közép-európai régió összes országában ugyanazok a folyamatok zajlanak: az egy főre jutó GDP közelít az Európai Unió átlagához, a termelő üzemek, szolgáltató központok betelepülésével kezd zárulni az olló, miközben a munkanélküliség is folyamatosan csökken.

Elindult a verseny a munkavállalókért, emiatt a munkabérek is folyamatosan emelkednek, bérinfláció alakult ki, amit követ az árak emelkedése is, infláció van. Ilyenkor választási helyzetben vannak a gazdaságpolitikusok.

Az ortodox megoldás szerint magas kamatokkal szükségszerű a saját devizát erősíteni, miközben a bérnövekedést is igyekeznek kordában tartani. Az unortodox megközelítést alkalmazó országok (Latin-Amerika, Törökország) logikája, hogy sosem szabad leállnia a növekedésnek, „sarkantyúzni kell a fáradt lovat is”, például a hitelezés ösztönzésével, a deviza leértékelésével, valamint magas nominális béremelkedéssel. Ennek azonban tartósan magas infláció az ára.

Zsiday Viktor szerint a magyar kormány az elmúlt években adott ugyan ortodox válaszokat is, de inkább az unortodox irányra van meg benne a hajlam. Amennyiben végre megérkeznek az uniós pénzek, és normalizálódik a helyzet Brüsszellel, akkor a két megoldás közötti navigáció várható, hozzávetőlegesen nyolc százalékos kamatszint és három százalékos éves forintleértékelődés mellett.

Ha viszont nem sikerül kiegyezni az EU-val, akkor erősebben az unortodox irányba mehet el a hazai gazdaságpolitika, amiben mindig benne van egy nagyobb baleset lehetősége

– vélekedett Zsiday.

A magyar nem latin-amerikai megoldás, de például a válságokkal együtt járó forintleértékelődést nálunk nem követte a deviza visszaerősítése, ezért látható, hogy az elmúlt évtizedben lépcsőzetesen emelkedett az euró árfolyama a hazai pénzzel szemben – tette hozzá a befektetési szakértő.

Hogyan lesz jó befektetés a horvát nyaralás?

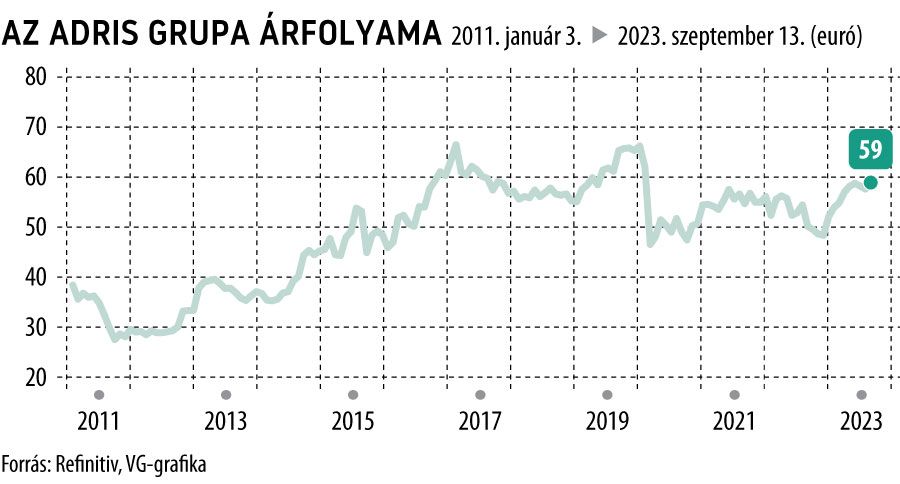

Az alapkezelő betekintést engedett a részvénykiválasztás folyamatába is, a horvát Adris turisztikai cégen keresztül. A szolgáltatónál olyan befektetéseket keresnek, melyek illeszkednek a Hold világképébe. Az alapkezelő a régióban a reálbérek emelkedésére számít tartósan magas környezet mellett, ami kedvez a turisztikai és biztosítási szektornak, ahová az Adris is tartozik – magyarázta Kun-Welsz Edit portfóliómenedzser.

Value részvényeket, olcsó papírokat keresnek az elemzők, tehát olyanokat, amiket a piac – tévesen – túlzottan alacsonyan áraz. Az Adris esetében ilyen anomália volt, hogy Horvátország kevésbé szerepel a befektetők radarján, kevesen követik a helyi részvénypiacot, illetve, hogy a cég árfolyama 2011-ben még nagyrészt csak a benne lévő pénzeszközök szintjét tükrözte. A Holdnál emellett kedvelik a tulajdonos által menedzselt vállalatokat is, ezek megtérülése ugyanis jellemzően jobb.

Aki azt szeretné eltalálni, hogy az Apple részvény három hónap múlva lejjebb vagy feljebb lesz, az a világ legnagyobb versenyében vesz részt, mert rengetegen figyelik ezt a papírt. Aki egy kisebb, viszonylag eldugott, kevés elemző által követett közép-európai részvényt elemez, az egy sokkal kisebb versenyben vesz részt, és ezeken általában nagyobbat is lehet nyerni a korlátozott piaci hatékonyság és az ebből adódó jelentősebb félreárazások következtében

– érzékeltette Szabó Balázs, a Hold Alapkezelő vezérigazgató-helyettese.