Érdemes felkészülni a tartósan magasabb kamatok eshetőségére is

Szerző: Hadnagy Milán, a Generali Alapkezelő Zrt. junior portfóliómenedzsere

Az Egyesült Államokban az infláció már jóval a 2022-es csúcs alatt van a Fed szigorú monetáris politikájának és az ellátási láncok stabilizálódásának következményeként. Az eddigi jelek talán afelé mutatnak, hogy a jegybank sikeres lesz az infláció letörésében, azonban a jelenlegi szintekről nehezebb feladatnak bizonyulhat a toleranciasáv elérése, mint az idáig vezető út. Egyszerűnek tűnik: a kamatok emelkedtek, az infláció pedig ezzel párhuzamosan lassult.

Ugyanakkor a lineáris gondolkodás sokszor nem jelent megoldást a befektetők számára a részvénypiacokon. Többek között a munkaerőpiac tartós feszessége vagy az ismét emelkedő olajárak könnyen okozhatnak meglepetést az infláció igen összetett kérdésében, ami pedig kihathat a Fed kamatpályájára is.

Ez természetesen nem jelenti azt, hogy ne csökkenhetne a fogyasztóiár-index belátható időn belül a 2 százalékos cél alá, azonban

érdemes lehet felkészülni egy valódi „higher for longer” szcenárióra is, amelynek bekövetkezte komoly hatással lehet a részvényekre.

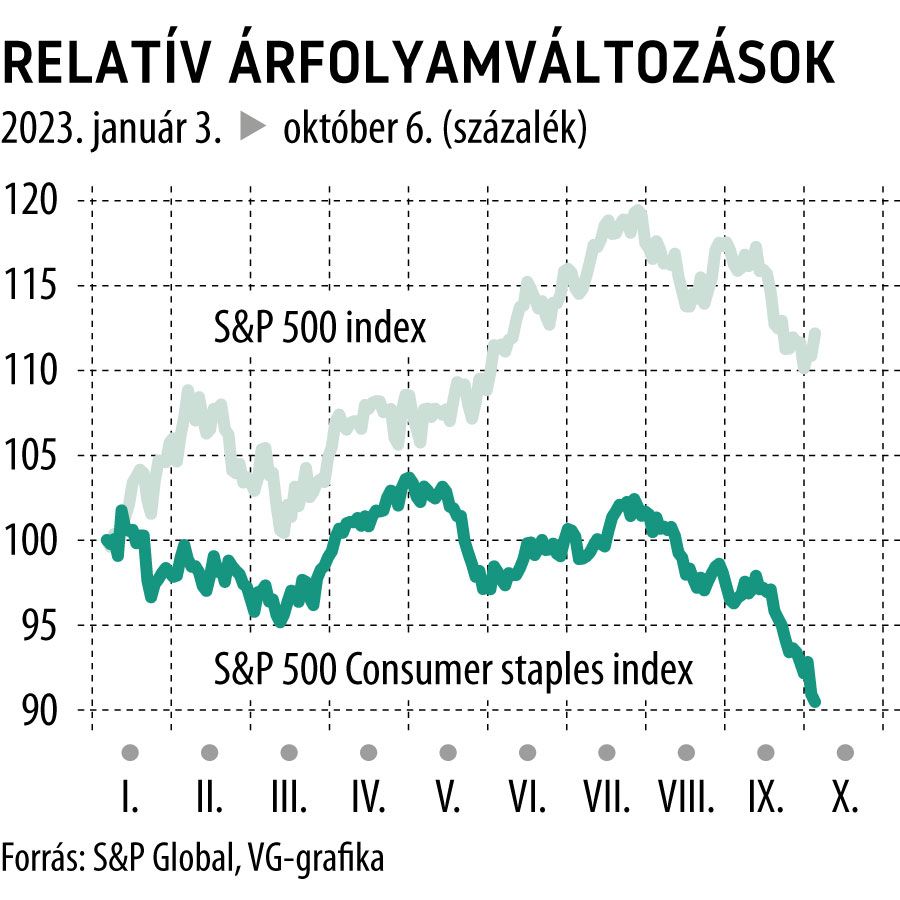

Ebben az esetben az idén rosszul teljesítő consumer staples szektor vállalatai kerülhetnek ki az egyik relatív nyertesként. Ez a kategória foglalja magában a napi fogyasztási cikkeket, a többi között az élemiszereket, háztartási szereket, alkoholos italokat és dohánytermékeket gyártó, azokkal kereskedő cégeket.

Ugyan a fenti sorok elsősorban az Egyesült Államok gazdaságára és részvénypiacára vonatkoznak, de globális viszonylatban ugyanúgy releváns lehet a hasonló tendenciákat mutató országoknál.

A nem ciklikus fogyasztási cikkek szektorában található cégek kevésbé vannak kitéve a kamatszinteknek, mint mondjuk a technológiai szektor tagjai, ugyanis jellemzően a szereplői érett, lassabban növekedő, azonban jelentős cash flow termelő képességgel rendelkező vállalatok.

Értékelési szempontból ezek a cégek kevésbé érzékenyek a kamatok változására, mivel az érettebb vállalatoknál a pénzáramlások nagyobb része képződik a közelebbi jövőben, mint a dinamikusabb növekedési pályával rendelkező társaiknál.

Ha a magasabb kamatok a gazdaság és a fogyasztás lassulását idéznék elő, a consumer staples cégek teljesítménye relatív erősséget mutathat, hiszen az étel, fogkefe, háztartási termékek vagy esetleg a dohánytermékek lehetnek az utolsó tételek, amelyek lekerülnek a bevásárlólistákról – még nehezebb időkben is.

Ugyan a consumer staples szektor tagjai az átlagnál jobban védve lehetnek magasabb hozamkörnyezetben,

a legcélravezetőbb az ide tartozó vállalatokat is egyesével elbírálni, erősen ügyelve az értékeltségükre

– ami talán az elkövetkező időszakban a korábbinál is fontosabb lehet.