Egyre közelebb, hogy a Reddit a tőzsdén is fogadható legyen

Hivatalosan is benyújtotta a Reddit vezetése az amerikai tőzsdefelügyeletnek (SEC) az összes, elsődleges tőzsdei kibocsátáshoz (IPO) szükséges iratot, melyekből kiderült: a közösségimédia-oldal vesztesége a 2022-es 158,6 millió dollárról tavalyra mindössze 90,8 millióra csökkent, míg bevétele 666,7 millió dollárról 804 millióra bővült ugyanezen időtávon. A Reddit IPO-ja az elemzők szerint az idei év egyik legnagyobb tőzsdei attrakciója lehet, mivel a vállalat az előrejelzések szerint az ötmilliárd dolláros értékeltséget célozhatja majd meg kibocsátásával.

A Reddit tőzsdére lépése az elemzők számításai szerint több mint háromszor akkora értékeltség mellett valósulhat majd meg, mint 2024 eddigi legnagyobb, 1,57 milliárdos debütálása, ami az Amer Sports nevéhez köthető.

Hatalmas felhasználóbázis, óriási szövegmennyiség

A Reddit által benyújtott iratokból kiderül: a 2005-ben alapított, fórumalapú közösségi oldalt a tavalyi negyedik negyedévben átlagosan 73,1 millió egyedi felhasználó látogatta naponta, melynek eredményeként brutális mennyiségű szöveges tartalom jött létre folyamatosan a vállalat felületein.

A Reddit vezetése pedig ebben villámgyorsan meglátta a piaci rést: az IPO-iratok benyújtásával egy időben bejelentették, hogy különböző MI-cégekkel, köztük az Alphabettel, összesen 203 millió dollár értékben kötöttek szerződéseket a felületeiken megjelenő szöveges tartalom mesterségesintelligencia-fejlesztési célokra való felhasználásáról. Ezekből az ügyletekből a cég becslései szerint az idén legalább 66,4 millió dollár folyik majd be.

A több mint 70 millió aktív napi látogató azonban nemcsak a mesterséges intelligenciák fejlesztői számára, de a hirdetőknek is kincsesbányát jelent.

A hirdetési a legfontosabb üzletágunk, a reklámpiac szereplői pedig felfedezték, hogy a Reddit kiváló hely arra, hogy olyan ügyfeleket érjenek el, akiket máshol nem tudnak megszólítani. A Reddit hirdetési kínálata gyorsan fejlődik, még mindig az üzletág növekedésének korai szakaszában vagyunk

– fejtette ki a vállalat vezérigazgatója, Steven Huffman.

Befogadó piaci környezet várja a frissen tőzsdére lépő cégeket

Az idén eddig 34 cég lépett az amerikai parkettre, ezek együttes értékeltsége 7,1 milliárd dolláron állt meg, részvényeik pedig átlagosan 14 százalékkal erősödtek a bevezetésük óta. A tőzsdére lépéshez a klíma tavaly is hasonlóan kedvező volt: a 2023-ban debütáló 166 cég 21 milliárd dollárt vont be az elsődleges kibocsátáskor, papírjainak átlagos árfolyammozgása pedig 13 százalékos pluszban jár.

Reddit: a tőzsdén is hamarosan megmutathatják, ki a legény a gátonFénykorához képest harmadáron vihetik tőzsdére a leginkább az úgynevezett mémrészvények árfolyamának közösségi fellépéssel történő megcibálásáról elhíresült Redditet. A portálüzemeltető társaság márciusban debütálhat a börzén, s hogy mekkora sikerrel, arról megoszlanak a vélemények. |

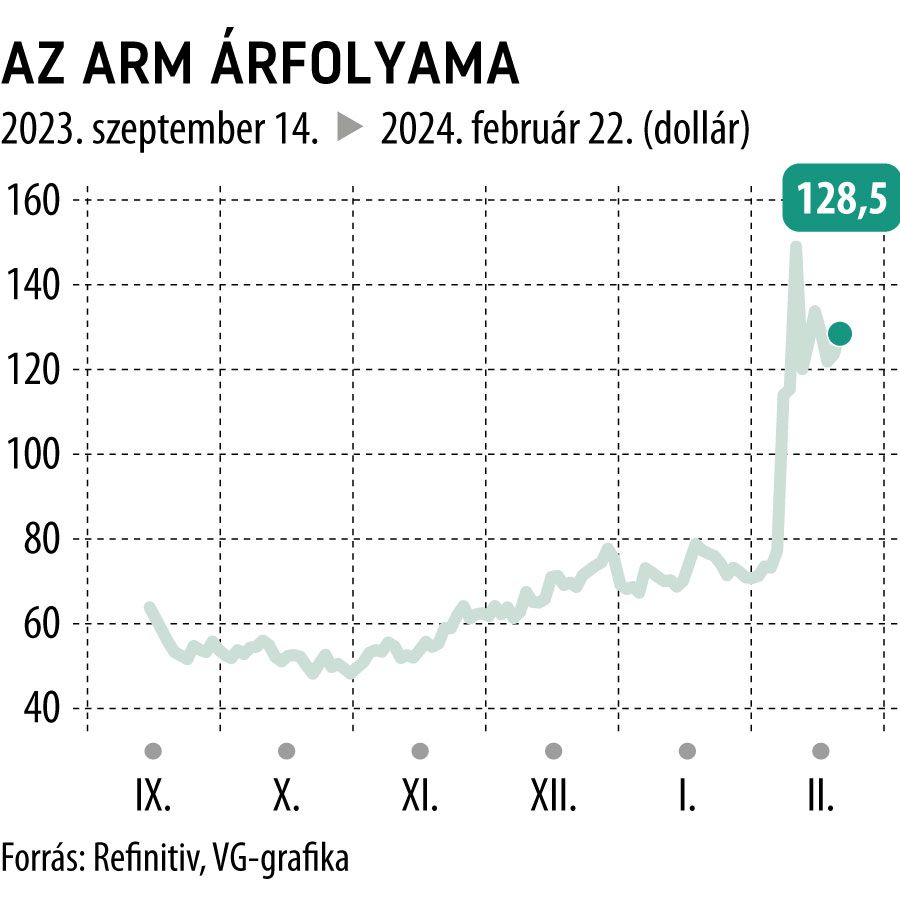

A tavalyi év legnagyobb tőzsdére lépője, az Arm csipgyártó részvényei azonban az átlagost messze meghaladó, 152 százalékos ralit bonyolítottak le a debütálásuk óta, 132 milliárd dollárra tornászva fel a vállalat piaci értékét.

A Reddit IPO-jában a Morgan Stanley, a Goldman Sachs, a JPMorgan és a Bank of America is szerepet vállal, a részvényeket előreláthatólag a New York-i tőzsdére jegyzik majd be, akár hónapokon belül, tickerjük pedig a várakozásokat szerint RDDT lesz.