Nagyban játszva olcsóbb a személyi kölcsön

Egyelőre kevéssé érezteti a hatását a személyi kölcsönök piacán a júniusban elindult jegybanki kamatemelési ciklus: a nagyobb pénzügyi szolgáltatóknál már akár 7 és 8 százalék közötti THM mellett is köthető szerződés – derül ki a bankok honlapjain szereplő tájékoztatókból.

Az egy számjegyű teljes hiteldíj-mutatóhoz ugyanakkor több feltételt is teljesíteniük kell az adósoknak:

az egyik, hogy az igazolt havi jövedelemnek el kell érnie egy bizonyos határt, miután a szerződésben szereplő kamat mértékét az nagyban befolyásolja. A legtöbb szolgáltató havi nettó 250 ezer forintnál húzza meg azt a határt, amelytől már kedvezőbb kondíciókra számíthat az igénylő, de a legjobb ajánlathoz több helyen is 400 ezer, esetleg 450 ezer a tájékoztatókban szereplő limit.

Az éves kamat mértékét az igényelt kölcsön nagysága is jelentősen befolyásolhatja: bár a nagyobb bankoknál rendszerint már 500 ezer, néhol 300 ezer forintról is köthető szerződés, ilyenkor az egyébként elérhetőnél jóval magasabb az ajánlatban szereplő kamat és THM. (Utóbbi a kis összegű, alacsonyabb jövedelem mellett benyújtott igényléseknél megközelítheti a 25 százalékot is.)

Gyanítható ugyanakkor, hogy a néhány százezer forintos személyi hitelek súlya már jóval kisebb a korábbinál, hiszen a legnépszerűbb felhasználási célokat – a gépjármű-vásárlást, lakásfelújítást vagy éppen a hitelkiváltást – figyelembe véve egyre többen dönthetnek a milliós nagyságrendű hitel felvétele mellett. Ezt a feltételezést támasztja alá a Takarékbank májusban kiadott közleménye is, amely szerint az idei év első hónapjaiban a korábbinál húsz százalékkal nagyobb, átlagosan 1,7 millió forintos személyi hitelt igényeltek az ügyfelek a pénzügyi szolgáltatónál. Ez a hitelintézet tapasztalatai szerint elsősorban az otthonfelújítási támogatás hatása, amit az is jelez, hogy főleg a magasabb jövedelműek igényelnek a korábbinál nagyobb összegű személyi kölcsönt a jelentős beruházást igénylő felújításhoz.

Míg a 150 ezer forintnál alacsonyabb nettó bérrel rendelkezők átlagosan 900 ezer forintos hitelt vesznek fel, ami 75 ezer forinttal több a korábbinál, addig a legalább 300 ezer forint nettó keresettel rendelkezők átlagosan 2,8 millió forint kölcsönt kérnek, ami 700 ezer forinttal magasabb a tavalyinál.

Az ügyfelek hitelfelvételi célja között – emelték ki – eddig is népszerű volt a lakásfelújítás, ez most még inkább dominál a tapasztalatok szerint. Emellett főleg autóvásárlásra, nagyobb családi eseményekre, illetve hitelkiváltásra használnak még személyi kölcsönt.

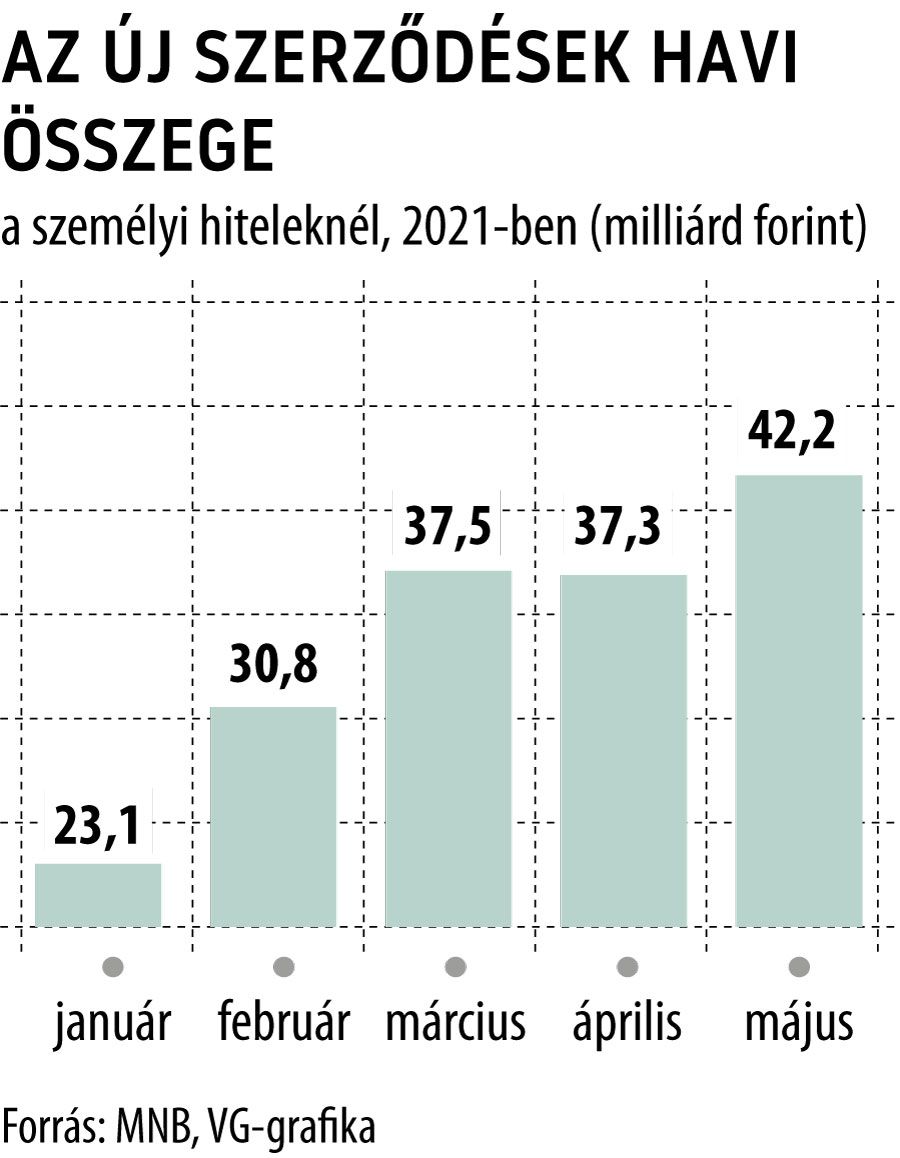

Részben az Otthonfelújítási program hatása állhat amögött is, hogy az idén május végéig szinte hónapról hónapra emelkedett az újonnan megkötött személyihitel-szerződések összege. Miközben januárban még alig haladta meg a 23 milliárd forintot a Magyar Nemzeti Bank (MNB) által kimutatott volumen, májusban már elérte a 42,2 milliárd forintot. Az első öt hónap összesített adatai – a koronavírus-járvány harmadik hullámának hatásai miatt – persze még nem ennyire fényesek: erre az időszakra 170,9 milliárd forintnyi új szerződést mutatott ki az MNB, ami ugyan az egy évvel korábbit már 7,7 százalékkal meghaladja, de a 2019. azonos időszakára kimutatott 234,1 milliárd forinttól még jócskán elmarad.