Javában dübörög az áruhitelszezon

Bár az advent még el sem kezdődött, a karácsonyi szezon – a szokásos módon – már javában tart a hazai kiskereskedőknél. Ehhez hozzáadódnak a főként a webes kereskedőknek kiemelten fontos Black Friday-akciók, amelyek az eredendően egynapos készletkisöprésből hetekig tartó kedvezmény-szezonná terebélyesedtek. Mindehhez idén hozzáadódik a kissé szokatlan időzítésű labdarúgó-vb is, amely – mint a világversenyek általában – érezhetően növekvő keresletet generál a televíziók iránt.

A labdarúgó-vb-vel megerősített Black Friday és karácsonyi szezon pedig jól jön az áruhitelezésben érdekelt pénzügyi szolgáltatóknak is, hiszen megugrik azoknak a vásárlóknak a száma, akik áruvásárlási hitelből oldják meg egyes nagyobb értékű, tartós fogyasztási cikkek – főként televíziók, háztartási gépek, notebookok, okostelefonok – beszerzésének finanszírozását. Az pedig, hogy az év vége mennyire fontos az áruhitelezés szempontjából, a Magyar Nemzeti Bank (MNB) statisztikáiból is jól kiolvasható: a jegybank adatai szerint 2020 utolsó három hónapjában kötötték meg az összes évi szerződés kereken egyharmadát, 2021 utolsó negyedére pedig az összes folyósítás 34,2 százaléka esett.

Egyszerű és könnyen elérhető

Az áruvásárlási hitelek mellett két fő érv szól az ügyfelek szempontjából: az egyik a könnyű hozzáférés, a másik pedig az, hogy rendkívül egyszerű, átlátható konstrukcióról van szó. Ami az előbbit illeti,

a reménybeli adósoknak csak néhány, viszonylag könnyen teljesíthető feltételnek szükséges megfelelniük.

Rendelkezniük kell állandó magyarországi lakcímmel, nagyjából a minimálbérnek megfelelő jövedelemmel – nyugdíjasoknál még alacsonyabb is lehet az elvárt jövedelmi limit –, legalább három hónapos munkahelyi múlttal, miközben a negatív adóslista itt is hitelfelvételt kizáró ok. Ha pedig a vásárló vélhetően megfelel a meghatározott feltételeknek, adatai megadását követően el is indul a hitelbírálat, és ha pozitív eredményt hoz, hóna alatt az áruval hagyhatja el a helyszínt.

Ami pedig az átláthatóságot illeti, a konstrukció sajátosságai miatt az ügyfelet nem érheti különösebb meglepetés. Igaz ugyan, hogy a hitel összege széles sávban – 20 ezertől akár kétmillió forintig – mozoghat, miközben a kamatok is évi nullától akár 36 százalékig is terjedhetnek, mivel egy viszonylag rövid futamidejű és többnyire egymillió forint alatti összegű kölcsönről van szó, az ügyfél viszonylag könnyen kiszámolhatja, hogy mekkora terhet vállal, és hogyan viszonyul az a megvásárolt áru eredeti értékéhez. Persze az áruhitelnek a legnagyobb veszélye is pont ebben, tehát a könnyű hozzáférhetőségben rejlik: ha nem vagyunk elég megfontoltak, olyan árucikket is hitelből vásárolhatunk meg, amelyre igazából nincs is szükségünk, vagy néhány havi takarékoskodást követően kölcsön felvétele nélkül is megvehettünk volna.

Éppen ezért az áruhitelnél különösen fontos, hogy higgadtan hozzunk döntést, ne ugorjunk bele az első látásra nagyon kedvezőnek tűnő konstrukcióba.

Nagy a szórás a kamatoknál

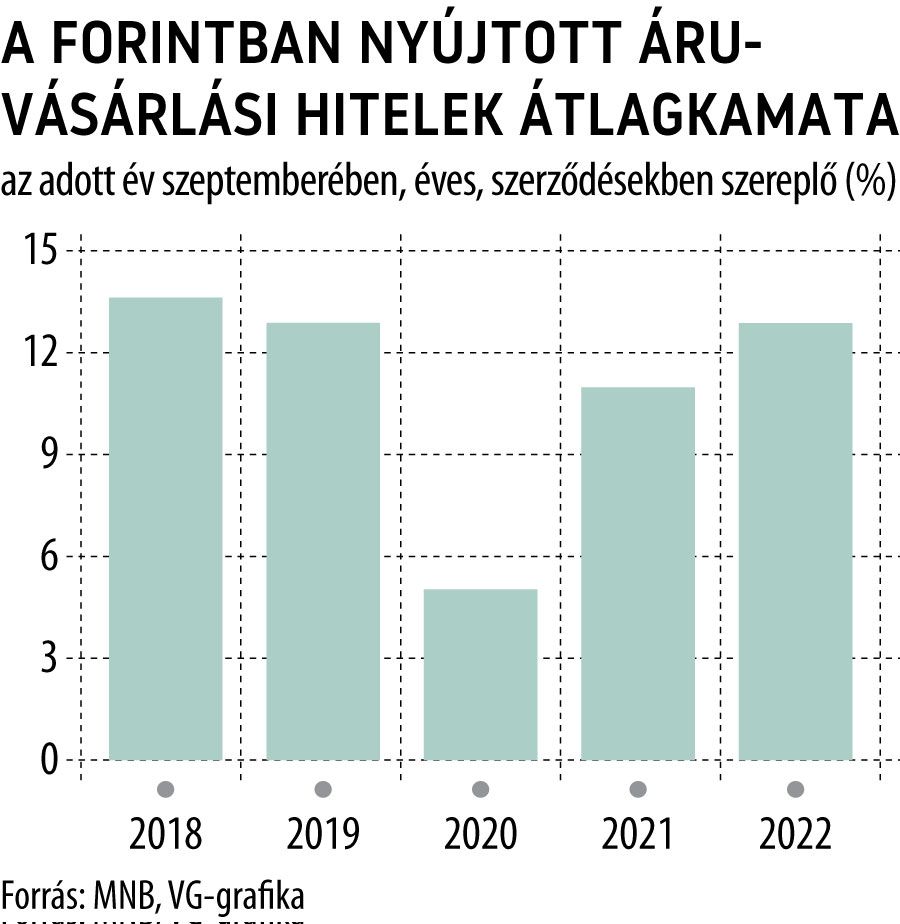

Az áruhiteleknél is lényeges szempont persze az árazás, főleg azért, mert a most érvényes ajánlatoknál a teljes hiteldíj mutató (THM) mértéke elérheti akár a 45 százalékot is. Az MNB adatai szerint egyébként az éven túli kamatfixálású áruhitelek szerződésekben szereplő, éves átlagos kamatlába 13 százalék környékén mozgott szeptemberben, ami 1,9 százalékponttal magasabb volt az egy évvel korábbinál.

Ebben nyilván szerepe lehetett a teljes lakossági piacon megfigyelhető, hosszú hónapok óta tartó kamatemelkedésnek is, ám miután az áruhitelek kamataiban nagyon nagy a szórás, az MNB által számolt átlagos értékben a szokottnál jóval nagyobb lehet az egyszeri hatások szerepe is. Mindenesetre az látszik, hogy

a sztenderd áruvásárlási hiteleknél egyáltalán nem szokatlanok a 30 százalék feletti éves kamatok,

ám a nullaszázalékos kamat és THM mellett kínált konstrukciók sem haltak ki teljesen. (Leginkább azért, mert itt általában promóciós, esetleg készletfrissítési célú ajánlatokról van szó, viszonylag kis hitelösszeg és igen rövid, néhány hónapos futamidő mellett.)

Stabil a kereslet

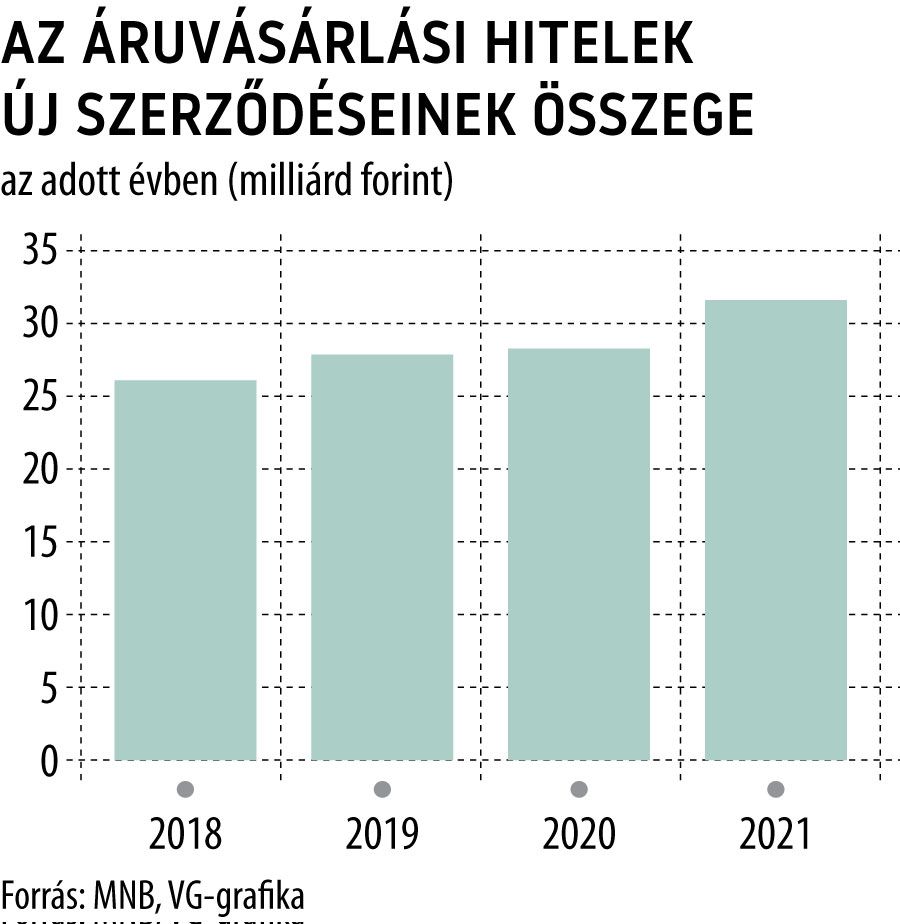

Az áruhitelek nem képviselnek óriási súlyt a lakossági kölcsönök piacán: a szeptember végi 30,1 milliárd forintos állományuk eltörpült a teljes piac több min 9800 milliárdjához képest. Ezzel együtt stabil piacról van szó, az új kihelyezések volumene lassan, de folyamatosan emelkedett az elmúlt években, és ebben még a koronavírus-járvány okozta gazdasági válság sem hozott változást. Szintén figyelemre méltó, hogy az idei év első kilenc hónapja is igen jól alakult az áruhitelek iránti kereslet szempontjából:

a megkötött szerződések volumene meghaladta a 26,5 milliárd forintot,

ami bő 26 százalékos bővülés az egy évvel korábbihoz képest.

Spórolósan készülnek a magyarok a karácsonyraÜnnepi kiadásokra 100 ezer forinttal terveznek idén a magyarok, aki pedig ajándékot is vesz, 47 500 forintos keretben gondolkodik – derült ki a Cofidis Hitel Monitor reprezentatív kutatásból. A felmérés szerint a múlt évhez képest 13 százalékkal esett vissza az ajándékozási kedv, emellett a növekvő élelmiszerárak miatt a háztartások közel felében minél kedvezőbb árú, kevésbé márkás alapanyagok kerülnek majd a kosárba a nagybevásárláskor, hogy a megszokott karácsonyi menüvel lepjék meg szeretteiket. Bár a Cofidis Hitel Monitor kutatás szerint a nehezebb anyagi körülmények ellenére nem nőtt azok aránya, akik hitelt terveznek felvenni a karácsonyi költések fedezésére, a bevételek és kiadások egyensúlyban tartása jelenleg a negyedik legnépszerűbb hitelcél a személyi kölcsönöknél. A felmérés szerint a magyarok 11 százaléka tervez hitelt felvenni a következő egy évben: a legnépszerűbb hiteltípus a személyi kölcsön, itt az átlagos hitelösszeg 1,2 millió forint. |