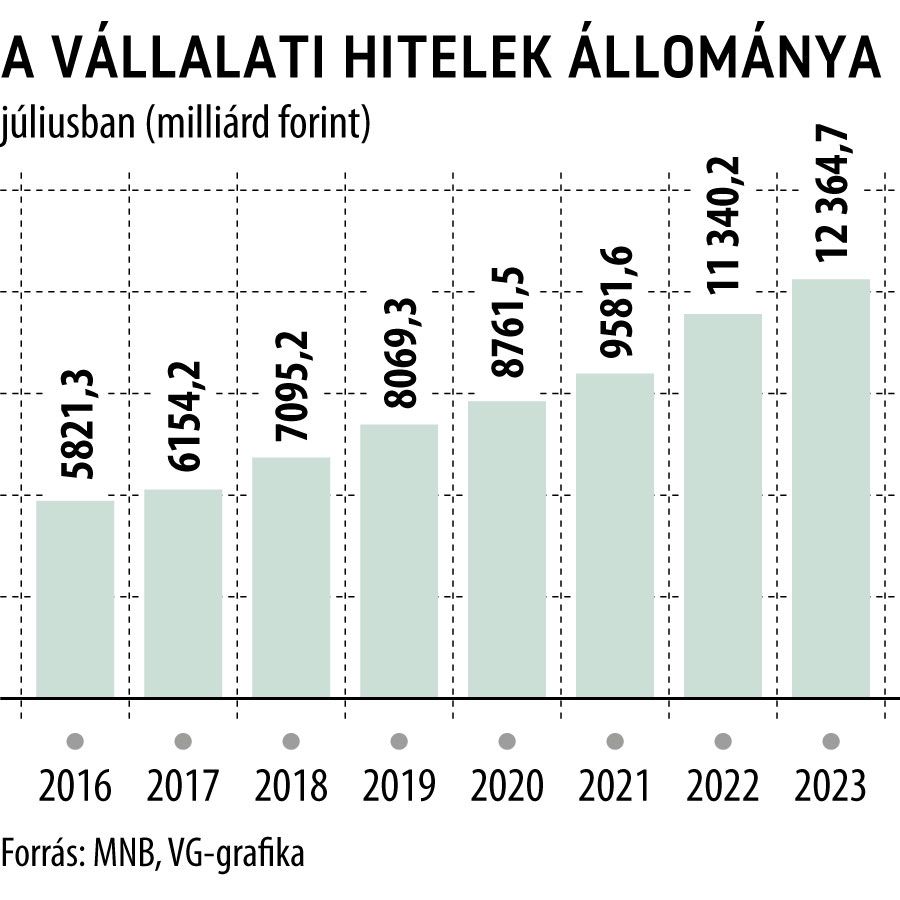

Rekord: ekkora még soha nem volt a hazai vállalatok hitelportfóliója

Nagyon jól alakult a júliusi hónap a vállalati hitelpiac szempontjából: az állomány egyetlen hónap alatt nagyjából 350 milliárd forinttal nőtt, így új csúcsra, 12 365 milliárd forint közelébe ugrott – derül ki a Magyar Nemzeti Bank (MNB) adataiból.

A jegybanki statisztikák szerint a júliusi kiugrás kellett is a vállalati piacnak, hiszen éves alapon még ezzel együtt is csak 9 százalékkal hízott a teljes portfólió, ami ugyan első látásra nem rossz eredmény, de elmarad az elmúlt években megszokott ütemtől.

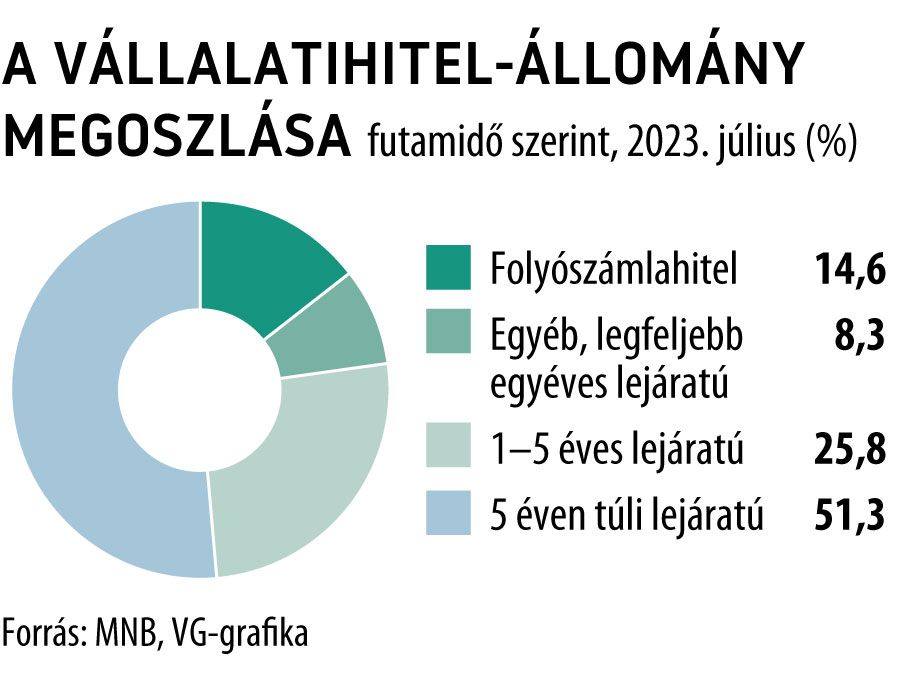

Az egyes részterületeket vizsgálva szembetűnő, hogy az utóbbi években kissé háttérbe szorult folyószámlahitelek állománya 14,3 százalékkal, 1811,4 milliárd forintra nőtt a nyár közepéig számított egy év alatt: ebben jelentős szerepe lehet a jelentős kamatkedvezménnyel kínált, állami támogatású konstrukciónak. Szintén az állami támogatású hitelek játszhattak szerepet abban, hogy a zömében beruházási célú, 5 éven túli lejáratú hitelek állománya is gyorsabban nőtt az átlagnál: a július végi, 6334,7 milliárdos portfólió éppen két számjegyű éves bővülést tükröz.

Az egyéb, éven belüli lejáratú és az 1 és 5 év közötti futamidejű hiteleknél viszont már jóval szerényebb ütemű – 3,7, illetve 5,9 százalékos – növekedést mért az állományban az MNB.

Mindezek nyomán a folyószámlahitelek és az öt éven túli lejáratú konstrukciók részesedése is nőtt valamelyest a céges portfólióban a tavaly júliusihoz képest: előbbiek aránya 14-ről 14,6 százalékra, utóbbiaké pedig 50,7-ről 51,2 százalékra emelkedett.

Szintén figyelemre méltó, hogy a devizahitelek aránya is érezhetően emelkedett a céges hitelportfólióban: miközben tavaly júliusban még valamivel 40 százalék felett alakult, idén nyár közepére már bőven meghaladta a 43 százalékot. Ez persze szintén nem túl meglepő, hiszen a bevételük jelentősebb részét devizában realizáló cégeknek a mostani kamatkörnyezetben vonzó alternatívát jelent az idegen fizetőeszközben nyújtott finanszírozás.

Ami pedig az árazást illeti, az MNB adatai szerint egyéves időtávon még mindig jelentősen magasabbak a forinthitelek kamatai az egy évvel korábbihoz képest, igaz,

már némileg elmaradnak a tavaszi hónapokban mért csúcsértékektől.

A forint folyószámlahiteleknél 8,15-ről 11,39 százalékra, az egyéb konstrukcióknál pedig 8,76-ról 13,16 százalékra nőtt a júliusig tartó egy év alatt a szerződésekben szereplő, átlagos kamatláb.

MNB: a támogatott hitelek húzták a piacotA hitelintézetek nem-pénzügyi vállalatok felé fennálló hitelállománya 2023 második negyedévében 158 milliárd forinttal bővült. Így a 2023. júniust megelőző évben a hitelállomány tranzakciós alapon 11 százalékkal nőtt, ami az előző év végéhez képest érdemi, a nemzetközi trendeknek megfelelő lassulást jelent, azonban európai uniós összehasonlításban továbbra is a harmadik legmagasabb érték – áll a jegybank „Hitelezési folyamatok” című kiadványában. Az éves nagyvállalati hiteldinamika – tették hozzá – 16 százalékra, míg a kkv-szegmensben 10 százalékra lassult június végére. Az új hitelkihelyezések volumene 2023 második negyedévében a teljes vállalati szegmensben lényegében megegyezett az előző év azonos időszakának szintjével, míg a kkv-hiteleknél jelentősen, 31 százalékkal elmaradt attól, amiben a támogatott hitelek miatti magas bázishatás is szerepet játszott. A támogatott vállalati hitelek aránya az előző negyedévi 37 százalékról 46 százalékra emelkedett az újonnan kötött, nem folyószámla jellegű szerződéseken belül, részben az új, kedvező kamatozás mellett elérhető vállalati hitelösztönző programok – a Széchenyi Kártya Program MAX+ és a Baross Gábor Újraiparosítási Hitelprogram – felfutása miatt – hívta fel a figyelmet az MNB kiadványa. |