Egyre borúsabb jövőképet áraznak a kötvénypiacok

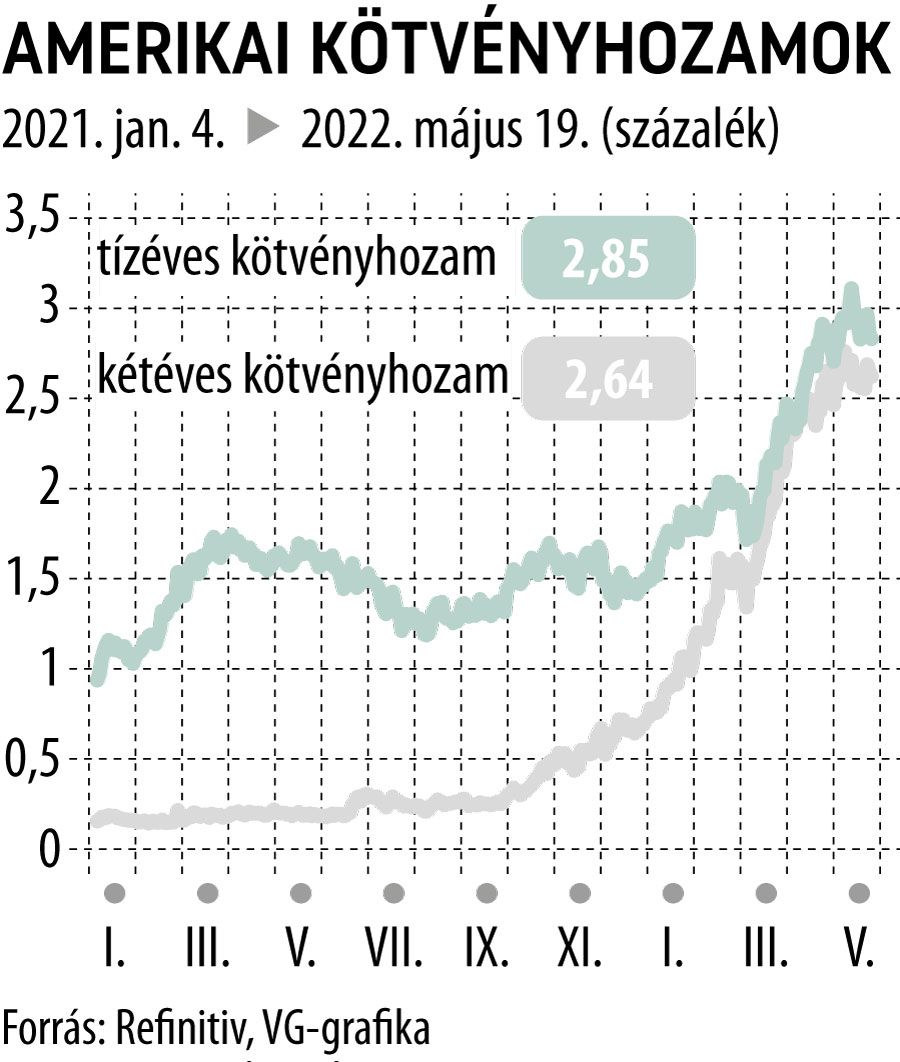

A kötvények globális ralija tegnapra virradóra is folytatódott, mivel a befektetők az egyre valószínűbbé váló amerikai recesszióval kapcsolatos aggodalmak miatt a kockázatos eszközök helyett menedéket kerestek. Az ausztrál referenciahozamok például 13 bázisponttal, 3,33 százalékra estek, miután az éjszaka folyamán az amerikai hozamok is jelentősen csökkentek. A tízéves hozam mintegy 10 bázisponttal, 2,88 százalékra csúszott, miközben az S&P 500 4 százalékot esett, ami 2020 júniusa óta a legrosszabb napot jelenti. A monetáris politikára leginkább érzékeny kétéves kötvény hozama ezzel szemben mindössze 3 bázisponttal, 2,67 százalékra csökkent, tovább szűkítve a rövid és a hosszabb lejáratú állampapírok közötti különbséget.

Az öt- és tízéves hozamok közötti különbség a múlt heti, a korábbi inverziós időszakból rövid ideig tartó, 11 bázispontra történő kiugrás után ismét nulla alá csökkent.

Az elmúlt hónapok magabiztos emelkedése elakadt.

A fékezés annak a jele lehet, hogy a befektetők megpróbálják egyensúlyba hozni az inflációval kapcsolatos aggodalmakat a globális gazdasági lassulással vagy akár a recesszióval összefüggő aggodalmakkal. A kétféle várakozás a hozamokat ellenkező irányba mozgatja, miközben az adatok és a hírek egyaránt vegyesek (lásd legutóbbi infláció és GDP), így az amerikai gazdasági növekedés irányát nem lehet igazán egyértelműen meghatározni.

A National Bureau of Economic Research elemzése szerint az Egyesült Államokban a második világháború óta tizenkétszer volt recesszió. A legkorábbi azelőtt következett be, hogy rendelkezésre álltak volna összehasonlítható kamatlábadatok.

A hozamgörbe-inverzió szokásos mechanizmusa az, hogy ha a Federal Reserve szigorít, az felfelé tolja a rövid távú kamatlábakat. A hosszú távú kamatlábak kevésbé érzékenyek a Fed intézkedéseire, ezért kevésbé emelkednek, mint a rövid távúak. Eközben a hosszú távú kamatlábak a várható inflációra is reagálnak, és a Fed szigorítása visszafoghatja a jövőbeli inflációs várakozásokat, ami lefelé húzza a hosszú távú kamatlábakat.

Mivel a Federal Reserve jelenleg arra törekszik, hogy

az inflációt kamatemelésekkel és a júniustól kezdődő „mérlegzsugorítással” fogja vissza, a kötvényportfólió-kezelők hosszú lejáratú állampapírokat építettek be a papírjaik közé,

hogy kihasználják a laposodó hozamgörbe előnyeit, illetve ezek egyfajta fedezetként is szolgálnak a kockázatos eszközök további csökkenésének esetére. Jerome Powell Fed-elnök kedden azt mondta, a jegybank kész a semleges szint fölé emelni az irányadó kamatlábat, ha az infláció nem mérséklődik egyértelműen és meggyőző módon, ami a munkanélküliségi ráta emelkedésén keresztül fájdalmat okozhat a gazdaságnak.

Az 1953-ban és 1957-ben kezdődött recessziót nem előzte meg hozamgörbe-inverzió. Az 1960-as recesszió előtt a húszéves és a három hónapos különbözet negatívba fordult, de sem a tízéves és a három hónapos különbség, sem a többi rendelkezésre álló differencia nem volt negatív. Ezek az eredmények tehát megkérdőjelezik azt a tételt, hogy a hozamgörbe mindig előre jelzi a recessziót.

Olyan is volt persze az eredmények között, hogy a hozamgörbe hamis jeleket adott, negatívba fordult, anélkül, hogy recesszió következett volna.

A tízéves és a három hónapos összehasonlítás hamis jelzése 1966 szeptemberében volt, amelyet három negyedévvel később egy majdnem nulla GDP-növekedés követett. Hasonlóképpen történt 1986 áprilisában is. Nem következett be recesszió, de hat hónappal később a GDP-növekedés a normálisnál alacsonyabb volt. Ha tehát a hozamgörbe nem is jelez mindig recessziót, általában legalább a gazdasági bővülés lassulását előre jelzi. Azt állítani viszont biztosan nem helyes, hogy a hozamgörbe inverzitása mindig recessziót jelez.

A tanulmány szerint a hozamgörbeadatok előrejelzésre történő felhasználásának nehézségét 1969 januárja szemlélteti leginkább, amikor egy hónapig volt inverz a hozamgörbe, amelyet öt hónap pozitív meredekségű időszak követett. Ezután konzisztensebb inverzió jött, amely megjósolta az 1970 januárjában kezdődő recessziót. Az is tanulság lehet tehát, hogy minél hosszabb az az időszak, amikor a hozamgörbe inverz, annál biztosabb a gazdasági visszaesés bekövetkezése, illetve annál kevésbé lesz az előrejelzés túl korai. Itt is érvényes az „egy adat nem adat” elve, az idősorok tendenciái számítanak.

Amikor a módszer jól működött, akkor 6–16 hónapos prognózist adott a recesszió bekövetkezésére vonatkozóan. A hat hónapos bekövetkezési idő 1970-ben és 1973-ban fordult elő, a leghosszabb bekövetkezési idő pedig 1990-ben és 2008-ban volt. Ingadozó ugyan a bekövetkezés időtávja, a semminél viszont ez is több.

Jelenleg az öt- és a tízéves amerikai kötvények hozamai között mutatható ki 0,6 bázispontos inverzió.

Voltak igen rövid időszakok, amikor a tízéves kötvény hozama alacsonyabb volt, mint a kétévesé, de ez nem tartott sokáig. Ha a hozamgörbe-inverzió a következő recesszió előrejelzése tekintetében működik, akkor a recesszió 2022. május közepéhez képest több mint hat hónap múlva következhet be leghamarabb.