A Covid növelte a digitális banki megoldások használatát

Az MNB 2021 szeptemberében 1000 fő megkérdezésével reprezentatív közvélemény-kutatást végzett, melynek keretében a pénzügyi szereplőkkel kapcsolatos bizalomra és a koronavírus-járvány kitörése óta a pénzügyi szokásokban bekövetkezett változásokra kérdezett rá. A felmérés alapján továbbra is van tér a lakosság bankokkal és digitális megoldásokkal kapcsolatos bizalmának erősítésére, amely fontos eszköz lehet a hitellel rendelkezők arányának növelésére is. Mindezt elősegíthetik az államilag támogatott programok, amelyek széles körű ismertségük révén megteremtik a korábban hiányzó kapcsolatot a bankok és a leendő adósok között.

A lakosság 40 százaléka továbbra sem szívesen bankol

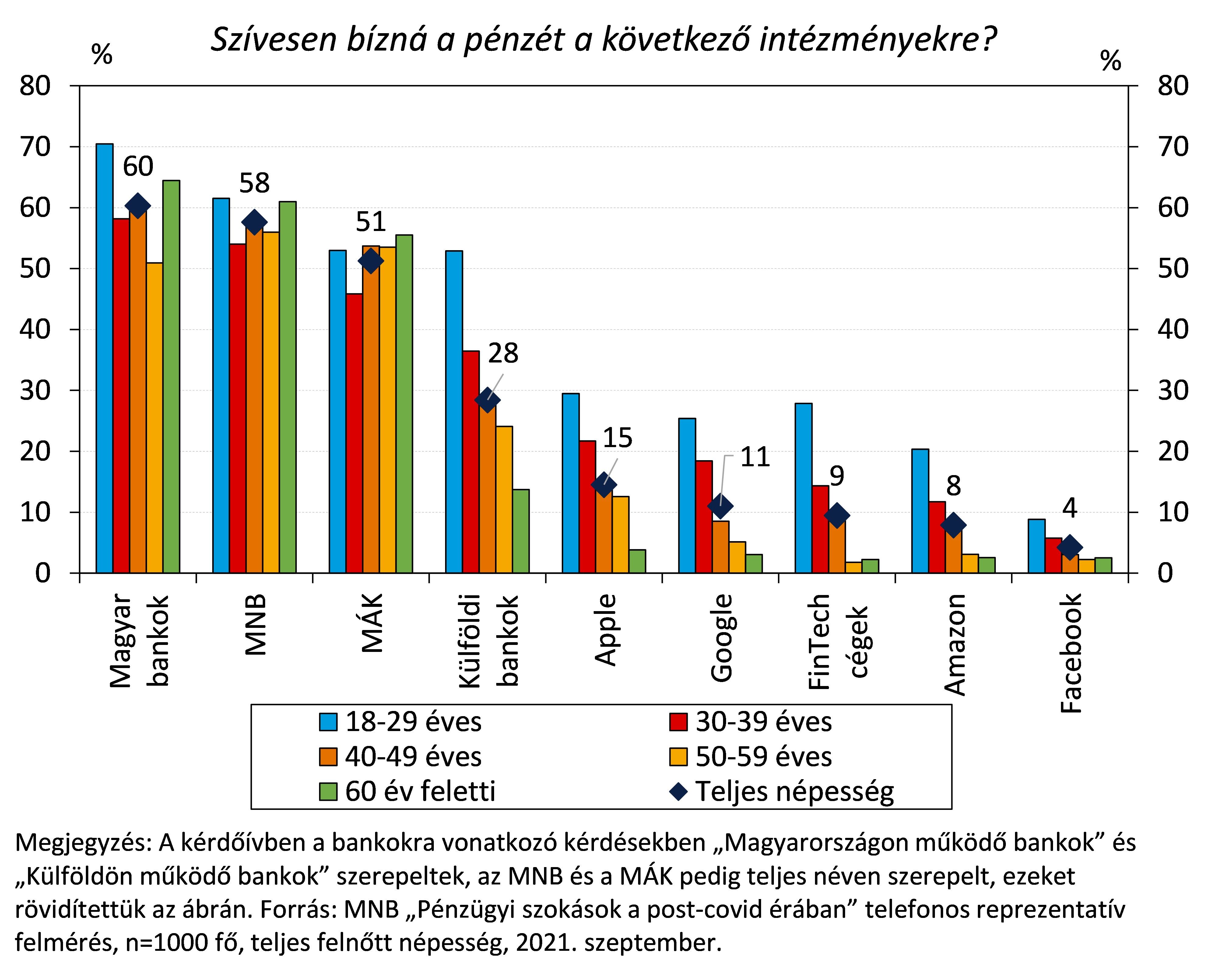

A felmérés eredményei alapján a teljes népesség 60 százaléka bízza szívesen a pénzét a hazai bankszektor képviselőire. A magasabb iskolai végzettségűek körében minden pénzügyi szereplővel kapcsolatban nagyobb bizalom tapasztalható.

Egy olyan időszakban, amikor a bankszektort új kihívók környékezik, fontos megvizsgálni azt is, hogy ezen új szereplők iránt mekkora a lakosság bizalma. A fintech- és bigtechcégekkel kapcsolatos bizalom a felnőtt népesség körében alacsony, de nagy különbségeket mutat, aszerint, hogy pontosan melyik cégről van szó: a Facebookra a lakosság mindössze 4, míg az Apple-re a 15 százaléka bízná szívesen a pénzét.

A fiatalok, különösen a 18–29 évesek körében nagyobb a bizalom a fintech- és bigtechcégek irányába; az idősebbek, különösen a 60 év felettiek között elenyésző azok aránya, akik szívesen használnák ezeket a vállalkozásokat pénzügyek lebonyolítására.

A hazai bankrendszerrel kapcsolatos bizalmat erodálja, hogy továbbra is jelentős azoknak az aránya, akik rosszhiszeműséget érzékelnek a bankok részéről. (A kérdőívben a következő kérdéseknél kértük, hogy a devizahitelezés tapasztalataitól tekintsenek el a válaszadók, csak az azóta érzékelt banki magatartást minősítsék.) A válaszadók 55 százaléka szerint jellemző, hogy a bank a szerződésben foglaltakkal ellentétben, jogi kiskapukat kihasználva jár el a megkérdezett hátrányára. A megkérdezettek 51 százalékával előfordult már, hogy a pénzintézetek tájékoztatása nehezen érthető volt.

Azok aránya azonban relatíve alacsony (27 százalék) ehhez képest, akikkel előfordult már, hogy a bankok az igénybe vett termékek bizonyos részleteiről, kockázatairól nem tájékoztatták.

A lakosság 58 százaléka szerint rosszabb egy bank felé eladósodni, mint bárki másnak tartozni. Ez arra utal, hogy a hitelfelvétel kapcsán kisebb bizalom övezi a bankrendszert, mint a megtakarítások és a tranzakciók lebonyolítása kapcsán, tehát a magas elutasítás hitelaverziót is tükröz. A hitelfelvétellel szembeni averzió nagyobb az alacsony (300 ezer forint alatti) és magas (1 millió forint feletti) jövedelműek, illetve a fiatalabbak (30 év alattiak) és a szakmunkásképzőt, valamint az olyan egyetemet végzettek körében, akik a képzés során nem tanultak pénzügyeket.

Ugyan a hitelfelvétel sok esetben gazdasági szükségszerűség, a bizalom és a pénzügyi tudatosság erősítése növelheti a hitellel való ellátottságot (a GDP-arányos hitelállománnyal jellemezhető ún. pénzügyi mélységet), ami a gazdasági növekedéshez is hozzájárul.

A Covid hozzájárult a digitalizációs folyamatok gyorsulásához.

A koronavírus-járvány előtt az Eurostat adatai alapján az interneten bankolók aránya a felnőtt népességen belül 47 százalékot tett ki Magyarországon, amellyel hazánk a nyugat-európai országoktól jelentősen lemaradva, az európai országok középmezőnyében helyezkedett el. A járvánnyal kapcsolatos védekezés részeként távolságtartást előíró lépésekkel és a home office térnyerésével párhuzamosan ugyanakkor a digitális megoldások használata is egyre népszerűbbé vált.

Az MNB felmérésében a mobilapplikációk használatára vonatkozó kérdések szerepeltek: ezek alapján a koronavírus-járvány kitörése óta a kapcsolattartást segítő (+8 százalékpont) és az ételrendelő, élelmiszer-házhozszállító (+6) mobiltelefonos applikációk esetében történt a legnagyobb növekedés a használatban. Mindemellett azonban a banki mobilalkalmazások (+5 százalékpont), mobilfizetési alkalmazások (+3) használata is terjedt. Ennek eredményeként a banki mobilalkalmazásokat a háztartások mintegy fele használja jelenleg.

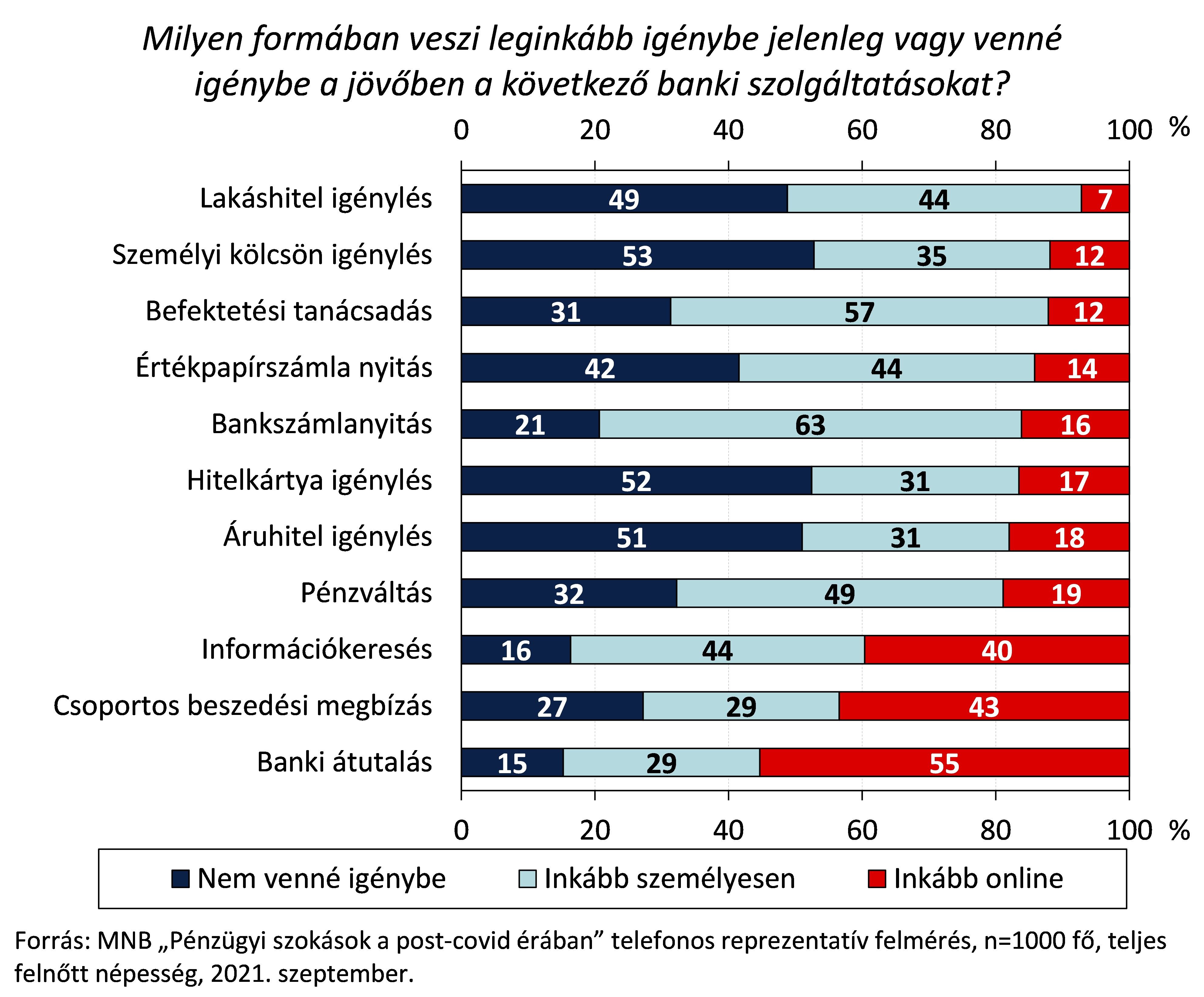

A banki szolgáltatások közül a megkérdezettek a csoportos beszedési megbízást, a banki átutalást és az információkeresést végzik legszívesebben az online térben. A hiteligénylést a döntő többség továbbra is inkább személyesen végzi. Az online hitelfelvétel legnagyobb elutasítottsága a lakáshitelek esetében látható, de a személyi kölcsönöknél is csak 12 százalék részesítené előnyben az online folyamatot – annak ellenére, hogy a bankok többsége már bevezette ezt a lehetőséget. A kisebb összegű hitelek (áruhitel, hitelkártya) igénylése jobban összeegyeztethető a nem személyes jelenléttel a válaszadók szerint. Az olyan szolgáltatások tekintetében, mint a bankszámlanyitás, befektetési tanácsadás, viszont megint csak a személyes jelenlétet preferálják azok, akik igénybe vennének ilyen szolgáltatásokat.

Az államilag támogatott termékek akvizíciós szerepet is betölthetnek

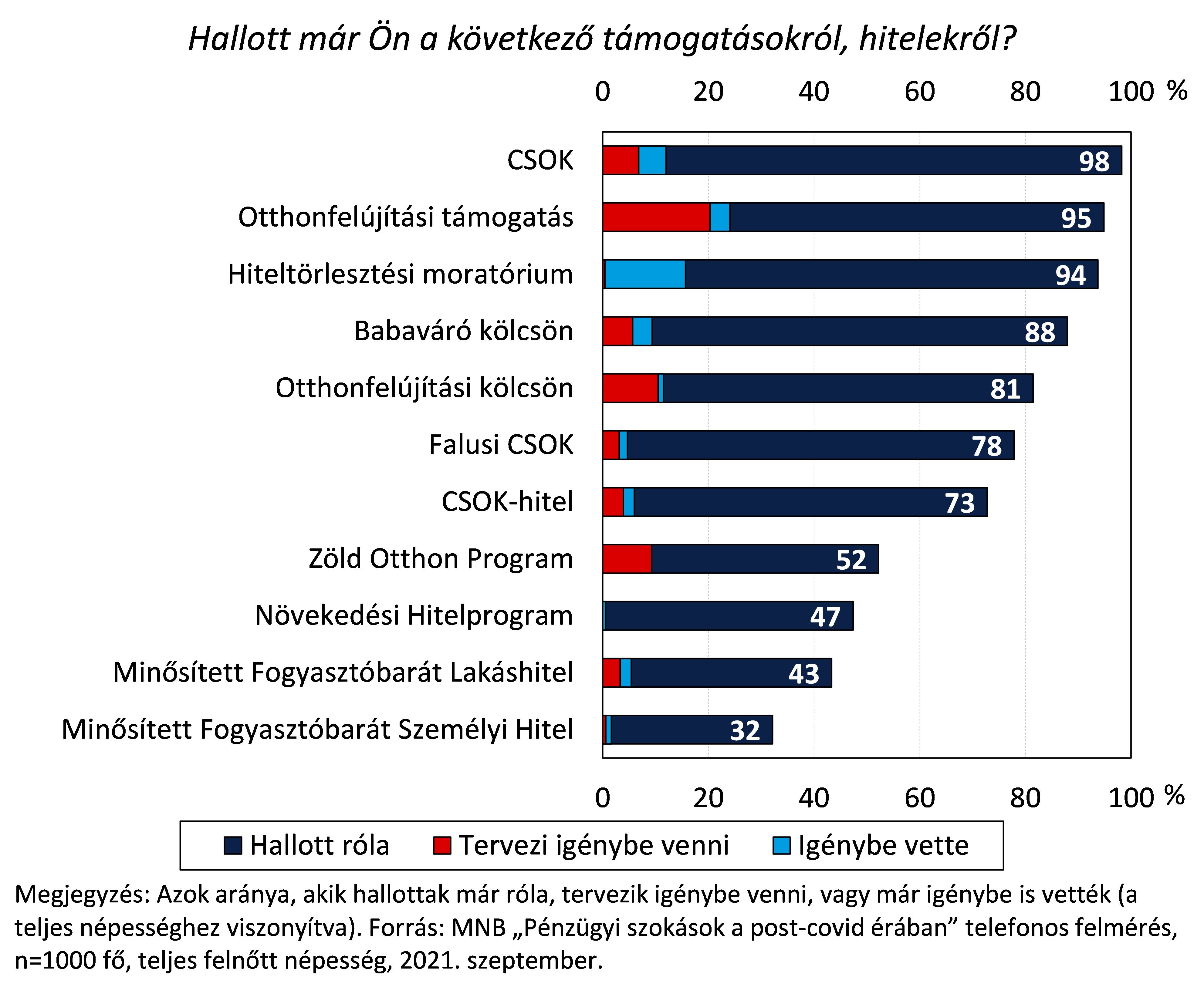

A már bevezetett államilag támogatott programok ismertsége magas a lakosság körében. A csok szinte teljeskörűen ismert (98 százalék), de magas az ismertsége az otthonfelújítási támogatásnak (95), a fizetési moratóriumnak (94), a babaváró hitelnek (88), az otthonfelújítási kölcsönnek (81) és a falusi csoknak (78) is. A Zöld otthon programról szeptemberben a lakosság mintegy fele hallott, ez viszonylag nagyarányú említés ahhoz képest, hogy ekkor maga a program még nem indult el.

Noha az újonnan folyósított lakáshitelek között meghatározó szereppel bír, a legalacsonyabb ismertsége a minősített fogyasztóbarát termékeknek van, ugyanakkor az idén indult Minősített fogyasztóbarát személyi hitelről is a válaszadók harmada már hallott. A megkérdezettek ötöde tervezi igénybe venni az otthonfelújítási támogatást. A falusi csok iránt a válaszadók 3, a babaváró hitel iránt 6, a csok iránt 7 százaléka fejezte ki érdeklődését.

Az államilag támogatott termékek kihasználtsága is segítheti a hitelpenetráció emelkedését: szinte teljes körű ismertségük által a fentebb felsorolt termékek akvizíciós termékek lehetnek, amelyek révén a leendő hitelfelvevők kapcsolatba kerülnek a bankokkal.

Mindezt az is alátámasztja, hogy az összes hitelszerződést tartalmazó Központi Hitelregiszter adatai alapján a jelenleg babaváró kölcsönnel és/vagy csokhoz kapcsolódó hitellel rendelkező adósok és adóstársak harmadának nem volt korábban – 2012-vel bezárólag – hitelfelvétele. Korábbi kutatásunk alapján a babavárós adósok fele sem egyéb hitelből, sem saját forrásból nem finanszírozta volna meg a hitelfelvételi célját, tehát ez a termék vonzotta be őket a hitelpiacra.

A szerzők az MNB közgazdasági elemzői.