Újabb akadály, amelyet jól vehet a forint: dönt a Fed és az EKB is

Újabb vízválasztót jelenthet az euró és a forint árfolyama számára a hét közepe, amikor először szerdán az amerikai Federal Reserve, majd csütörtökön az Európai Központi Bank (EKB) dönt a kamatokról, jelezve, hogyan képzelik el a jövőt. Minden, ami a keresztjükben gyengíti a dollárt és erősíti az eurót, kedvező lehet a forint számára, miután a magyar fizetőeszközt visszavetette a 390-es vonal mögé az euróval szembeni árfolyamában a Standard & Poor’s pénteki döntése a magyar hitelbesorolás lerontásáról.

Az alaphelyzet kedvező a forint szempontjából

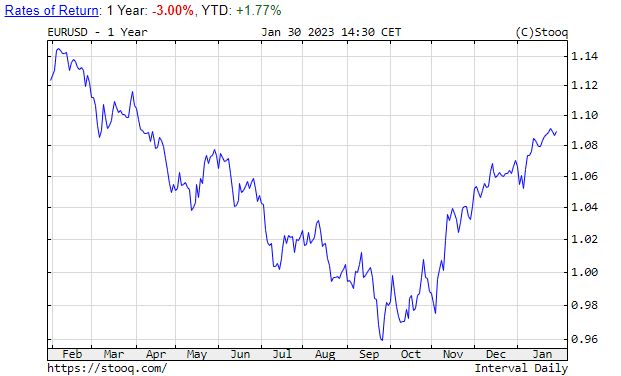

Az induló helyzet: kedvezett a forintnak, és hozzájárult kiváló évkezdő teljesítményéhez, hogy az utóbbi hetekben kilenc hónapos mélypontokat kóstolgatott az euró ellenében az 1,1-es szinthez közelítve a tavaly bivalyerős dollár, amelynek piaci eladási hullámai segíteni szokták a feltörekvő gazdaságok devizáit, köztük a közép-európaiakat.

A dollár visszavonulását alapvetően ugyanaz táplálja, ami tavalyi jó formáját: fáziseltolódás van az amerikai és az euróövezeti jegybank kamatemelő ciklusában. Az óceán mindkét oldalán több évtizedes csúcsokat döntött az infláció, és a jegybankok 2 százalékos céljuk közelébe igyekeznek visszaverni a korábbi rekord monetáris lazítás visszafordításával: a „pénzszóró helikoptereket” visszarendelték.

A Fed jóval előbb kezdte a szigorítást, tavaly márciusban, és ez támogatta a dollárt. Viszont a lendületes emelések hamarabb vitték el az amerikai irányadó kamatsávot arra a szintre – a legutóbbi döntéssel 4,25–4,5 százalékra –, ahol a recessziótól tartó piaci résztvevők már elkezdtek erőteljesen spekulálni a lassításra, megállásra, sőt a visszafordulásra is. Hasonló spekuláció az euróövezetben is van, és

mindkét jegybank a bejövő adatok vezérelte döntéseket ígért, de az EKB csak a nyáron kezdett emelni,

csak 2,5 százaléknál tart, és döntéshozói visszatérően további szigort ígérnek.

Ez a különbség vezetett oda, hogy az euró már az ősz óta erősödik a dollár ellen, amit követett a forint is, az elmúlt hetekben még a régiós versenytársaknál is nagyobb sebességre kapcsolva. Kérdés, milyen jegybanki üzeneteket hoz Washingtonból és Frankfurtból a hét közepe. Mindenesetre a dollár a napokban is a kilenchavi mélypont környékén ingadozott.

A Fed várhatóan már csak kicsit emel a korábbiakhoz képest

A piaci várakozások szerint szerdán az amerikai jegybank 25 bázisponttal tovább emeli kamatait, de ez már a legkisebb löket lenne a majd egyéves szigorítási ciklusban a decemberi fél százalékpont és a korábbi 75 bázispontos lépések után.

Amint korábban is, a bank iránymutatása – közleményében és Jerome Powell Fed-elnök sajtótájékoztatóján – szinte még a kamatemelésnél is fontosabb. A bank eddig eltökéltségét hangsúlyozta, hogy letöri az inflációt, ugyanakkor Powell mindig elismételte, hogy döntéseiket a bejövő adatokra alapozzák, és ezekben egyelőre nem láttak bizonyítékot az infláció tartós, jelentős csökkenésére.

A piacok számára alapvető kérdés most az, miként értékeli a Fed a december óta befolyt adatokat.

Az infláció a júniusi 9,1 százalékos csúcsról decemberre 6,5-re mérséklődött, de a cél még messze, a munkaerőpiac rendkívül erős, azaz eddig jól bírta a kamatemléseket, miközben a fogyasztás mintha némileg elbizonytalanadott volna.

A pénzpiacok jelenleg 4,9 százalékot áraznak a Fed-kamat várt csúcsának, ami alacsonyabb a Fed által előre jelzett 5 százaléknál. Ez alátámasztja a dollár gyengélkedését – ami a forintot segítette –, a kérdés, hogy így marad-e ez a szerdai kamatülést követően is. A részvénypiacok is feszülten várják a döntést és az iránymutatást.

Bármi, ami arra utalna, hogy csúnya recesszióba pofozza a Fed-szigor az amerikai gazdaságot, a részvényáraknak – a technológiai papíroknak különösen is – árthat.

A dollárnak nem feltétlenül. Az amerikai gazdasági kilátások hirtelen megromlása a feltörekvő piaci devizáknak is ártana a kockázati étvágy csökkenésén keresztül. A következő negyedévekben ezek tovább erősödhetnek – írta jegyzetében Phoenix Kalen, a Société Générale feltörekvő piaci stratégája –, ha az amerikai gazdaság fokozatosan lassul le, és a kínai járványnyitás segíti a gazdaságot.

Rövid távon azonban a feltörekvő piaci devizák rázós kereskedésre számíthatnak, még akkor is, ha a középtávú trend javul

– tette hozzá.

Az EKB odabökhet, de ez most inkább a dollárról szól

Az euróövezeti jegybank az elemzői várakozások szerint 50 bázispontot emelhet, azaz rátromfol a Fedre.

Az EKB esetében is kardinális ugyanakkor, miképp beszélnek a jövőről – például utalnak-e rá, hogy márciusban már csak kisebb emelés jöhet –, és az iránymutatást eléggé szigorúnak vélik-e a piacok ahhoz, hogy akár tovább erősítsék az eurót, ami a forintnak is javára válhat, ha nem írja felül a Standard & Poor’s leminősítése keltette pesszimizmus vagy egyéb helyi rossz hír.

Az euró hétfőn erősödött – miközben az európai részvényárak estek, az olasz és a spanyol államkötvényhozamok emelkedtek –, miután megérkezett az első ide fecske a januári spanyol inflációs adatok képében, és kiderült, hogy az éves pénzromlás 5,8 százalék volt a decemberi 5,7 után – az első emelkedés július óta, ami aláhúzza az EKB-szigor szükségességét. Az euróövezet inflációs adata szerdán jön ki, a második legnagyobb európai gazdaságé, a franciáé pedig már kedden.

Az ING elemzőinek jegyzete szerint mégis inkább dollársztoriról szól majd a hét, mint eurósztoriról, az EKB esetében a következő két idei ülés lesz vélhetően érdekesebb.

Több a lehetőség a meglepő szigorra abban, hogy a Fed közeledik a kamatok csúcsához, és rosszabbodó gazdasági kilátásokkal néz szembe, ami, úgy gondoljuk, lélegzetet adhat a dollárnak

– írták. Ugyanakkor az EKB-elnök Christine Lagarde mondanivalójának hitelét csökkentheti a decemberi kommunikációs zűrzavar, amikor Lagarde sajtótájékoztatóját követően órákon belül vadonatúj információ szivárgott ki, nevezetesen, hogy az ülésen többen is 50 helyett 75 bázisponttal szerettek volna emelni. „Ez – véleményünk szerint – erősebben előretekintővé teheti a piacokat, mintsem Lagarde azt szeretné” – tették hozzá a szakemberek.

Ajánlott videók