Nem tart recessziótól a Goldman Sachs

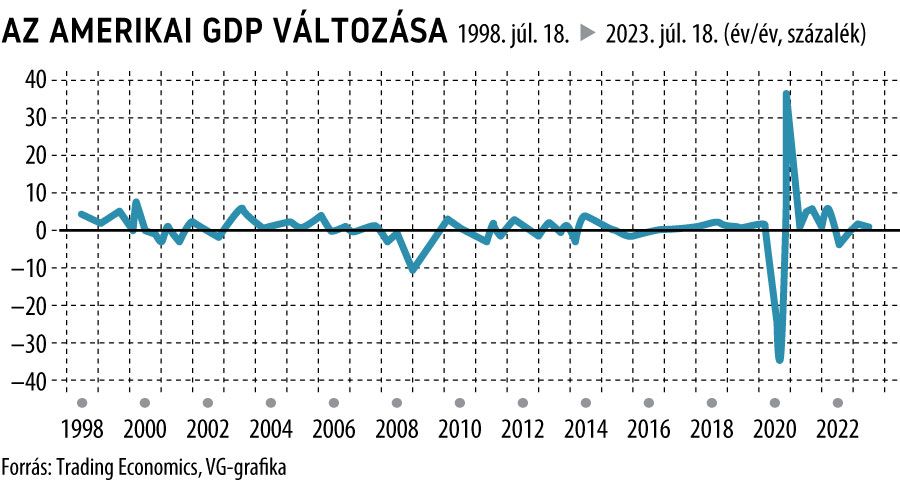

A korábbinál kisebb annak a valószínűsége, hogy recesszióba süllyed az Egyesült Államok – írta egy befektetőknek szóló levélében Jan Hatzius, a Goldman Sachs vezető közgazdásza.

Hatzius szerint a korábban becsült 25 százalékról 20 százalékra csökkent annak a valószínűsége, hogy az amerikai gazdaság recesszióba fullad a következő 12 hónap során.

Előrejelzésünk megváltoztatásának hátterében az áll, hogy a közelmúlt adatai alapján nem szükséges recesszióba tolni a gazdaságot ahhoz, hogy az infláció elfogadható szintre csökkenjen

– írta. A Fed az elmúlt időszakban azt kommunikálta, hogy még két kamatemelésre is szükség lehet ahhoz, hogy az infláció stabilan csökkenjen, ennek nyomán felerősödtek a recessziós várakozások. Júniusban azonban a fogyasztói és a termelői árak növekedési üteme is lassult, a vártnál kedvezőbben alakult, így a befektetők most arra számítanak, hogy mégsem kell ekkora monetáris szigor.

Számítunk ugyan némi lassulásra a következő negyedévekben, főleg azért, mert a lakosság rendelkezésre álló jövedelmének növekedési üteme is fékeződik… továbbá mérséklődik a bankok hitelezési kedve

– írta a közgazdász, hozzátéve, hogy a GDP továbbra is nő majd, bár a hosszú távú trend alatti mértékben.

A recessziótól tartók egyik legfőbb érve, hogy az amerikai hozamgörbe, amely a különböző lejáratú állampapírok hozamait mutatja, szokatlanul erősen inverz, ráadásul az év eleje óta ez egyre erősödik. A rövid lejáratú kincstárjegyek hozama jócskán meghaladja a hosszú lejáratú kötvényekét.

Hatzius szerint ez a „túlságosan pesszimista” gazdasági várakozások miatt alakult így. Ha inverz a hozamgörbe, az általában annak a jele, hogy a befektetők kamatcsökkentési hullámra számítanak, vagyis egy recesszióból kell kihúzni a lazább monetáris kondíciókkal a gazdaságot.

Hatzius szerint elég lesz még egy kamatemelés a Fed jövő heti ülésén, ezzel be is fejeződik a kamatemelési ciklus. A chicagói tőzsde által készített, határidős árakból dolgozó eszköz 97,3 százalékos valószínűséget ad a jövő heti szigorításnak, így a nagy kérdés nyilván az, hogy ez lesz-e az utolsó.

Nem osztjuk a hozamgörbe inverzitásával kapcsolatos aggodalmakat

– írta az elemző. A 3 hónapos kincstárjegyek hozama az elmúlt hét recessziót megelőzően minden egyes esetben meghaladta a 10 éves államkötvények hozamát. Jelenleg a rövid hozamok több mint 150 bázisponttal magasabbak, mint a hosszabb lejáratok hozamai,

az elmúlt 40 év „leginverzebb” hozamgörbéjét láthatjuk.

Normális esetben a görbe felfelé hajlik, hiszen a befektetők minél hosszabb távra adják kölcsön tőkéjüket az államnak, annál magasabb hozamot (futamidő-prémiumot) várnak el cserébe. Ha a görbe eleje – a rövid lejáratú papírok – hozama magasabbra kerül, mint a hosszúaké (inverzzé válik a görbe), akkor a befektetők a futamidő-prémiumot meghaladó kamatcsökkentéseket áraznak.

Ilyen azonban csak akkor fordul elő, amikor a recessziós veszély „egyértelműen világossá válik” – magyarázza Hatzius. A közgazdász szerint azonban most nem erről van szó,

a futamidő-prémium „jócskán” a hosszú távú átlag alatt maradt,

így kevesebb kamatcsökkentés is elég lesz ahhoz, hogy a görbe megforduljon.