Csúcsra pörgött idén az M&A-piac

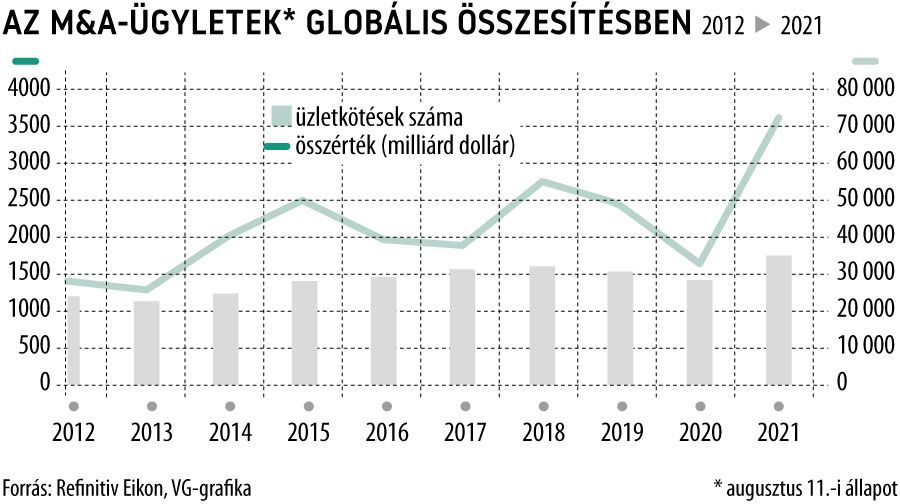

A Refinitiv statisztikája szerint a bejelentett és a lezárt idei M&A ügyletek összértéke a múlt héten átlépte a 3600 milliárd dollárt, azaz már túllépett a tavalyi év teljes, 3590 milliárd dolláros teljesítményén. Ehhez a tavalyinál 24 százalékkal több, 35128 üzletkötés szükségeltetett.

A legnagyobb pezsgést továbbra is a technológai szektor mutatta, 799 milliárd dollárért adtak-vettek cégeket, a második helyen a pénzügyi szféra jött 442 milliárddal, őt négymilliárddal lemaradva követte a feldolgozóipar.

A legnagyobb idei üzlet eddig az AT&T-hez tartozó Warner Media és a számtalan tévécsatornát üzemeltető Discovery egybeolvadása volt, amellyel egy több mint 120 milliárd dollár értékű új médiabirodalom alapjait tették le.

Területi megoszlásban szokás szerint az Egyesült Államok vitte a prímet, a világ vezető gazdaságának cégei 2140 milliárd dollárnyi M&A ügyletnek voltak részesei valamelyik oldalon, ez 60 százalékos arányt jelent a teljes volument tekintve. Európa 657, az Ázsia-Csendes-óceáni térség 620 milliárd dollárral követi Amerikát.

Matthew Barbieri, a Wiss & Company részéről egyszerű magyarázattal szolgált a fokozott amerikai aktivitásra, amit szerinte a tőketranzakciókat érintő közelgő adóemelések táplálnak. Ugyan ki szeretne a nettó tranzakció értékére vetített 20 százalék körüli adót befizetni az államnak, ha azt megspórolhatja magának? – tette fel a költői kérdést a Reutersnek nyilatkozva. A Biden-kormányzat jelenlegi adóemelési tervei Barbieri szerint előrehozott felvásárlásokat eredményeznek.

Új színfoltot jelentenek az M&A piacon a kifejezetten felvásárlásokra létrehozott üres tőzsdei vállalatok (SPAC) viharos ütemű előretörése. Rajtuk keresztül a múlt hét végéig 495 milliárd dollár értékű üzlet valósult meg.

A SPAC-ok tevékenységet nem folytató, ugyanakkor prédára vadászó magántőkével vastagon kibélelt kagylóvállalkozásoknak tekinthetők, amelyek közbeiktatásával a börzét megcélzó vállalkozások a megszokott elsődleges tőzsdei bevezetéssel (IPO) szemben támasztott szigorú hatósági követelményekkel szemben enyhébb megítélés alá esnek. Nem véletlen, hogy ezt az áttételes tőzsdei megjelenési forma elsősorban a kockázati tőkével felpumpált startupok körében kedvelt. A SPAC-ok tarsolyában jelenleg 2 ezer milliárd dollárnyi magánbefektetői tőke lapul, ugyanennyi „fölös pénz” lehet az S&P 500-as index vállalatainál, s e két tényező garancia arra, hogy nem fogunk unatkozni az M&A piacon Jeff Black, a Mercer partnere szerint. Utalt arra, hogy a járványt követő újraindulás megváltozott körülményeket teremt, s a vállalati szférának az üzletpolitikáján keresztül idomulnia kell majd ehhez, akár profiltisztítással akár profilbővítéssel.

A piacot a következő másfél-két évben erős aktivitás jellemzi majd Andrea Guerzoni, az EY globális alelnöke szerint, a kínálkozó lehetőségeket a cégek meg fogják ragadni, új pénzügyi megoldásokkal, feltámadó szektorokkal is találkozhatunk majd – tette hozzá.