Tovább folytatja harcát Erdogan a modern makrogazdasággal szemben

Már 2020-ban hozzászokhattunk, hogy a jegybankok egyre gyakrabban használnak a hagyományostól eltérő, úgynevezett nem konvencionális monetáris eszközöket. Ami azonban Törökországban elkezdődött, arra korábban még sehol nem láttunk példát. Elképzelhető, hogy sikeres lesz Erdogan határokat feszegető stratégiája?

Aki az elmúlt években valamennyire is követte a Törökországban zajló belpolitikai eseményeket, annak bizonyára nem lehet kétsége afelől, hogy Recep Tayyip Erdogan köztársasági elnök egyszemélyes hadseregként veszi föl a küzdelmet gyakran az egész világgal szemben. Néhány napja az volt a fő hír, hogy tíz meghatározó fejlett ország nagykövetét próbálta kiutasítani Törökországból, ám végül visszakozott. Ugyanakkor tovább folytatja azt a harcot, amely láthatólag nemcsak a világgal, de a modern makrogazdasági tudománnyal is szembemegy.

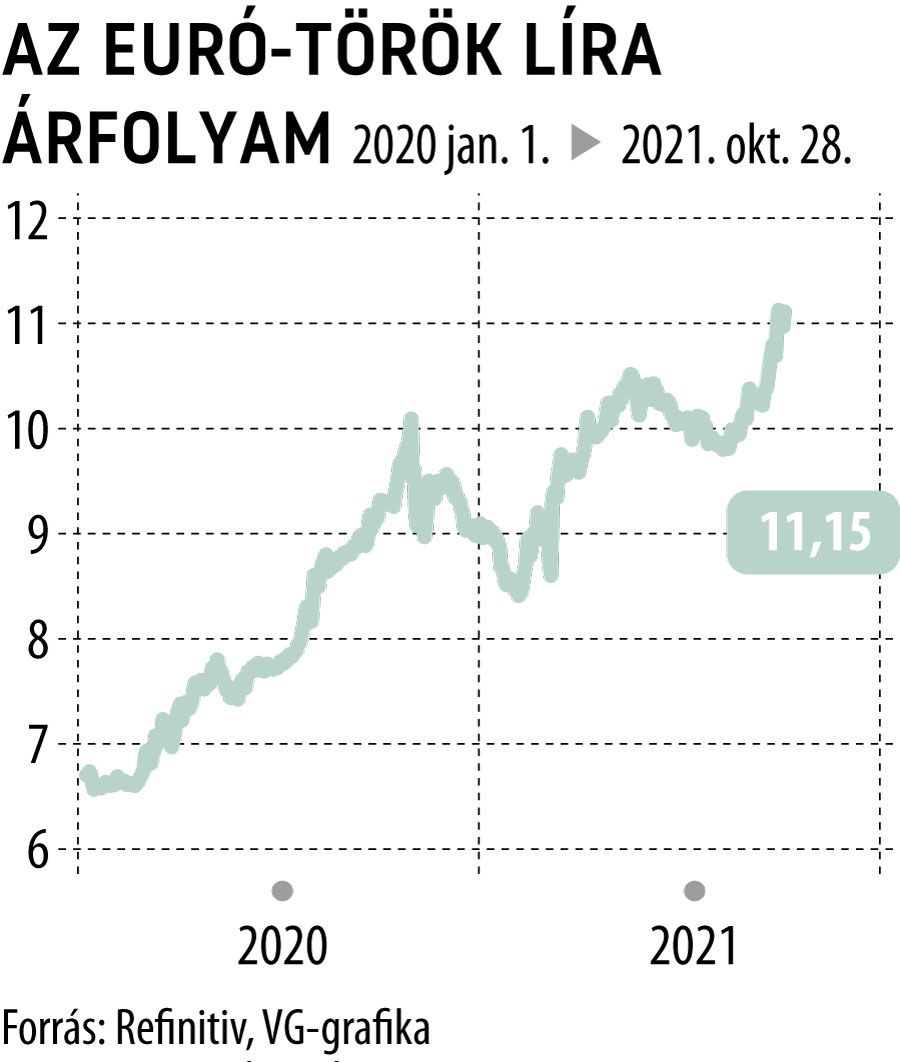

Törökországban hosszú évek óta rendkívül magas az infláció. Szeptemberben újra megközelítette a 20 százalékos éves értéket, amire utoljára 2019 januárjában láthattunk példát. Habár stabilan magas inflációról beszélhetünk az országban, 2019 végén egy rövid időszakra (két hónap erejéig) sikerült egyszámjegyűre mérsékelni a pénzromlás ütemét, azonban ezt követően ismét felpörgött az infláció. Ennek egyik hajtóereje a deviza megállíthatatlan gyengülése. Miközben Magyarországon súlyosnak tekintjük, hogy a forint árfolyama az elmúlt öt évben 20 százalékot gyengült az euróval szemben, addig Törökországban arról kell beszélnünk, hogy

a török líra árfolyama 2018 végétől (alig három év alatt) szinte megduplázódott, vagyis 90 százalékos volt a deviza értékvesztése.

Az infláció és a pénzromlás ellensúlyozására a török jegybank folyamatosan magas kamatokkal reagált, és az idei év márciusában újra 19 százalékra emelte az irányadó rátát. Erdogan elnök nem titkoltan ellenezte a magas kamatokat, és folyamatos tűz alá vette kommentárjaiban a monetáris döntéshozókat, majd később attól sem riadt vissza, hogy a jegybankelnököt leváltsa saját emberére. Miután ez is kevésnek bizonyult, a monetáris tanács további három tagjának lecserélésében is hathatós szerepet játszott.

Hogy mi volt Erdogan stratégiája, és miért nem egyezett a véleménye a döntéshozókéval?

Itt érdemes egy kicsit a makrogazdasági összefüggésekben elmélyedni, hiszen a „hagyományos” közgazdaságtan azt állítja, hogy az infláció ellen a monetáris szigorítás eszközével kell küzdeni. Ha a pénzromlás üteme növekszik, a kamatokat emelni kell, egyrészt hogy csökkenjen a negatív reálkamat, másrészt hogy a túlfűtött gazdaság visszafogásával segíthesse az infláció letörését. Ezzel szemben

Erdogan nem konvencionális megközelítése szerint a kamatokat a magas infláció ellenére is csökkenteni kell, hogy a gazdasági lendület fenntartható legyen, és a jobban teljesítő gazdaság hatása, az erősödő deviza és a növekvő export fékezze az inflációs nyomást.

Az ördögi terv ahhoz hasonlítható, mintha autónkkal az útról letérve robognánk egy meredek völgyben lefelé, de ahelyett, hogy a fékre lépnénk, inkább gázt adunk, hátha így a völgy túloldalán majd ki tudunk ugratni. Persze ehhez el kell kerülni a fának ütközést!

Habár az tény, hogy erre konkrét példát nehezen találnánk a világgazdaság elmúlt száz évében, de azt sem szabad elhallgatni, hogy 2008 óta történt jó néhány olyan monetáris intézkedés, amelynek a hatása nem feltétlenül a korábban megírt tankönyvek elméletei szerint alakult. A deviza árfolyammozgásának oldaláról közelítve meg a kérdést, akár működhet is az ellentétes hatás. Ha a jegybanknak valóban sikerül teljesen magáévá tennie az erdogani közgazdaságtant, és beleáll egy folyamatos és következetes kamatcsökkentési ciklusba, akkor az előbb-utóbb akár fordulatot is hozhat a török líra gyengülésében. Ennek egyszerű oka, hogy ha további kamatcsökkentésre számítanak a befektetők, akkor egyre jobban megéri majd a „még” magas kamatok mellett vásárolni a török lírát hosszú távra, kihasználva azt a kamatkülönbözetet, amely várhatóan folyamatosan csökkenni fog.

Persze ez egyelőre inkább elméleti levezetés, hiszen a török líra trendszerű leértékelődésének megfordulásához hangulatváltozásra is szükség van, ez pedig sokban függ az ország egyéb szempontú megítélésétől is. Azt azonban megállapíthatjuk, hogy a jelenlegi túlvett árfolyamszinten technikailag könnyebben érkezhet egy fordulat, akár a korábbi csúcspontok elérése után is, hiszen a relatív erősséget mutató, úgynevezett RSI index az elmúlt napokban járt már 80 százalék felett is.

Recep Tayyip Erdogan neve nagy valószínűséggel megjelenik majd a 21. századról szóló történelemkönyvekben. De hogy a közgazdaságtan-oktatásnak is része lesz-e, azt a következő egy-két év dönti el.