Merre tovább Raiffeisen?

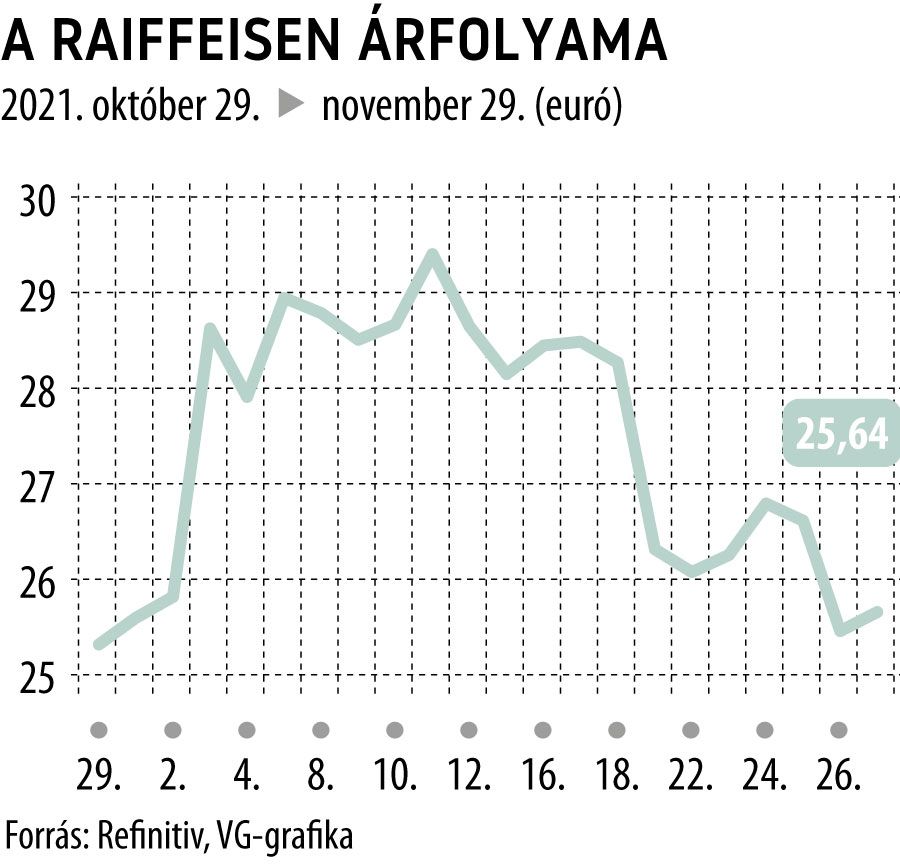

A Raiffeisenre rekordot jelentő profitvárakozások láttak napvilágot a harmadik negyedév kirobbanó eredményeit követően, a részvényárfolyama pedig a jelentés napján több, mint 10 százalékot emelkedett, így az idei évben már közel 64 százalék növekedést ért el a nemrég kifizetett 75 eurócent különleges osztalékot is beleértve.

Hamar jött azonban a „hideg zuhany”, ugyanis az orosz-ukrán feszültség visszatérésével természetesen a Raiffeisent is megtalálták az eladók, köszönhetően a bank jelentős keleti kitettségének: az orosz szegmense a profit harmadáért, míg az ukrán kevesebb, mint 10 százalékért felelős. A korábbi 60 százalék feletti súlyukhoz képest jelentősen csökkentek, ez is mutatja, hogy az ilyesfajta politikai kockázatok egyre csökkenő mértékben veszélyeztetik a bank eredményeit, emellett az ukrán hitelkönyv csökkenésének és a nem teljesítő kitettségek alacsonyabb fedezettségének köszönhetően egy 2014-15-höz hasonló konfliktus már jóval kevésbé érintené a bankot. A teljes hitelkönyv leírása „mindössze” pár eurót jelentene részvényenként, amely gyakorlatilag a legrosszabb szcenáriót jelentené.

Alig heverte ki az orosz-ukrán esést a papír, amikor múlt hét pénteken újabb ütés következett: a ma már Omikronként ismert új variáns miatt szinte a teljes piac esett, de még ezek közül is kiemelkedett a közel 10 százalékos eséssel nyitó Raiffeisen. Ez ismét szembetűnő reakció volt, hiszen a régiós versenytársakkal nagyon hasonló kitettséggel rendelkezik, sőt, például az Erste-t tekintve mind az osztrák, mind a cseh kitettség alacsonyabb, mégis az előbbi bank szenvedett nagyobbat, csakúgy, mint a korábbi lezárások bejelentése során. Úgy tűnik, a magasabb béta csak egy irányba mutat.

Ezen kockázatok ellenére a bank továbbra is alulértékeltnek tűnik, régiós versenytársakhoz képest is alacsony szorzókon forog, ráadásul az idei akvizíciói és költségcsökkentési törekvései csak tovább javítják a képet. Köszönhetően a kamatemeléseknek és javuló hitelezésnek, alighanem rekord árbevételt láthatunk a februári éves jelentésben, azonban az új variáns miatti esetleges óvatos céltartalékolás miatt a profit sorokon lehet, hogy nem születik új csúcs.