Ötödével csökkenhetett az OTP profitja

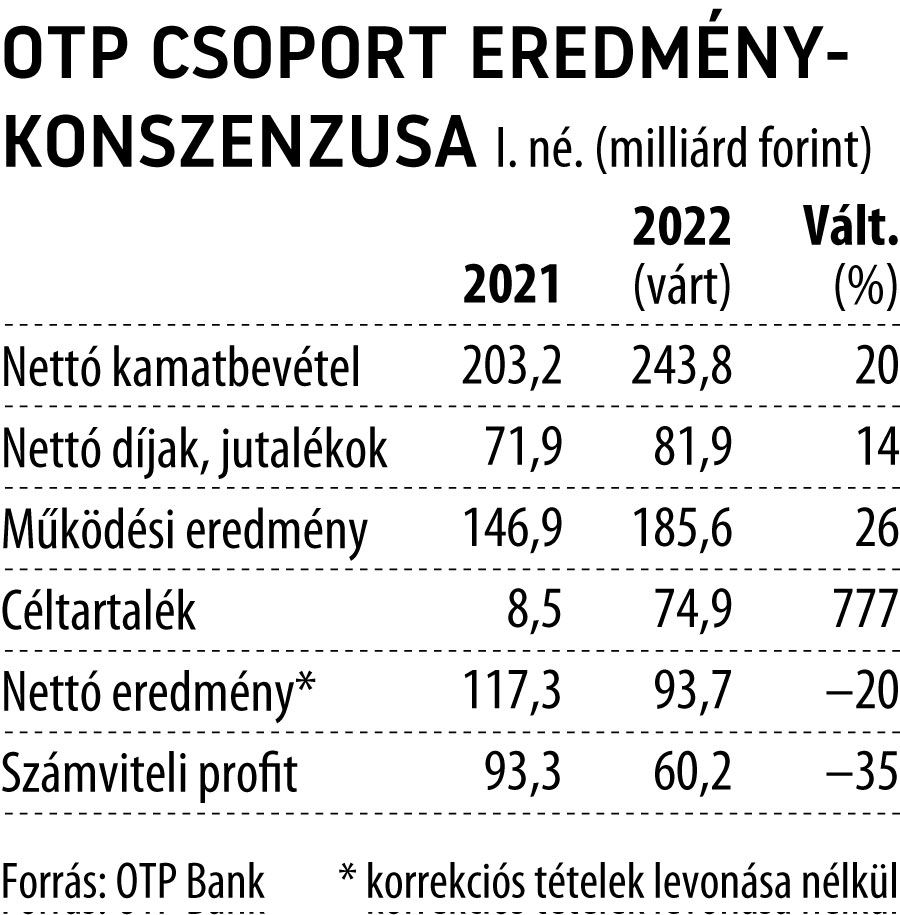

Közzétette az OTP Bank a pénzintézetet követő 12 elemző prognózisa alapján készített konszenzusát, e szerint a magyar pénzintézet csoportszintű eredménye 20 százakkal eshetett vissza az első negyedévben a tavalyi január-március időszakhoz képest.

A bázisidőszaki 117 milliárd forintot közel 94 milliárd forint követhette a nettó profitsoron. Nagyobb lehetett a számviteli nyereség visszaesése, a tavalyi 93 milliárd forintot 60,2 milliárd követhette, vagyis 35 százalékos zsugorodást áraznak az elemzők. A piac egyelőre készpénznek veszi a prognózist, a szerdai kereskedésben az OTP Bank részvények árfolyama 2,7 százalékkal 10 700 forintra zárkózott vissza.

A nagymértékű profitapadás oka a céltartalékolás megugrásában keresendő, az elemzők arra rendezkedtek be, hogy 75 milliárd forintot tesznek majd ki a hitelkockázati költségek, míg ezen a soron tavaly az első negyedévben mindössze 8,5 milliárd forintot kellett elkülönítenie a banknak. Jó hír, hogy az alapvető folyamatok vélhetően jól alakultak, a nettó kamatbevételek 20 százalékkal nőhettek, a nettó, díjak és jutalékok pedig 14 százalékkal. A működési eredmény pedig 26 százalékkal 185,6 milliárd forintra emelkedhetett.

A jelentés előtti helyzet hasonlatos a 2020-as év elejével, legalábbis ami a várható céltartalékolás mértékét illeti, az OTP első negyedéves gyorsjelentésében egyértelműen Ukrajna és Oroszország lesz a fókuszban, illetve a leányvállalatokhoz köthető céltartalékolás és leírás mértéke – írta szerdai előzetesében Grébel Szabolcs, a KBC Securities elemzője. Hozzátette, némi optimizmusra adhat okot, hogy a működés továbbra is folyamatos, a betétbeáramlás az előzetes információk alapján jelentős volt, és Csányi Sándor elnök-vezérigazgató nyilatkozataiból is kiderült, hogy a hitelezés sem állt le teljesen, például az agrárhitelezés újra indult.

Fotó: Róka László

A szakértő a hitelezési trendekben lassuló állománybővülésre és tovább javuló marzsokra számít, így a bevételi oldalon további növekedés lehetett az első negyedévben. Elsősorban a magasabb kockázati költségek miatt az adózott eredményben jelentősebb csökkenésre van kilátás, azonban a magas működési eredmény miatt a leírásokra is nagyobb tér lehet. A péntek hajnalban érkező jelentés a megszokotthoz képest is nagyobb figyelmet kaphat a háborús helyzet hatásai miatt – fűzte hozzá az elemző, aki szerint a konszenzusban szereplő 93,7 milliárd forintos profit helyett csupán 78 milliárdról jelenthet a pénzintézet.

Még pesszimistább előrejelzést tett közzé az Erste Befektetési Zrt. Jegyzetük szerint a bankcsoport profitja valósággal összeomolhatott. Előrejelzésük alapján a korrekciós tételek levonása előtti eredmény 79 milliárd, a számviteli eredmény pedig 16 milliárd forint lehetett az idei első negyedévben a tavalyi év azonos időszakának 117 milliárd és 93 milliárd forintja után. A jelenlegi bizonytalan orosz és ukrán helyzetben szerintük óvatos megközelítést fog alkalmazni az OTP, ami összesen 92 milliárd forintnyi céltartalékképzést eredményezhet, beleértve az orosz kötvényportfolió leírását is. Az orosz bevételek visszaesése miatt az OTP csoport bevétele elmaradhat a 2021. negyedik negyedévestől. A nettó kamatjövedelem azonban a stabilizálódó kamatmarzsok és a 2021-ben látott hitelvolumen növekedés miatt meghaladhatja az egy évvel ezelőttit – vélik a szektortárs elemzői.