Jó ideig maradhat még a jegybanki szigor az USA-ban

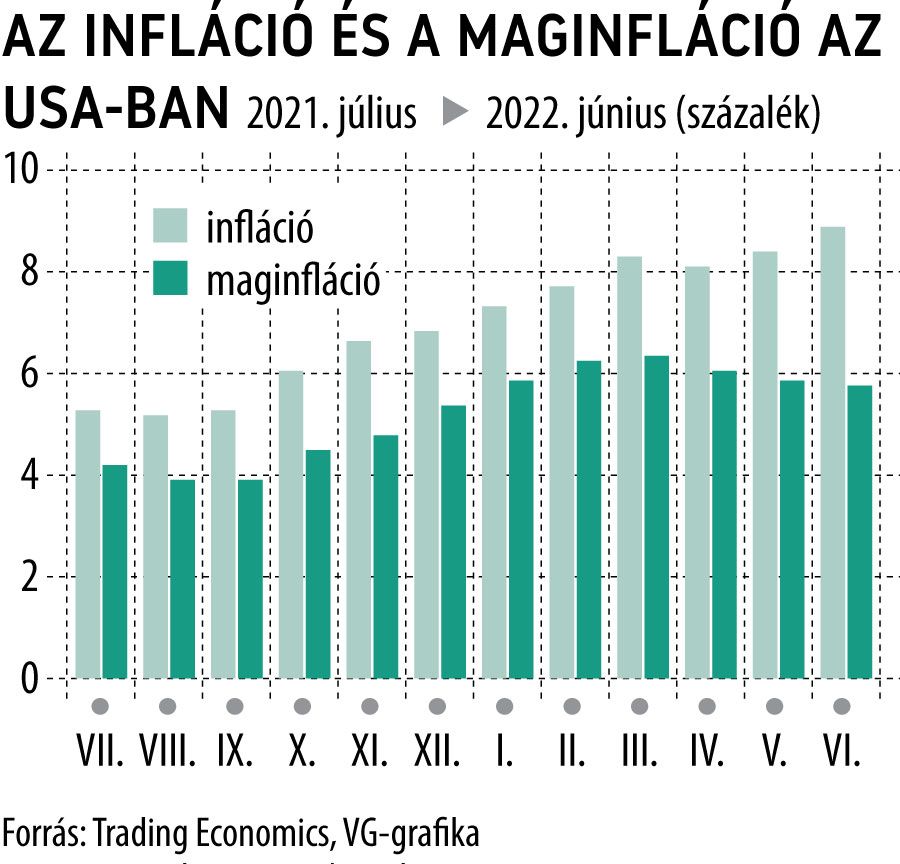

Beszállt végre a Fed szerdai kamatemeléséről szóló elemzői latolgatásokba a Goldman Sachs (GS) is, közgazdászai szerint az amerikai jegybank hosszabb távon is szigorú maradhat, mivel az infláció sem csökken a várt mértékben. A befektetési bank szerint

elképzelhető, hogy a piacok alulbecsülik az inflációs nyomást, aminek következtében a központi bank is tovább emelheti a pénz árát.

A GS ezzel a Morgan Stanley álláspontját erősíti meg, a másik nagy befektetési bank napokban közzétett elemzése szintén azt hangsúlyozza, hogy túl korai lenne még azt várni a Fedtől, hogy kamatemelési ciklusa befejeződjön. Hiába a recessziós félelmek, ragadós az infláció. Ugyanakkor hozzáteszik azt is, hogy az év második felében tetőzhet a fogyasztói árak növekedési üteme az Egyesült Államokban, ami viszont szelídebb irányba terelheti a jegybankot. Ez jó hír a részvénypiacoknkak is.

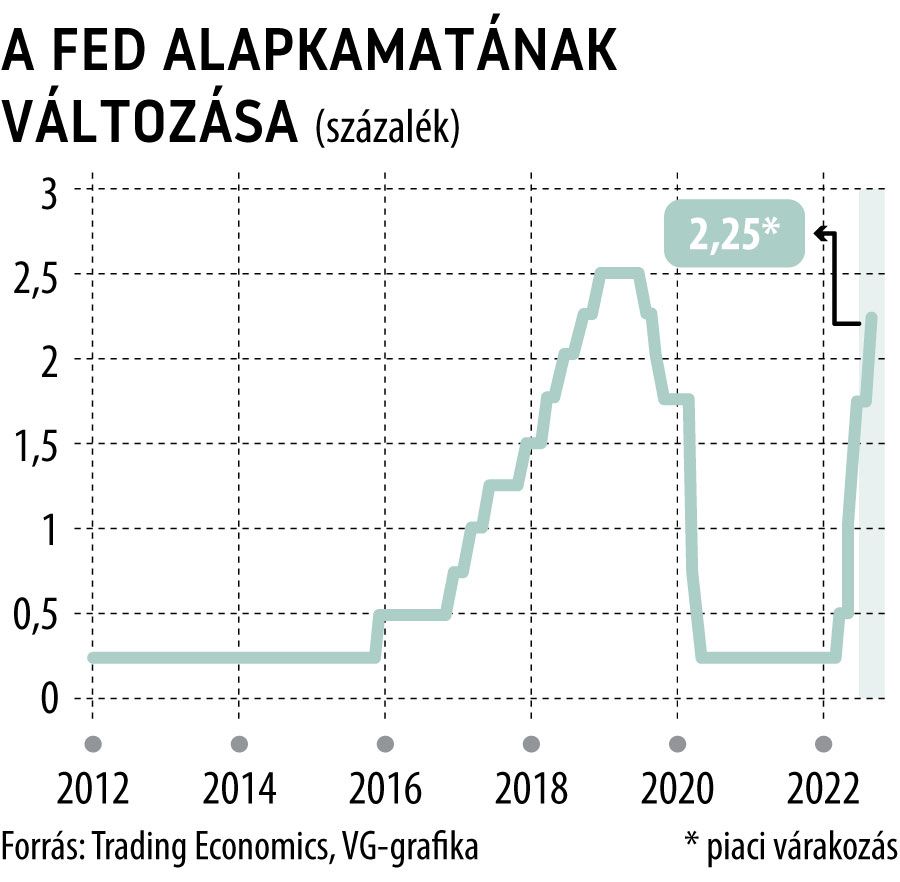

Az elemzői konszenzus szerint szerdán 75 bázispontos kamatemelést jelentenek be – ezt támasztja alá a CME Fed Watch eszköze, amely 75 százalékos valószínűséget rendel a 75 bázispontos és 25 százalékot a 100 bázispontos szigorítás mellé.

A részvénypiacok július közepén emelkedésbe kezdtek, miután az első fél évben az S&P 500 1970, az európai Stoxx 600 pedig 2008 óta nem látott mélyrepülésben volt. A felfelé irányuló korrekció hátterében az állt, hogy a befektetők szerint az árfolyamokban már megjelent a gazdaság lelassulása, a profitnövekedés lefékeződésének hatása. A Morgan Stanley ugyanakkor felhívja a figyelmet arra, hogy az indexek emelkedése kérészéletű lehet, ha az amerikai és az európai második negyedéves gyorsjelentési szezonban profitfigyelmeztetések érkeznek.

A Bernstein elemzői szerint az árfolyamok akár 20 százalékkal is zuhanhatnak, ha a profitkilátások nagyobb mértékben romlanak.

A bizonytalanságot tovább növeli, hogy a Fed változtatott kommunikációján. A mostani kamatemelési ciklus elején még igyekezett előre felkészíteni a piacokat a várható szigorítások mértékére. A Fed – a világ többi jegybankjához hasonlóan – előszeretettel alkalmazza a „forward guidance” gyakorlatát, vagyis úgy alakítja kommunikációját, hogy a piaci előre beárazza a monetáris politika döntéseit, előre igazodnak a pénzügyi kondíciók a kamatdöntésekhez. A 2007–2008-as pénzügyi válságból való kilábaláskor a Fed például hosszú távra szóló iránymutatást adott: biztosította a piacokat arról, hogy évekig nem emel kamatot.

Az elmúlt időszak villámgyors inflációemelkedése azonban változtatásra kényszerítette a jegybankot, jelentősen lerövidítette iránymutatásai időhorizontját. „A jelenlegi környezetben nagyon nehéz irányt szabni 60, 90 napra” – mondta a Fed májusi ülését követően Jay Powell, a jegybank elnöke.

A piacok ilyen határozott vezetésével más központi bankok is felhagytak, az Európai Központi Bank legutóbb 50 bázisponttal emelt a beígért 25 helyett.

A bizonytalan helyzetben, a gázválság, az ukrán háború közepette a jegybank se nagyon tud mit mondani: minden lehetőséget elképzelhetőnek tart. Váratlanul cselekedett a kanadai jegybank is, amikor egyetlen hang figyelmeztetés nélkül 100 bázisponttal emelte irányadó kamatát.

A Fed szerdai kamatdöntése kapcsán is az igazán nagy kérdés az, hogy a rá következő sajtótájékoztatón Powell ad-e bármiféle iránymutatást a kamatpálya szeptemberi alakulására vonatkozóan.

(Bár meglepetések mindig előfordulhatnak, lehet, hogy mégis a 25 százalékos esélyű 100 bázispont emelést lépik meg.) Augusztusban elvben nem lesz kamatdöntő Fed-ülés.

Elemzői vélemények szerint az amerikai jegybanknak most sincs túl sok választása: valószínűleg nem ad határozott előrejelzést, nyitva hagyja a lehetőséget az 50 és a 75 bázispont előtt is, viszont várhatóan nem épít fel piaci várakozásokat a 100 bázispontra.

Sokan azzal vádolják a Fedet, hogy annyira lemaradt az inflációról, hogy már lehetetlen volt kommunikációs iránymutatásokkal felkészíteni a piacokat. Hasonló helyzet állhat elő akkor is, amikor az infláció tetőzése után kamatcsökkentési pályára áll . Különösen nehéz helyzet lesz, ha ezt egy recesszió közepette kell megtennie, bár Janet Yellen pénzügyminiszter továbbra is elkerülhetőnek tartja ezt.

Ha ez valóban sikerül, akkor viszont jöhet a „szokásos” 25 bázispontos kamatcsökkentésekből álló ciklus. Ehhez azonban most már nemcsak az kell, hogy a Fed lássa az infláció csökkenését, hanem az is, hogy a lakosság is elhiggye ezt.