A lakosság játszóterévé vált az orosz tőzsde – a hangulat barátságos, a kereskedés eseménytelen

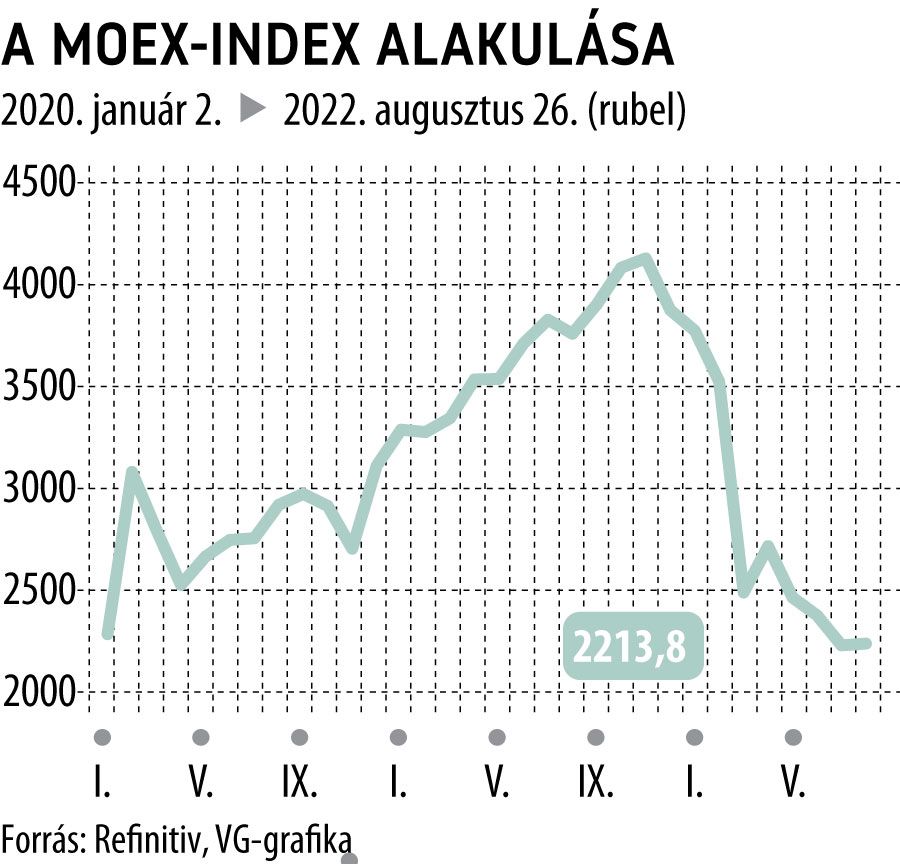

A moszkvai rubelalapú tőzsde vezető indexe, a MOEX 2058 pontos mélypontra zuhant a február 24-én Ukrajna ellen megindított orosz invázió hírére, igaz, az év elejétől tartó masszív eladási hullám betetőzése volt az agresszió, addig 46 százalékot veszített értékéből a MOEX-index, s

a 2020 második negyedévében indult hegymenet a szakadékban végezte.

A rali csúcspontját tavaly októberben, 4292 ponton érte el az index, s a decemberi Reuters-felmérés további emelkedést jelzett előre, 4350 pontos értékkel 2022-es év végére. Vlagyimir Putyin orosz elnök viszont a háború kirobbantásával átírta a forgatókönyvet, s az első hetekben a további árfolyamzuhanás és a tőke kimenekítésének megakadályozása érdekében hetekre bezárta a tőzsdét.

A március végi újranyitás hozott egy kérészéletű felpattanást, azóta viszont a 2200-2400 pontos sávban oldalazgat az index. A háború és a gazdasági szankciók által keltett bizonytalanságban hosszabb távra szóló előrejelzésekre nehezen kaphatók az elemzők.

Akik mégis vállalták a Reuters felkérését, azok szerint a MOEX-index az év végére 2500 pontig juthat, ez nagyjából 12,5 százalékos emelkedést feltételez a mai szintről. A hírügynökség augusztusi közvélemény-kutatásában a MOEX-index 2023. végi állására vonatkozó előrejelzések 2400 és 3700 között szóródnak.

A dolláralapú RTS index az idei év végére 1279 pontig juthat, ez mintegy 9 százalékos emelkedést takar. Abban nincs vita az elemzők között, hogy az orosz részvények olcsók és azok is maradnak egy ideig.

A háború fél éve alatt a kockázatkerülés került előtérbe a parketten, ugyanakkor néhány fundamentális tényező, mint például az első számú orosz exportcikk, a geopolitikai és ellátási feszültségek kapcsán rohamosan dráguló olaj és a mögött álló cégek támaszt adtak a piacnak, amelyről az elűzött külföldi befektetőkkel együtt a külső likviditás is távozott, átadva a terepet a részvénypiaccal barátkozó, de pertut még nem kötő lakossági befektetőknek.

Hozzájuk csatlakoznak a Kreml által „barátinak” nevezett államok befektetői, számukra – kötelező regisztrációjuk után – ismét megnyílt a részvény és a kötvénypiaci kereskedés lehetősége. A „barátok” körébe az Oroszország ellen szankciókat nem alkalmazó országokat sorolják. A nem rezidens „baráti” befektetők visszaengedése a moszkvai tőzsdére nehezen modellezhető kockázatot jelent, azok kiszámíthatatlan reakciói miatt.

Bár ők számban és tőkeerőben lényegesen kisebb tételt képviselnek, mint a „barátságtalan” nyugati befektetők, a február óta zárolt részvényeik eladásával kisebb ribilliót kelthetnek a parketten Jelena Kozshukova, a Veles Capital brókercég elemzője szerint.

Ám mivel a „barátok” részesedése a tőzsdehatóság adatai szerint nagyjából 1 százalékot képviselhet a moszkvai tőzsde teljes kapitalizációjából, földcsuszamlás aligha várható. Az majd akkor lesz, ha a tőkeérték 74 százaléka felett rendelkező lakossági befektetők körében kitörne valamiért a pánik.

Erik DePoy, a Gazprombank részvénystratégája is csekély esélyt ad egy újabb nagyobb eladási hullámnak, azzal érvel, hogy a világpiaci hangulat, mint

árfolyammozgató tényező az energia és nyersanyag szektorát leszámítva már nem érvényesül Moszkvában.

Nagy külső sokkok hiányában pedig alig érezhető a lefelé ható nyomás – érvelt DePoy.

Az elemzők már azt is felhajtóerőként értékelik, ha a nyugati szankciók megrekednének a jelenlegi szintjükön és beállna egy kvázi „egyensúlyi állapot”. Amennyiben a fegyverek szerepét a diplomácia veszi át, az megnyugvást adna a piacnak. Ez azonban nem augusztusban lesz.

E hónapban történik viszont az orosz vállalatok külföldi tőzsdéken forgalmazott, orosz letétkezelőnél tartott letéti jegyeinek (GDR) részvényekre való automatikus konvertálása azzal a szándékkal, hogy a nyugati szankciók közepette csökkentsék a külföldi befolyást ezen vállalatok körében.

Iskander Lutsko, az ITI Capital vezető befektetési stratégája szerint az így a parkettre zúduló részvények, a túlkínálat lenyomják majd az árfolyamokat, s vele a MOEX indexet (akár 10 százalékkal is).

Becslések szerint 18 milliárd dollár értékű átváltott részvény cserélhet majd gazdát.

A központi bank is ráérzett azonban a probléma súlyára, ezért az átváltott részvények napi forgalmát cégenként 5 százalékban limitálta, hogy megelőzze a hullámvölgyek kialakulását.