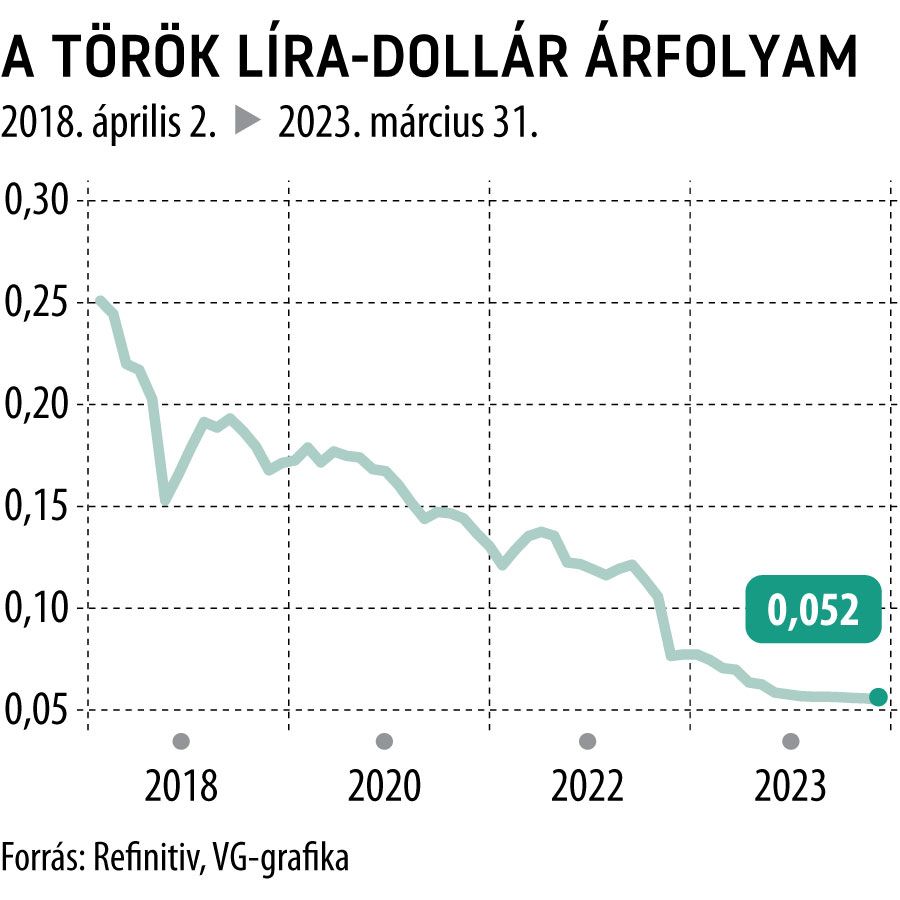

Elengedte a török líra kezét a kormány, és ebből még komoly baj lehet

Törökország azonnali hatállyal kivezeti a sajátos monetáris politikájuk egyik, közel másfél éve életben lévő pillérét, amely államilag garantálta a lakossági lírabetétek dollárral szembeni gyengülését meghaladó hozamát.

Ezt az eszközt még 2021-ben vezette be a török jegybank, célja a líraállomány dollárra való konverziójának minimalizálása volt az árfolyamkockázat kvázi kiiktatásával. A mostani döntés engedélyezi az ország bankjai számára a jelenleg 8,5 százalékos alapkamatot több mint három százalékkal meghaladó hozamok kínálását a lakosság felé, valamelyest szakítva a török monetáris politika alappilléreként eddig minden nehézség (például az 55 százalékos februári inflációs adat) ellenére fennálló, mesterségesen alacsony kamatszintek melletti kitartásával.

A hatósági eszköz felszámolásáról annak rohamosan csökkenő hatásfoka miatt dönthetett a kormányzat.

A januári adatok ugyanis már egyre növekvő líraeladási számokat mutattak, annak ellenére, hogy a hatóságok korábban a dollárból lírára váltott betétek esetén is megengedték a bankoknak a kamatszintekkel való egyéni gazdálkodást. Egy török szakértő szerint a döntés mögött a líra rohamos értékvesztése áll, amely a harmadik legrosszabbul teljesítő valutává tette azt az elmúlt hónapban, csak az orosz rubelt és az argentin pesót tudta lenyomni a török pénzeszköz.

A kormányzat a kamatsáv felső határának kivezetésével egy időben felszólította a kereskedelmi bankokat a lakossági betétállományok dinamikus növelésére. A lakossági líraállomány az elmúlt hónap során 1,7 milliárd dollárral csökkent.

A törökök lírakerülése mellett az ország pénze iránt a külföldi befektetők sem állnak sorba: a legnagyobb feltörekvő piaci fedezeti alapok egyenesen kerülik a török eszközöket, míg a kisbefektetői étvágy is alig észlelhető.

A külföldiek által tartott lírakötvények állománya a 2013-as 72 milliárd dollárról az idén márciusra 1,2 milliárdra esett.

A részvénypiaci érdeklődés is halovány: külföldi tulajdonban a török cégek papírjainak mindössze 29 százaléka van, ami a történelmi átlagot jelentő 61 százalékhoz képest totális paradigmaváltást jelez. A Törökországban jegyzett devizakötvények az egyetlen eszközcsoport, amely iránt nem esett össze az érdeklődés, csupán jelentősen csökkent: míg a fedezeti alapok több mint fele tartott ilyen instrumentumokat portfóliójában két éve, jelenleg mindösszesen harmaduknak van ilyen kitettsége. A török devizakötvények a hónapban csupán Marokkó mögött maradtak le a releváns rangsorban.

A líra jövőjével kapcsolatban roppantul borúlátók a szakértők, ugyanis a májusban esedékes választás önmagában teljes bizonytalanságot hoz a rendszerbe.

A líra kurzusán a Barclays elemzői a harmadik negyedévre 40 százalékos gyengülést várnak a dollár ellenében, a határidős jegyzések pedig már a választások után, annak kimenetelétől függetlenül, jelentős esésre számítanak.

A Carrhae Capital vezető elemzője szerint Törökország jövőjét tekintve semmi sem biztos, csak a líra közelgő és elkerülhetetlen leértékelődése. Ha a kormányzat megszünteti a valuta minden fajta támogatását, a természetes egyensúly beálltáig nagy távot kell még megtennie a lírának – lefelé.

Ajánlott videók