Kitörés előtt állhatnak az amerikai részvények

A piaci szereplők nagy része – csakúgy, mint az uralkodó narratíva – szkeptikus volt a részvényekkel kapcsolatban az elmúlt fél évben, így egész biztos őszinte mosoly nélkül nézte végig az indexek idei emelkedését. A Fed szigorítása elkerülhetetlenül recessziót hoz – hangzott a népszerű érv az alulsúlyozott részvénypozíció mellett.

Az alacsony részvénykitettség futása melletti érvek mára sem fogytak el: sokan emlegetik a teljesítmény – statisztikailag vitatható – koncentrációját, a romlást mutató makrogazdasági mutatókat, illetve a mániaszerű állapotok kialakulását a mesterséges intelligenciát csak szájukon kiejtő vállalatok körében

(az Nvidia például 175 százalékot ment az idén, a napi RSI-je egészen 85-ig szaladt). Mindez azt jelenti, hogy megmarad a félelem fala – wall of worry –, amin tovább tudnak felfelé mászni az indexek. A partvonalon pedig még mindig sok befektető nézi tétlenül a részvénypiacok emelkedését, hogy aztán a törülközőt bedobva ők is beszálljanak a raliba. Ez a szakasz szokta hozni az emelkedés kiszélesedését, a lemaradók felzárkózását és az emelkedés végét is előbb-utóbb.

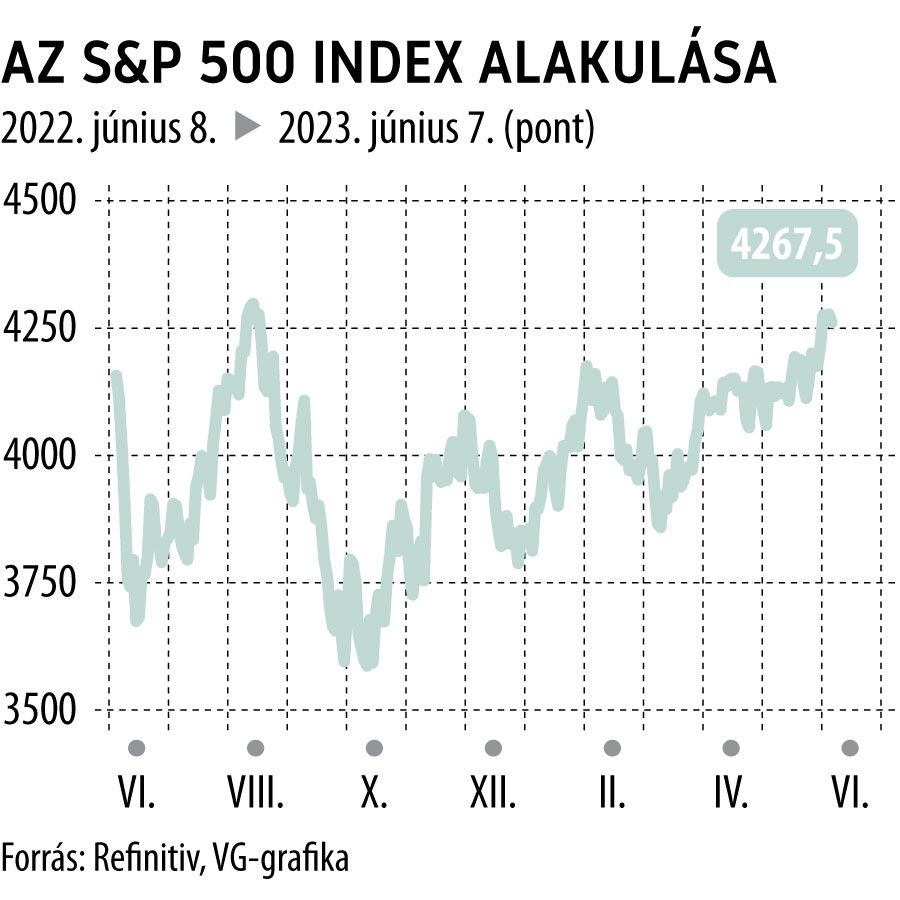

Persze az is elképzelhető, hogy marad a tavaly április óta tartó sávos kereskedés az S&P500-ban, nagyságrendileg 3800 és 4200 között, és elmarad a fent említett kitörési lehetőség. Marad a megosztottság, a tucatnyi sikersztori és a széles körű mocsár kettőssége. Távolabbról szemlélve az S&P500 még mindig a 200 napos mozgóátlag (ez jelenleg 3975-ön húzódik) körül próbálja eldönteni, hogy merre induljon tovább, eközben long és short oldalon akár többször is megtréfálja a piaci szereplőket.

Hogy lesz-e kitörés felfelé, vagy nem (vagy esetleg lefelé), azt az idő mutatja majd meg. Mindenesetre 2023 jó eséllyel az elszalasztott lehetőségek éve lesz az amerikai részvénypiacon.

A cikk a szerző magánvéleményét tükrözi, amely nem feltétlenül egyezik az OTP Bank hivatalos álláspontjával.