Pénteken minden szem az OTP-re szegeződik

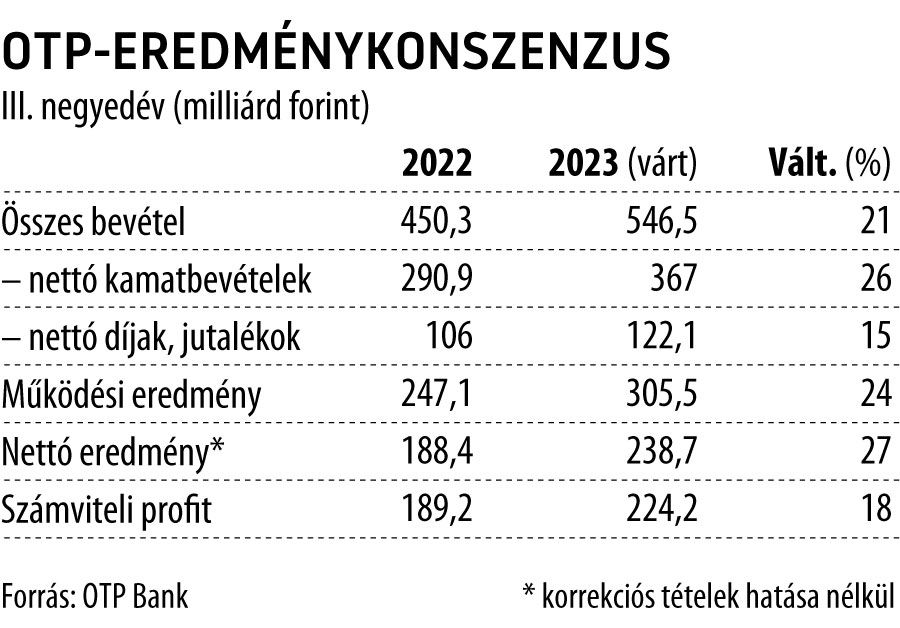

A fontosabb sorokon két számjegyű növekedést várnak az elemzők a harmadik negyedévre az OTP csoporttól – derül ki a bank által összeállított elemzői konszenzusból. A piaci várakozásokat szerda délután publikálta a hitelintézet, azok láttán a piac bele is vett az OTP-papírokba.

Fotó: Kallus György / Világgazdaság

A konszenzus alapján rekordprofitszámokat ugyan nem szállít a magyar hitelintézet péntekre virradóra, de a negyedéves adózott nyeresége megközelítheti a 240 milliárd forintot, 27 százalékkal felülmúlva a tavalyi bázist. Az egyszeri tételekkel korrigálva pedig 224 milliárd forintos számviteli nyereséget vár a piac.

Előzetesükben az Erste elemzői arra hívták fel a figyelmet, hogy a harmadik negyedévben már az üzbég Ipoteka Bank eredményét is konszolidálták , emellett pedig a magasabb kamatok javíthatták a nettó kamateredményt. Ezen a soron a konszenzus 367 milliárd forintra számít, a szektortárs Erste optimistább, 382 milliárdos nettó kamatbevételt vár. Javulhatott a kamatmarzs is, egyrészt az üzbég akvizícióval, másrészt pozitív volt a hatása a magyar alapkamat csökkentésének is (májustól őszig 500 bázisponttal) –

az OTP vezetői többször hangsúlyozták, hogy a rendkívül magas hazai kamatkörnyezet már káros a hazai bankok működésére.

A nettó díj- és jutalékbevétel szintén javulhatott a harmadik negyedévben – vélik az Erste elemzői –, emellett pedig az egyéb bevételekre se lehetett panasz: a hozamcsökkenés pozitívan hatott a babaváró hitelek és a támogatott hitelek átértékelésére.

Az inflációs környezet és az Ipoteka Bank kapcsán a működési költségek várhatóan tovább emelkedtek az előző negyedévhez képest is, éves szinten pedig 19 százalékkal nőhettek a bank kiadásai.

Kiemelhető néhány negatívum is. A negyedéves jegybanki adatok alapján a régióban inkább a hitelállományok csökkenése volt jellemző – olvasható a KBC Equitas előzetesében: negyedéves összehasonlításban Magyarországon, Romániában például csökkenhettek az állományok, Szlovéniában is a stagnálás volt a jellemző, míg Bulgáriában látható negyedéves alapon is növekedés, amely az OTP csoport kapcsán is jelentősebb hatás.

A bankcsoport a stabil portfólióminőségnek, illetve az akvizícióknak köszönhetően nagyon magas profittermelésre képes – fűzte hozzá Grébel Szabolcs, a KBC részvényelemzője, ugyanakkor az előző negyedév kiemelkedő profitját valószínűleg nem sikerül elérnie a bankcsoportnak.