Mol: 25 százalékos hozam a célkeresztben, átlépheti a 3500 forintot az árfolyam

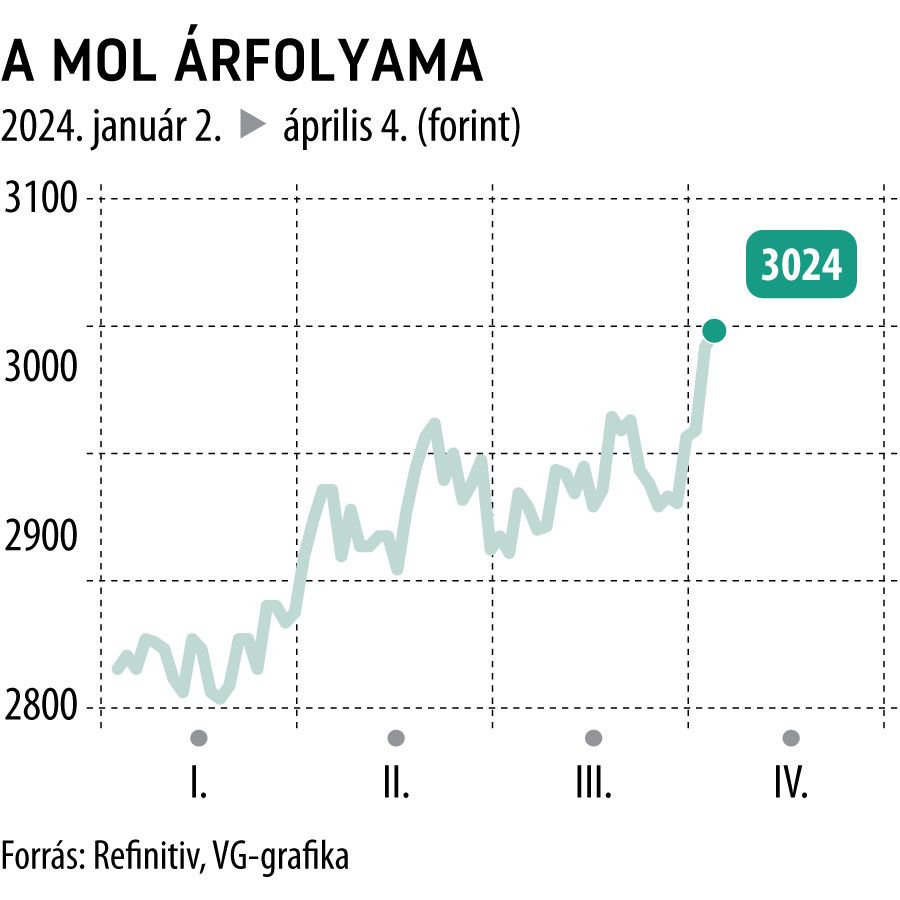

Kilenchavi csúcsra erősödtek a Mol részvényei csütörtökön, a kurzus hosszú idő után ismét 3000 forint fölé került. A magyar olajvállalat részvényei a jelenlegi árfolyamnál is sokkal többet érhetnek a cseh Patria Finance friss vállalatelemzése szerint. A K&H Értékpapír anyavállalata 3540 forintos célárat határozott meg a Mol papírjaira, ennek alapján 17,5 százalékos ralira van kilátás a következő 12 hónap során.

A várható, részvényenként 250 forintos idei osztalékkal számolva több mint 25 százalékos hozamkilátásokat lát a befektetési szolgáltató, és a tetemes felértékelődési lehetőség miatt vételre ajánlják a blue chip részvényt.

A brókerház értékelése szerint az iparági külső környezet továbbra is támogató, és a vállalat osztalékjavaslata, valamint a részvényesi juttatások továbbra is vonzóvá tehetik a részvényt. Az energiaárak idei ismételt növekedése pedig egyelőre szintén pozitívumot jelenthet.

Ezzel együtt a 2022-es rekord EBITDA-szintek valószínűleg kevésbé elérhetők, de a jelenlegi környezet még mindig bőséges lehet a magas cash flow fenntartásához. A magasabb tőkeberuházási kiadások miatt a következő években az energiaárak, az olajárak és a gázárak normalizálódásával együtt némileg alacsonyabb vállalati szabad cash flow-termelés jöhet.

A versenytársak sokkal drágábbak, mint a Mol

A Patria Finance szerint a relatív értékeltség alapján inkább alulértékelt a papír. A szektortársak átlagos előretekintő EV/EBITDA rátája négy körüli (vagyis a vállalat értéke az egész évre várt szűrt eredmény négyszerese), míg a Molnál ez a mutató három. Hasonló értékeltségbeli különbség látható P/E-alapon is (ez azt mutatja, hogy a várt egy részvényre jutó eredmény hányszorosa az árfolyam), mivel a szektor átlaga Európában 7,6, míg a Mol csupán 4,6-es szorzószámon forog.

A jókora diszkontot részben a kockázatokkal magyarázzák: a régiós ellátásbiztonság, a geopolitikai helyzet és az uniós szabályozás mind hatással lehetnek a Mol működésére, ahogyan a régiós országok változó szabályozási környezete is kockázatot jelent, csakúgy, mint a különadók, az orosz olajról történő leválás és a környezetvédelmi és fenntarthatósági szabályok.