Sokkok és squeezek a világ ezüstpiacán

2025-ben 147%-os emelkedést láthattunk az ezüst piaci árában, amit az idei évben 30% körüli emelkedéssel tetézett az eszköz. A fehér fém árfolyamának történetében ez volt a második legnagyobb emelkedést hozó év, az 1979-es után (az utóbbi kiváltó oka piaci manipuláció volt). Az ezüst különös helyzete és fundamentumainak változása miatt érdemesnek tartom alaposabban megvizsgálni a közelmúlt vele kapcsolatos eseményeit.

Az ezüst helyzete jóval összetettebb, mint azt gondolnánk, mivel a fém kettős szerepet tölt be befektetéseink körében:

- egyrészt egy nemesfém („safe-heaven” asset),

- másrészt pedig egy igen fontos ipari alapanyag (az ezüst a legjobb elektromos vezető az összes fém közül).

Az elmúlt évben az említett kettős szerep mindkét eleme erősítette a fém iránti keresletet.

A fundamentumok

Az aranyhoz hasonlóan, bár kisebb mértékben, de az ezüst is általában felértékelődik a gazdasági bizonytalanság, illetve a pénzügyi rendszerbe vetett bizalom megingásával.

Ez annyit jelent, hogy az inflációtól és a fiat-valuta leértékelődésétől való félelem miatt a befektetők kézzel fogható menedéket keresnek a nemesfémekben.

Emiatt a 2025-ös évben divatosnak mondható dollar-debasement tradek egy kedvelt portfólióeleme lehetett az ezüst, ami a keresleti nyomást erősítette.

További árfelhajtó potenciált láthatunk az arany-ezüst árfolyamában, amelynek hányadosa 15 éves mélyponton van és a befektetők kedvelt indikátora. A „normális” arany-ezüst arány eléréséhez ezüstár-emelkedésre vagy aranyárcsökkenésre lenne szükség.

Ipari kereslet: EV-k, napelemek, csipek

Az ezüst ipari felhasználása szintén a fém iránti keresletet erősítette 2025-ben. Ennek fő okai az alábbiak:

- az elektromos autók térnyerése (egy EV legyártásához nagyjából 25–50 gramm ezüstre van szükség, amíg egy belső égésű járgányhoz mindössze 15–25 grammra),

- a napelemek elterjedése (az ipari ezüstfelhasználás 15%-áért felel a napelempiac, tíz éve ez mindössze 5% volt).

Ezeken felül további keresletet támaszt a fém iránt:

- a mikrocsipek gyártása,

- adatközpontok építése,

- és nagyjából minden egyéb elektronikákhoz kapcsolódó ipari tevékenység.

Ezek után nem meglepő, hogy Kína egymaga a világ ipari ezüstjének 50–60%-át használja fel.

Rugalmatlan kínálat, tartós deficit

A kereslet megemelkedésével az elmúlt években nem tudott lépést tartani a fém előállítása. A fizikai ezüstkínálat 70–80%-a főként más ércek (cink, réz, ólom, arany) bányászatának melléktermékei. Ez a kínálat az ezüst aktuális piaci árfolyamától függetlennek mondható, hiszen például egy rézbánya nem fogja a kapacitását bővíteni (ami eleve éveket vesz igénybe) amiatt, mert tevékenységének egyik mellékterméke megdrágult.

Mindezek mellett Kína – aki a világ ezüstfinomításának 60–70%-áért felelős – 2026. január 1-jétől exportkorlátozásokat vezetett be a fémre. További kínálat még az ezüst újrahasznosítása különböző elektronikai eszközökből, de rövid időn belül ezt a kapacitást sem lehet bővíteni.

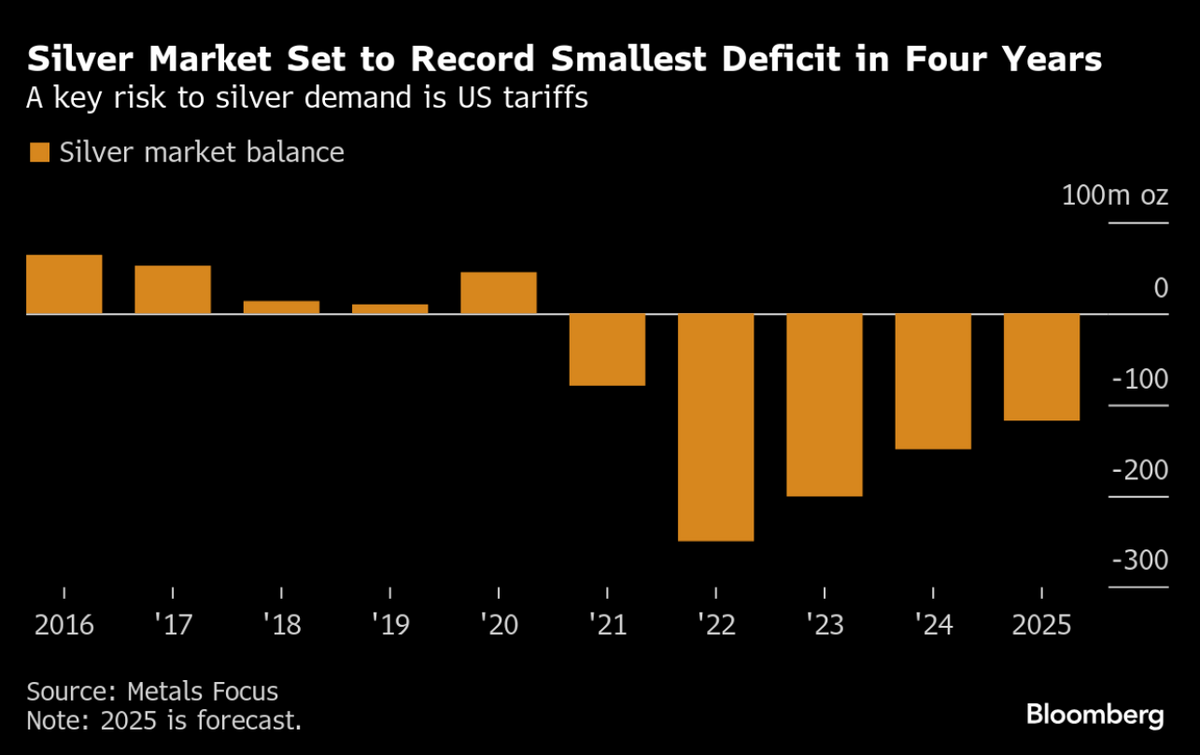

Ezeknek a keresleti sokkoknak és a rugalmatlan kínálatnak köszönhetően évek óta deficitben van a világ ezüstpiaca.

Becslések szerint 2025-ben: 1148 millió uncia ezüstöt használtunk fel, és mindössze 1030 millió unciát állítottunk elő, szóval a tavalyi éves kereslet több mint 10%-át a raktárakból, páncélszekrényekből kellett „előbányászni”.

A fehér fémmel való kereskedés

A szóban forgó fémünkkel való piaci kereskedés Amerikában és Európában különbözik más tőkepiaci eszközöktől oly módon, hogy a tranzakciók nagy része mögött nincsen tényleges nemesfémmozgás, azaz fizikai ezüst.

A piaci szereplők az amerikai COMEX vagy a londoni LMBA árutőzsdén túlnyomó részben:

- futures,

- CFD,

- opciók

- és egyéb származtatott eszközök

keretében kereskednek az ezüsttel.

Ezeket a pozíciókat legtöbbször lejárat előtt megújítják, időben meghosszabbítják vagy pénzben lerendezik (cash-settle) a pozíció veszteségét/nyereségét, így bár az ezüst árfolyamához kitettséget szereznek, fizikai ezüstöt nem kapnak készhez. Ezzel szemben a sanghaji SGE árupiacon majdnem kizárólag a fizikai ezüstöt kereskedik rövid leszállítási határidővel.

Papír kontra fizikai: szétszakadó piacok

Az elmúlt egy hónapban, december közepe óta a nyugati és kínai piacok ezüstárfolyama között soha nem látott mértékű különbség keletkezett.

Amíg (január 15-én) Kínában 100 dollár/uncia felett is láthattuk az árfolyamot, addig nyugati piacokon 90 dollár/uncia körüli áron kereskedték a papíralapú ezüstöt.

A két eszköz közötti arbitrázs lehetősége ezt az árkülönbséget elméletben nem tenné lehetővé, hiszen a COMEX és LBMA piacokon is kérhetünk fizikai ezüst leszállítást, igaz, ennek leszállításához több hétre van szükség. Ez a nagy különbség egyértelmű jele annak, hogy óriási hiány van a kínai piacon a fizikai ezüst iránt. A keleti gyáraknak és lakossági befektetőknek nem értékpapír-alapú kitettség kell az ezüst árfolyamához, hanem a fizikai kézzel fogható fém. A keresleti nyomás (supply squeez) és a fizikai fém felértékelődése a papíralapú ezüst kitettséggel szemben eddig soha nem látott árfolyamgrafikonokat hozott nekünk.

A mostani különbség nem tartható hosszú távon, vagy a keleti kereslet csökkenésére, vagy a nyugati kínálat növekedésére számíthatunk. Ha a papír és fizikai piacok így elválnak egymástól, akkor véleményem szerint hosszú távon a fizikai kereslet-kínálat törvényei győzedelmeskednek majd.

Tartsuk tehát szemünket a kínai fizikai ezüst árán, és ne felejtsük el a régi mondást: „if you don’t hold it, you don’t own it”.