Proaktívan az árstabilitásért és a fenntartható felzárkózásért

A koronavírus-járvány okozta gazdasági válság kezelésének sikeréhez nagymértékben hozzájárult, hogy az elmúlt évtized monetáris politikája nyomán a koronavírus-válság stabil fundamentumok mellett érte a magyar gazdaságot. Emellett nagy jelentősége volt annak, hogy a Magyar Nemzeti Bank az elsők között hozta meg nagy volumenű intézkedéseit 2020 tavaszán. Ezek elsődleges célja az volt, hogy a gazdaság minden szektora számára elérhető legyen a szükséges mértékű likviditás. A hazai válságkezelés nemzetközi összevetésben is sikeresnek bizonyult, ami lehetővé tette a gazdaság európai átlagnál korábbi újranyitását. A magyar gazdaság többek között az elmúlt évtized monetáris politikai fordulatának szerves hozzájárulásával válságállónak bizonyult, a pénzügyi stabilitás fennmaradt, miközben az inflációs folyamatokat jelenleg az újranyitáshoz köthető globális mintázatok határozzák meg.

A júniusi infláció 5,3 százalék volt, ami nem volt váratlan a magyar jegybank számára. Az MNB már tavaly decemberben felhívta a figyelmet az infláció idei év második negyedévében várható kiugrására. A havi kamatközleményekben a Monetáris Tanács jelezte, hogy a második negyedévben 5 százalék közelében alakulhat az áremelkedési ütem, miközben a felfelé mutató inflációs kockázatok jelenlétére is rendszeresen felhívta a figyelmet. Az 5 százalék feletti inflációs adat után júliusra 4,6-re mérséklődött az árnövekedés üteme.

Az elmúlt hónapok emelkedő inflációja jelentős részben a globális folyamatokat tükrözi: a reflációs aggodalmakat, a gazdaságok újranyitását, a világpiaci olajárak és a globális szállítási költségek növekedését, illetve a globális ellátási lánc töredezettségét. A Brent olaj aktuális, hordónként 65 dollár feletti világpiaci ára érdemben meghaladja a 2020. április–májusi átlagos szintet (27,5 dollár). Több más nyersanyag ára is 40–50 százalékkal emelkedett egy év alatt. A Kínából Európába irányuló szállítmányok költsége az elmúlt egy év során több mint hatszorosára nőtt. Ezek a tényezők jelenleg a fejlett országokban is érvényesülnek. Idén az euróövezetben és az Egyesült Államokban is jelentősen emelkedett az infláció, pedig a fejlett gazdaságokban kevésbé jellemzők ilyen mértékű elmozdulások rövid távon. Az eurózónában a júliusi 2,2 százalékos infláció 2018 októbere óta a legmagasabb érték volt, de az övezeten belül a legnagyobb kereskedelmi partnerünknél, Németországban például 3,8 százalékkal nőttek a fogyasztói árak. Az USA-ban 5,4 százalékos volt júliusban az áremelkedés üteme, és az energia és élelmiszer nélkül számított mutató is 4,3-en állt. Magyarország – akárcsak a KKE-régió többi országa – kis, nyitott gazdaságként nem maradhat független ezektől a hatásoktól (1. ábra).

- ábra: Infláció a KKE-régióban és a fejlett gazdaságokban

A hazai oltási folyamat gyorsabb üteme, valamint a kormány és az MNB válságkezelése nyomán kialakult válságállóság nemzetközi viszonylatban a magyar gazdaság korábbi újranyitását és gyorsabb helyreállását eredményezte. A koronavírus-járvány utáni újraindulás ára az árak megugrása, ugyanis a helyreállítást követően a kereslet jellemzően gyorsabban áll helyre, mint a kínálat. A nemzetközi színtéren az látszik, hogy minél gyorsabban volt képes egy ország a gazdaság újraindítására, annál hamarabb jelentek meg ezek a hatások. A magas inflációs környezet tehát alapvetően globális jelenség, emellett hazánkban számottevő a korábbi újranyitás szerepe is. Mindezek mellett azonban nem elhanyagolható az EU-harmonizációból fakadó jövedékiadó-emelkedés, illetve a bázishatások jelentősége sem.

Ezek a tényezők együttesen vezettek el oda, hogy a Monetáris Tanács – a gazdasági környezet és a kockázatok mélyreható és folyamatos elemzésével – proaktív módon reagálva a kockázatokra 2021 júniusában a monetáris kondíciók szigorításának útjára lépett, elsőként a régióban. Az alapkamat 30 bázispontos emelése egy többlépcsős, alaposan megtervezett, adatvezérelt folyamat első mérföldköve volt, amit júliusban és augusztusban a kamatemelési ciklus folytatásaként újabb 30 bázispontos kamatemelések követtek. A jegybank – további intézkedésként – megkezdte a hosszabb lejáratokon ható válságeszközeinek fokozatos kivezetését is. A régióban más jegybankok is fordulnak: júniusban, az MNB első kamatlépését követő napon a cseh jegybank is szigorításba kezdett, miközben a lengyel és a román jegybank döntéshozói elkezdték mérlegelni a monetáris szigorítás lehetőségét.

Nem szabad megfeledkezni a jelenlegi infláció komplex természetéről. Emellett arról sem, hogy a jegybank árstabilitást célzó politikájában mindig középtávra tekint előre. Róna Péter érvelésében a júniusi tényadatokra (hibásan) 5,5 százalékos inflációként hivatkozik, és ezt veszi alapul az általa javasolt monetáris politikai intézkedések bemutatásakor. Erre alapozva ítéli kevésnek az MNB eddigi szigorítását, illetve a jelenlegi szintnél sokkal magasabb inflációs rátákat vetít előre az év végére. Az MNB Róna által is méltatott szakmai stábja ezzel szemben arra számít, hogy az idei év második felében még a toleranciasáv felett tartózkodó infláció a jegybank proaktív monetáris szigorítási stratégiájának következtében 2022 közepén a 3 százalékos jegybanki cél körüli szintre csökken és ott stabilizálódik.

Róna Péter a jelenlegi magas, ám cseppet sem váratlan inflációs folyamatokat a jegybank felelősségi körébe sorolja. Leegyszerűsített értékelése szerint az MNB bőkezű programjai jelentős mértékben járultak hozzá a véleménye szerint túlzott hitelezéshez, így alapozva meg a kialakult inflációs helyzetet. Az árstabilitás elsődlegességét folyamatosan szem előtt tartó és annak messzemenőkig megfelelő jegybanki intézkedések ugyanakkor cáfolják ezt a kijelentést. A magyar jegybank 2017 óta nemzetközileg szinte példátlan teljesítményt mutatott fel az inflációs célkövető stratégia terén. 2017 januárja és 2021 júliusa közötti 55 hónapból 47-szer, azaz az esetek közel 90 százalékában az infláció a jegybank által kijelölt toleranciasávon belül alakult. A monetáris politika sikerességéről kevés tényező árulkodóbb, mint az árdinamika tartós és hatékony kontrollja.

Az MNB az elmúlt évek során az árstabilitás elsődlegességét szem előtt tartva támogatta a reálgazdasági felzárkózást, miközben kiemelt hangsúlyt fektetett az egyensúly és növekedés koncepciójának támogatására. A koronavírus-járványt megelőző években folytatott hitelösztönző és vállalati finanszírozást segítő programjai, mint a Növekedési Hitelprogram és a Növekedési Kötvényprogram a vállalati szektornak nyújtott kedvező finanszírozással támogatták a beruházási aktivitás növelését és ezzel a magyar gazdaság potenciális kibocsátásának bővülését. A GDP-arányos beruházási ráta 2017 óta 20 százalék felett alakul és évről évre emelkedik: 2020-ban 27,3 százalék volt a vállalati szektor számottevő hozzájárulásával. Mindennek eredményeként a magyar gazdaság sérülékenységének csökkenése mellett tartósan magas növekedési pálya teljesült az elmúlt években, évről évre számottevő növekedési többletet felmutatva az eurózónával szemben. A gazdaság túlfűtése és a túlkereslet ösztönzése helyett az MNB tehát a magas nyomású gazdaság koncepcióját támogatta, ezzel elősegítve a potenciális kibocsátás emelkedését. Az elmúlt évek konjunktúraadatait vizsgálva jól látható, hogy a stratégia sikeresnek bizonyult: míg a 2008–2009-es válság komoly károkat okozott a potenciális növekedésben, a 2010-es évek gazdaságpolitikájának – és egyben az MNB jelentős szerepvállalásának – eredményeként 0 százalék körüli szintről napjainkra 3-3,5 százalék közelébe emelkedett a potenciális növekedési ütem.

Mindez azonban nem sikerülhetett volna a jegybank másodlagos mandátuma, a pénzügyi stabilitás megteremtéséért az elmúlt évtized során hozott átfogó intézkedések nélkül. Ezek tették lehetővé, hogy a hitelezés ösztönzése az elmúlt évtizedben és a koronavírus-válság alatt kiegyensúlyozottan ment végbe, elősegítve a gyors és fenntartható kilábalást. Cáfolnunk kell Róna Péter azon kijelentéseit is, ahol túlhitelezésről, hitelbedőlésről, illetve a kamatemelés lakosságra gyakorolt kedvezőtlen hatásairól beszél, hiszen az elmúlt évtized során az MNB pénzügyi stabilitást biztosító intézkedéseivel számottevően csökkentette mindennek kockázatát.

Egy recesszióból való kilábalás során nagyon fontos, hogy a reálgazdaság élénkülését a banki hitelezés támogassa. Historikus tapasztalatok szerint hitelezés hiányában a gazdaság kilábalása lassabban mehet végbe, nagyobb eséllyel alakulnak ki ismét recessziós tendenciák, és a gazdaság szerkezete is tartós károkat szenvedhet. A hitelfeltételek szigorítása és a hitelezés visszafogása a forráshiányon keresztül pedig elmélyíti a recessziót. Ezt a saját bőrünkön is megtapasztalhattuk a 2008-as válságot követően.

A Magyar Nemzeti Bank 2015 óta az adósságfékszabályok révén garantálja, hogy a magyar bankszektorban a hitelezés prudens módon menjen végbe. A lakossági hitelállomány több mint 80 százaléka már ezen adósságfékszabályok mentén lett kibocsátva. Részben ennek eredménye, hogy a hitellel rendelkező háztartások 75 százaléka a rendelkezésükre álló jövedelem legfeljebb 20 százalékát fordítja hiteltörlesztésre, ami nem tekinthető jelentős kifeszítettségnek és jóval alacsonyabb, mint a devizahitelezés időszakában.

A kiszámítható törlesztőrészlet ma már elsődleges szempont a lakosság számára egy hosszú távú hitelfelvételnél. Ami az új kibocsátást illeti, a lakáshitel-szerződések 70 százalékát legalább 10 évre vagy a futamidő végéig fix kamatozás mellett kötik az ügyfelek. A változó kamatozású hitelek aránya így a teljes állományon belül 40 százalék alá csökkent. A kamatok növekedésével járó törlesztőrészlet-emelkedés tehát a lakosság egyre kisebb hányadát érintheti, és őket is egyre kisebb mértékben.

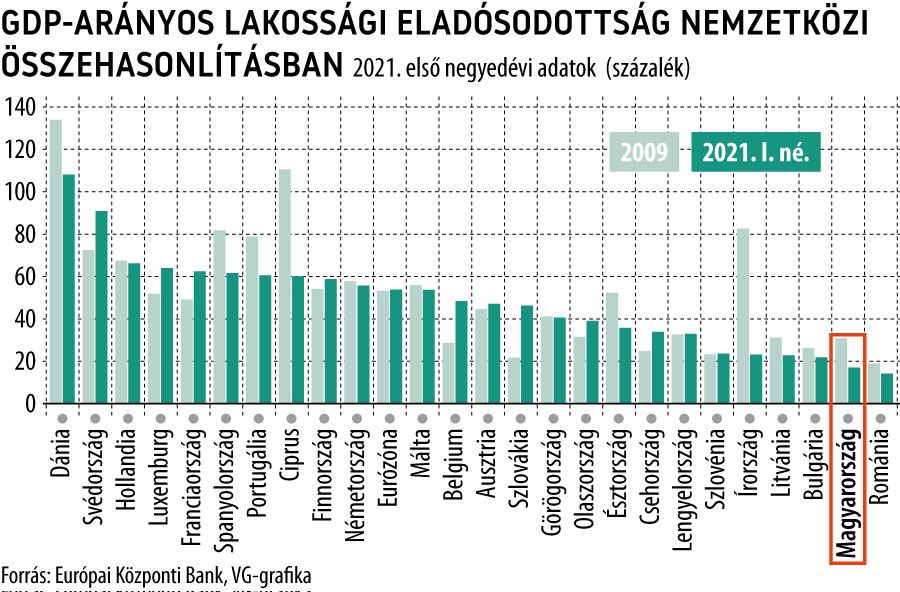

Ezen intézkedéseknek is köszönhető, hogy miközben Magyarországon a lakossági hitelállomány két számjegyű éves növekedési üteme 2019 óta az Európai Unió legmagasabb hiteldinamikáját jelenti, a háztartások átlagos eladósodottsága továbbra is kifejezetten alacsony. A lakosság banki hitelállománya a bruttó hazai termék arányában 17 százalék volt 2021 első negyedévében, szemben az eurózóna 54 százalékos rátájával, és szemben a hazai, 2009-es, a devizahitelezést és az árfolyam gyengülését követő 31 százalékos értékkel (2. ábra). Az élénk hitelezés ellenére a hitellel rendelkező háztartások aránya az elmúlt években nem nőtt érdemben, így összességében limitáltak a kockázatok, és van még tér a hitelpenetráció bővülésére. Hasonló folyamatok figyelhetők meg a vállalati hitelállomány GDP-arányos szintjében is, ahol a válság alatti 30 százalék 2021-re 19 százalékra süllyedt.

2. ábra: GDP-arányos lakossági eladósodottság nemzetközi összehasonlításban

Róna Péter álláspontja szerint a hazai gazdaságpolitika fegyelmezésére van szükség, amit az euró bevezetése biztosíthat. Ez a kijelentés azért is meglepő, mert az elmúlt évek során az euróbevezetéssel kapcsolatban számos alkalommal megalapozott érvelés mentén értékelte az euróövezet strukturális problémáit, valamint az euróbevezetés kérdését (pl. Róna Péter: Ha kimaradunk, lemaradunk? Az euró mint látszatgyógyír – Magyar Nemzet, 2017. október 31.). A jelen interjúban azonban hátrahagyta korábbi gondolatmenetét, egyetlen érvnek alávetve szólalt fel az euróbevezetés mellett: „Az euró nem bevezetése felelőtlen magyar gazdaságpolitikához vezetett. (…) Továbbra is jobban szeretném, ha nem kellene bevezetnünk az eurót. De más fegyelmező eszköz nem áll a rendelkezésünkre.” Az euró fegyelmező eszközként való alkalmazásának ötlete sajnálatos módon szembemegy Róna Péter korábbi átgondolt mérlegelésével.

Az elmúlt évtizedben a magyar gazdaság dinamikus felzárkózását tapasztalhattuk. A Róna által felelőtlenként jellemzett hazai gazdaságpolitika eredményeként a hazai foglalkoztatottsági ráta 2019-re a sereghajtók közül a régió élmezőnyébe és az uniós átlag fölé került. A gazdaság növekedése több mint 2 százalékponttal meghaladta az EU átlagát, miközben az egyensúlyi mutatóink is javultak. Hazánk gazdasági fejlettsége az évtized során az Európai Unió átlagának 66 százalékáról 73 százalék fölé emelkedett.

A Magyar Nemzeti Bank elkötelezett az euró sikeres és biztonságos magyarországi bevezetése mellett. Ennek megfelelően a bevezetés körültekintő, alapos felkészülést igényel, és semmiképpen sem célravezetők az ad hoc, érzelmi alapú megoldások. Az euróbevezetés kérdésében a tapasztalatok vegyesek. Nem látszik egyértelműen biztosítottnak, hogy az euróövezethez való csatlakozás a gazdasági felzárkózás kulcsa lenne a feltörekvő régió számára. Olyan módon kell tehát a jövőben bevezetnünk Magyarországon az eurót, hogy az a magyar gazdaság számára biztosítsa a sikeres felzárkózási pálya lehetőségét.

Róna Péter korábbi álláspontjával összhangban a Magyar Nemzeti Bank számos alkalommal kifejezte, hogy az euró bevezetése csak megfelelő fejlettség mellett reális opció Magyarország számára, különös tekintettel a reálgazdasági felzárkózásra, a pénzügyi ciklusok harmonizáltságára és a gazdaságpolitikai mozgástérre. A jegybank ezzel kapcsolatos álláspontját és a szükséges fejlettségi szint elérését elősegítő kritériumrendszert a 2020-ban megjelent Fenntartható felzárkózás euróval című kötetében ismertette. Az euróérettség eléréséhez még erőfeszítéseket kell tennünk, különösen a versenyképesség Róna által is korábban rendszeresen szorgalmazott erősítése terén. Az ezzel kapcsolatos javaslatokat az MNB korábban 330 pontban foglalta össze.

Ahhoz, hogy Magyarország számára az euróövezethez való csatlakozás összességében kedvező kimenetű és eredményes legyen, a magyar gazdaság képességeinek és lehetőségeinek feltérképezése mellett folyamatosan tenni kell a fenntartható felzárkózás érdekében.

Ezzel szemben az euró fegyelmező eszközként történő spontán bevezetése jelentősen csökkentené annak a valószínűségét, hogy hazánkat a jövő gazdaságpolitikusai és gazdaságtörténészei a jó példák között tartsák számon az euróövezet tagállamai között.

A két álláspont közül mi a „korábbi” Róna Péternek adunk igazat.

A szerzők a Magyar Nemzeti Bank munkatársai.