A gazdagabbak sokkal szívesebben vesznek fel lakáshitelt

Tavaly mintegy 75 ezer lakáshitel-szerződést kötöttek a bankok, összesen 1354 milliárd forint értékben, ami azt jelenti, hogy az ügyletek száma 41,16 százalékkal, a felvett összeg pedig 127,2 százalékkal nőtt az előző évihez képest.

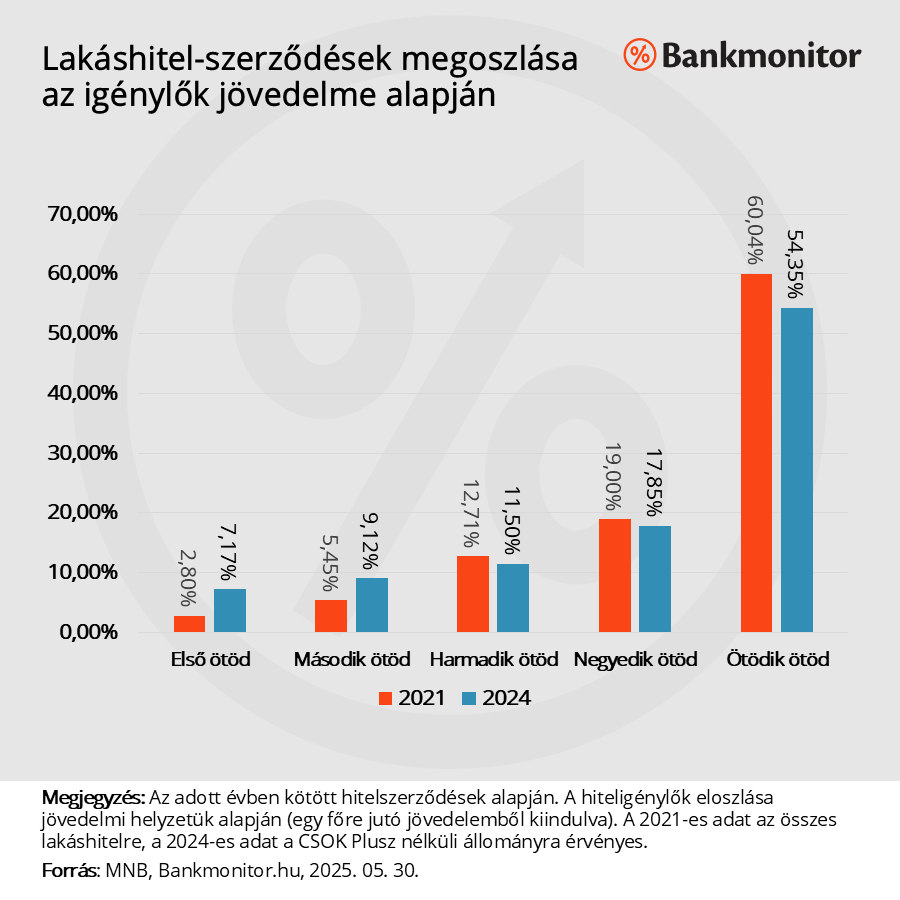

A lakáshitelezés jelentős bővülése mellett azonban a Bankmonitor más érdekes fejleményekre is rábukkant a statisztikákat böngészve . Némileg meglepő módon ugyanis a hitelszerződések többségét a legmagasabb jövedelműek kötik. Azon lakáshitelek, melyek a CSOK Plusz nélkül születtek, az alábbi módon oszlanak meg a hitelfelvevők jövedelmi helyzete szerint:

- A legszegényebb jövedelmi ötödhöz kapcsolódik a 2024-ben kötött lakáshitelek 7,2 százaléka,

- a második jövedelmi ötödhöz a 2024-ben kötött lakáshitelek 9,1 százaléka,

- a harmadik jövedelmi ötödhöz a 2024-ben kötött lakáshitelek 11,5 százaléka,

- a negyedik ötödhöz a 2024-ben kötött lakáshitelek 17,9 százaléka,

- a legfelső jövedelmi ötödhöz pedig a 2024-ben kötött lakáshitelek 54,4 százaléka.

Tehát a társadalom leggazdagabb 20 százaléka több piaci kamatozású lakáshitelszerződést kötött, mint az összes többi együttvéve. Ha pedig a felső két ötödöt nézzük, akkor a szerződések 72,2 százaléka, az összes majdnem háromnegyede rájuk esik.

Az talán várható, hogy a felvett összeg alapján a leginkább jómódúak dominálják a lakáshitelezést, de ezek a számok arról tanúskodnak, hogy a lakáshitelek darabszáma alapján is ők viszik a prímet, noha azt gondolnánk, hogy a magasabb jövedelműek könnyebben tudnak akár hitel nélkül is lakást vásárolni.

Ebből tehát arra következtethetünk, hogy a nehezebb helyzetben lévő, szegényebb rétegek még nem tudják lakáshitelből sem megfinanszírozni lakáscéljukat, kiszorulnak az ingatlanpiacról. Ez a réteg ráadásul nem is mondható különösebben szűknek.

Az elemzés ugyanakkor arra is rámutat, hogy a trend nem új keletű, már az évtized elején is hasonló volt a helyzet, sőt a három évvel ezelőttihez képest a különbség még némiképp csökken is a jövedelmi ötödök között.

A CSOK Plusz esetében valamivel jobb a helyzet

Az adatok szerint tavaly a támogatott hitelek aránya a lakáshiteleken belül 25,43 százalékot tett ki, melyek döntő többsége CSOK Plusz. Érdemes tehát azt is vizsgálni, hogy ehhez a kedvezményes hitelhez mennyire könnyen tudtak hozzáférni a nehezebb helyzetben lévő, kisebb jövedelemmel rendelkezők.

Bár ebben az esetben a többi lakáshitelhez képest kedvezőbb a helyzet, még mindig érdemben jobb helyzetben vannak a magasabb jövedelemmel rendelkezők:

- a legszegényebb ötöd a szerződések 6,71 százalékát kötötte meg

- a második ötödre jut 12,59 százalék,

- a harmadikra 16,27 százalék,

- a negyedik ötödre 22,53 százalék,

- a leggazdagabbakra pedig 41,90 százalék.

A Babaváró nem kimondottan lakáshitel, de ott látni a legkisebb különbségeket jövedelmi szempontból

Ugyanakkor a szabad felhasználású Babaváró hitelt is érdemes figyelembe venni, hiszen azt is sokan használják lakáscélra. Ezen termék esetében már sokkal magasabb az alacsonyabb jövedelműek aránya. A leggazdagabb ötöd után a legszegényebb ötödből került ki a második legtöbb igénylő:

- a legszegényebb ötöd a szerződések 22,74 százalékát kötötte meg,

- a második ötödre jut 19,79 százalék,

- a harmadikra 16,03 százalék,

- a negyedik ötödre 16,66 százalék,

- a leggazdagabbakra pedig 24,48 százalék.

A lakásvásárlók számára a kamatmentesség mellett az is fontos szempont lehet, hogy a Babaváró hitelt részben akár önerőként is fel lehet használni egy lakáshitel mellé. (Fő szabály szerint a Babaváró összegének 75%-a lehet egy lakáshitel mellett önerő. Ha a Babaváró felvételét követő 90 nap után venne fel valaki lakáshitelt, akkor akár teljes egészében önerő lehet a kérdéses támogatás.)

Tehát ez lehet az a támogatás, ami érdemben segítheti az alacsonyabb jövedelmű fiatalok lakáshoz jutását. Sajnos azonban míg 2022-ben még 46 400 Babaváró-szerződést kötöttek, addig 2024-re ez a szám 23 700-ra csökkent.