Továbbra is érdemes az MNB fogyasztóbarát minősítését keresni lakáshitel felvételekor

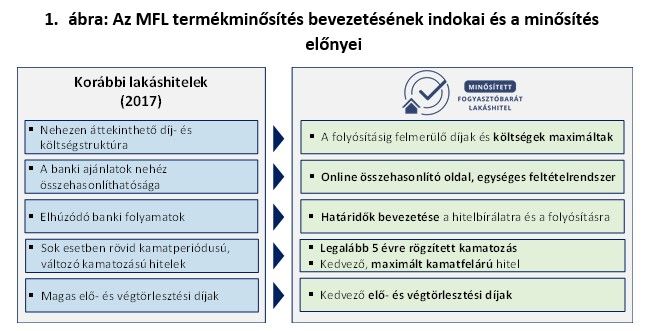

Az MNB 2017 júniusában vezette be az MFL-minősítési keretrendszert. A program célja a lakáshitelek átláthatóságának és összehasonlíthatóságának erősítése, a piaci verseny élénkítése, a hosszabb távra kamatfixált termékek elterjedésének elősegítése és a nemzetközileg is magas lakáshitelkamat-felárak mérséklése volt.

A fogyasztóbarát minősítésre vonatkozó, MNB által kezelt védjegyet megszerző lakáshitelek áttekinthető feltételrendszerű, egyszerű és gyors ügyintézés mellett felvehető, kiszámítható törlesztőrészlettel bíró termékek. A koncepció alapvető elemei: a piaci ajánlatok egyszerű összehasonlíthatóságának biztosítása az egységes termékstruktúra útján, a törlesztőrészletek hosszú távú kiszámíthatósága a fix kamatozás miatt, a magasan árazott termékek kiszorítása a kamatfelárra vonatkozó 3,5 százalékpontos limittel, a hitelfelvételi folyamat gyorsítása a hitelbírálati, folyósítási határidők útján, valamint a hitelkiváltások ösztönzése a jogszabályi limiteknél kedvezőbb folyósítási és előtörlesztési díjmaximumok meghatározásával. A minősített termékekhez kapcsolódó, az MNB által üzemeltetett összehasonlító oldal segítségével a fogyasztók könnyen és nagy pontossággal tájékozódhatnak az elérhető MFL-ajánlatokról.

A minősített lakáshitelek bevezetésük óta nagy népszerűségnek örvendenek. Az MFL-termékekből 2022. novemberig összesen immár 190 ezer szerződést kötöttek 2650 milliárd forint értékben. A dinamikus MFL-kihelyezés eredményeként az MFL-termékek új folyósítású lakáshitelpiaci részesedése gyorsan emelkedett, és 2018 közepétől 60-70 százalék körül alakult. Az MFL-termékek magas részaránya a koronavírus-járvány és a háborús helyzet alatt is fennmaradt.

A kizárólag hosszabb kamatfixálással elérhető MFL-termékek térnyerése – az MNB egyéb intézkedései mellett – hozzájárult a változó kamatozású hitelek visszaszorulásához és a fix kamatozású hitelek általánossá válásához. Az MFL-minősítés bevezetése előtti, 40-50 százalékot kitevő, változó kamatozású lakáshitelnyújtás 2019 elejére gyakorlatilag megszűnt. Az elmúlt években hitelt felvevő háztartások így kiszámíthatóbb törlesztési pályával rendelkező, hosszabb időszakra kamatfixált lakáshitelekkel rendelkeznek, amelyek érdemben csökkentették az elmúlt év kamatemelkedéseinek potenciális negatív hatásait.

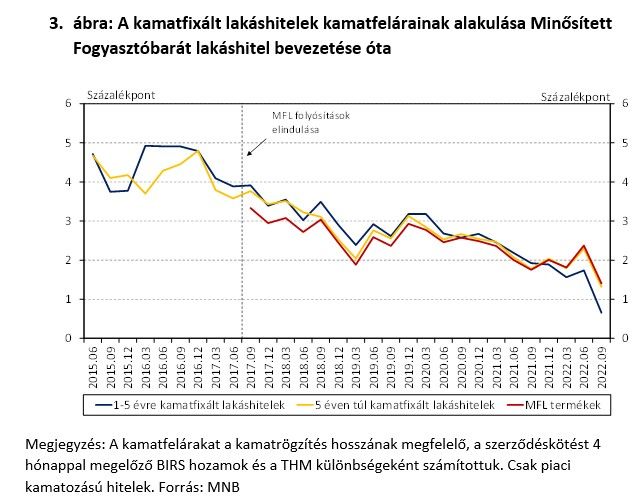

Az MFL-termékek katalizátorszereppel bírtak a lakáshitelpiaci verseny élénkítésében, valamint a kamatfelárak leszorításában. A minősített termékek térnyerésével párhuzamosan érdemben, átlagosan mintegy 1 százalékponttal csökkent a lakáshitelek kamatfelára a minősített és nem minősített konstrukciók esetében is. Az ajánlatok közötti kamatfelárak szórása mérséklődött, amiben az MFL-termékek kamatfelár-maximumának és összehasonlíthatóságának érdemi szerepe lehetett. A lakáshitelkamat-felárak csökkenése általánosan, a különböző kockázattal bíró ügyfélszegmensek széles körét érintve ment végbe.

Az MFL feltételrendszere tehát számos fogyasztói előnnyel jár, amelyeket a hitelfelvevők a jelenlegi turbulens környezetben, megemelkedett kamatok mellett is jól ki tudnak használni. Bár a fix kamatozás kiszámíthatóságot ad, a magas kamatkörnyezetben a tartós kamatfixálás a fogyasztók magas kamatokba való „beragadását” is okozhatja. Ezt a hatást az MFL-termékek kedvező előtörlesztési és folyósítási díjai érdemben mérséklik. A jogszabályban megengedett 2 százaléknál érdemben alacsonyabb, 1 százalékban maximált az előtörlesztési díj az MFL-nél. Ez nagyban csökkenti a minősített hitelek kiváltásának költségét. Emellett a hitelösszeg 0,75 százalékában, legfeljebb 150 ezer forintban maximált, és a gyakorlatban sokszor teljesen elengedett folyósítási díj, illetve a folyósításig felszámítható egyéb költségek körének tételes meghatározása is hozzájárul a jövőbeli kedvező hitelkiváltási feltételekhez.

A közeljövőben további vonzó jellemzőkkel bővül az MFL-keretrendszer. Egyrészt az MNB zöldmandátumával is összhangban 2023 áprilisától egyes meghatározott zöldhitelcélok (például energiahatékony új ingatlan vásárlása/építése vagy használt ingatlan energetikai célú felújítása) esetében folyósítási díj, illetve a zöldhitelcél ellenőrzéséhez kapcsolódó díj és egyéb költség nem kerülhet felszámításra. A Hiteles Energetikai Tanúsítvány költségét a hitelező egyszeri alkalommal köteles lesz átvállalni az ügyféltől, valamint a zöldhitelcélok igazolt teljesülése esetére zöldkamatkedvezményt is biztosíthatnak a bankok. Ezen túlmenően az online hitelezési folyamatok széles körű elterjedésének támogatása érdekében 2024 januárjától az ügyfeleknek minden MFL-kölcsön esetében lehetőségük lesz a szerződéskötést megelőző hiteligénylési folyamatok elektronikus úton (e-mailben és a hitelező online felületén) történő lefolytatására. A hitelfelvevőknek tehát kizárólag a szerződéskötés idejére, egyszeri alkalommal kell személyesen megjelenniük a hitelező fiókjában.

Az MNB a piaci folyamatok, a piaci szereplők visszajelzései és a fogyasztói igények változása alapján a jövőben is folyamatosan felülvizsgálja az MFL-minősítés feltételrendszerét, hogy a fogyasztók minél szélesebb köre élvezhesse az előnyeit, ezáltal támogatva az MNB fogyasztóvédelmi, pénzügyi stabilitási és fenntarthatósági céljait.