Minden szinten duplázott az IPO-piac

A szeszélyes árfolyammozgásokat és hosszabb idő után némi részvénypiaci korrekciót hozó szeptember sem riasztotta el a forrásra szomjazó cégeket a parkettre lépéstől. Az elsődleges részvénykibocsátások (IPO) a múlt hónapban is futószalagon érkeztek, és az eddigi trendek azt mutatják, hogy az év vége is erős lehet.

Az IPO-kra szakosodott Renaissance Capital adatai szerint október elejéig már 321 elsődleges részvénykibocsátásra került sor az idén az amerikai tőzsdén, kétszer annyira, mint 2020-ban egész évben. Az ezen keresztül bevont források összértéke átlépte a 155 milliárd dollárt, ami szintén csaknem a duplája a tavalyi, 81 milliárd dolláros volumennek.

Szeptemberben 30 üzlet köttetett, ami ugyan messze elmarad a júniusi csúcstól, amikor 61 új kibocsátó vitt piacra részvényeket, a 8 IPO-val záruló augusztusnál viszont jóval fokozottabb volt az aktivitás, dacára az egyre kevésbé kiszámítható piaci környezetnek.

Az amerikai adósságplafont érintő politikai viták, a kínai ingatlanpiacot és tőzsdéket egyaránt megrengető Evergrande-csőd, az egekbe szökő energiaárak, valamint a feljebb kúszó infláció hatására visszatérő piaci volatilitás sem kedvezett a tőzsdei debütálásukat beárazni kívánó cégeknek. Ennek ellenére csupán négy beütemezett tranzakciót halasztottak el a Dealogic összesítése szerint. A NordicTrack fitneszmárka tulajdonosa, az IFIT Health & Fitness és az alternatív befektetési szolgáltatásokat kínáló Allvue Systems Holdings mellett két biotech vállalat, a Cingulate és az AEON Biopharma fújt visszavonulót a nagy piaci kilengésekre hivatkozva.

Az eredeti menetrendjük mellett kitartó vállalatok merészsége ezúttal is kifizetődött – igaz, a korábbinál kisebb mértékben –, a szeptemberben tőzsdére vitt részvénysorozatok ugyanis átlagosan 25,5 százalékot raliztak.

Négy hónappal korábban még 42 százalékos hozamot lehetett elérni a legfrissebb IPO-kkal az első 30 nap végére.

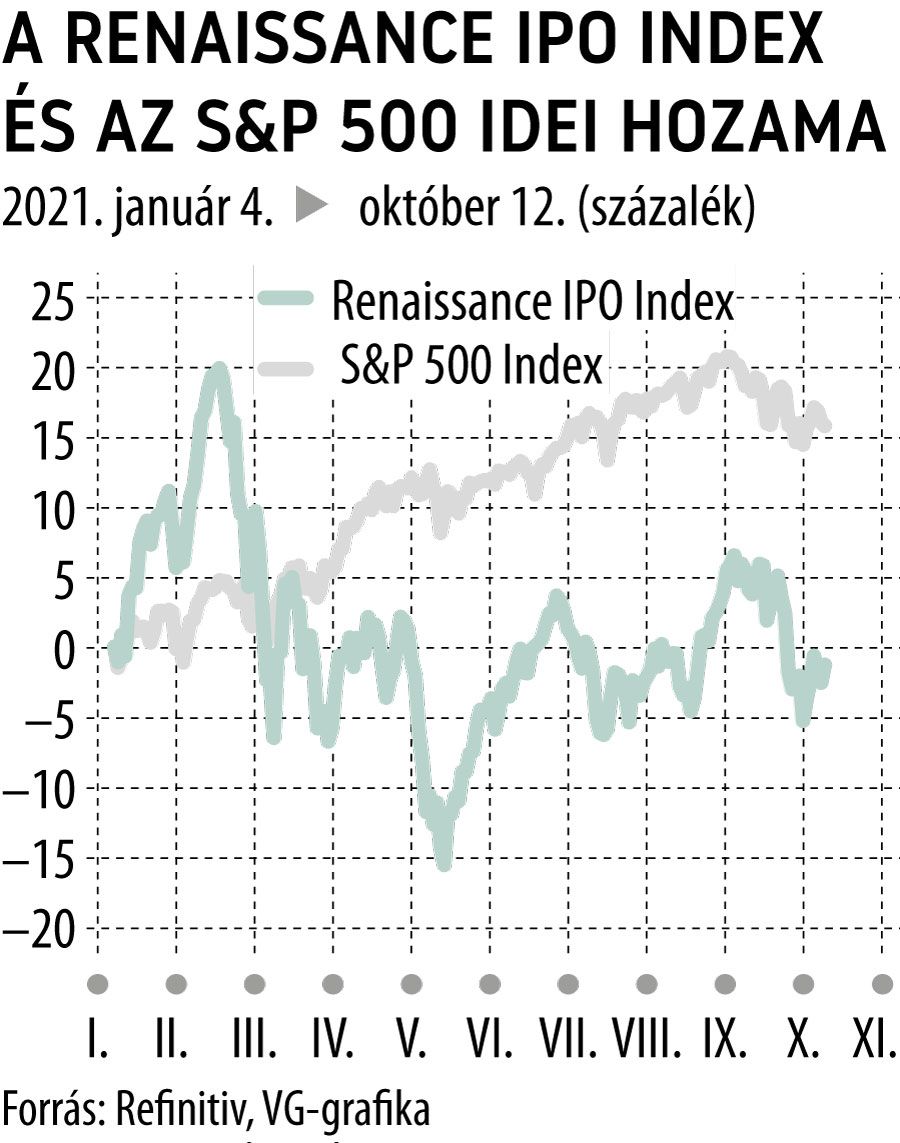

Hosszabb időtávon ugyanakkor már nem ilyen rózsás a kép, a Renaissance IPO Index – amelyben az amerikai tőzsdén az elmúlt 12 hónapban debütáló társaságok papírjai szerepelnek – 2021-ben szerény, 1 százalék körüli mínuszban jár, miközben a zászlóshajónak számító S&P 500 index – az ősz eleji korrekcióval együtt is – majdnem 17 százalékkal került feljebb.

A héten újabb nyolc amerikai cég debütálhat a parketten, ők együtt bő 2 milliárd dollárt terveznek begyűjteni az IPO-juk révén. A legjelentősebb ezek közül az üzleti szoftvereket fejlesztő GitLab 718 milliós, valamint a céges számlázási és fizetési megoldásokat kínáló AvidXchange 528 millió dolláros ajánlása lesz a Nasdaq-on, de félmilliárd dolláros kibocsátásra készül a New York-i börzén az afrikai távközlési tornyokat üzemeltető IHS Holding is.

Az év hátralevő részének egyik leginkább várt debütálása az Amazon által támogatott Rivian e-autó-gyártóé, amely a hírek szerint november eleji parkettre lépésekor a 80 milliárd dolláros értékeltséget célozza meg 10 százaléknyi részvénypakett értékesítésével.

A cég villanyhajtású kisteherautói a Tesla Cybertruck modelljének veszélyes konkurenciái, de a Ford F–150-es elektromos változatának népszerűségét aligha érik utol. A küszöbönálló nagyobb kibocsátások között szerepel a GlobalFoundries IPO-ja is, amely várhatóan 1-2 milliárd dollár tőkét vonna be, 25 milliárd dollárra értékelve a világviszonylatban is meghatározó csipgyártót.