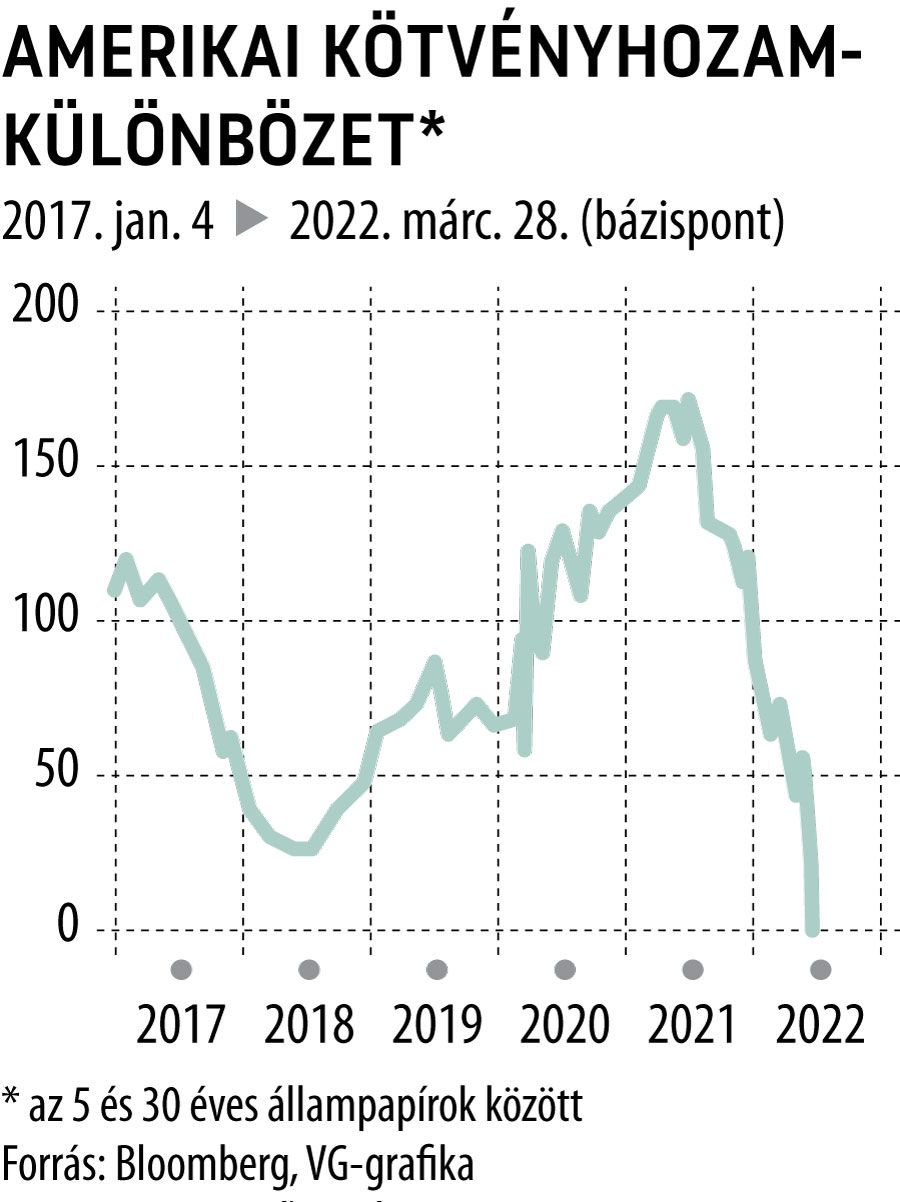

Tizenhat éve nem látott recessziós félelmeket áraz a kötvénypiac

Az 5 és 30 éves amerikai állampapírok hozamai hétfőn 2006 óta először inverzbe fordultak, ami felerősítette az esetleges recesszióval kapcsolatos félelmeket. Az ötéves hozam csúcsa 2,63 százalék volt, míg a 30 évesé 2,6-en stagnált, azok után hogy a hónap elején 53 bázispont volt a különbség. A kötvénypiaci befektetők által leginkább figyelt hozamspread (a 2 és a 10 éves kötvény között) azonban egyelőre még pozitív. A CNBC hírmagyarázata szerint

recessziós időszakok előtt gyakori, hogy a befektetők szabadulnak a rövid lejáratú adósságpapíroktól, és a hosszabb lejáratú kötvényeket vásárolják, jelezve ezzel a gazdaság rövid távú helyzetével kapcsolatos aggodalmukat.

Ugyanakkor Seth Carpenter, a Morgan Stanley vezető közgazdásza valószínűbbnek tartja, hogy sikerül elkerülni a recessziót.

A Financial Times is igyekezett hétfőn hűteni a kedélyeket, de emlékeztetett rá, hogy a hozamgörbe inverziója az 1970-es évektől kezdve minden egyes amerikai gazdasági visszaesést pontosan előre jelzett, legutóbb a koronavírus előttit. A pesszimista forgatókönyvek szerint az inverz hozamgörbe jelenleg azt jelezheti, hogy a piacok nem értenek egyet az amerikai jegybank szerepét betöltő Fed állításával, miszerint a monetáris politika anélkül szigorítható, hogy az túl nagy (negatív) hatással lenne a foglalkoztatásra.

A kötvénypiac pontosan azt árazza, hogy a Fed héjaüzenete alapján várható kamatemelések élesen fékezni fogják a gazdasági növekedést

– vélekedett Peter Chatwell, a londoni Mizuho Bank multi-asset stratégiáért felelős vezetője.

A magyar referenciahozamok sem a töretlen optimizmust jelzik jelenleg: a háromévesé 6,65, az ötévesé 6,77, míg a tízévesé (megegyezően a 15 évessel) 6,51 százalék. Az amerikai hozamgörbe változásai a magyar referenciahozamokon is nyomon követhetők, az intézményi befektetők inflációs és recessziós félelmeivel magyarázhatók a ritkábban látott folyamatok – mondta a VG-nek Pálffy Gergely, a Raiffeisen Bank elemzője.

A befektetők Pálffy Gergely szerint a jegybankok inflációs prognózisai (jellemzően 18–24 hónap) szerint áraznak a kötvénypiacon, illetve a határidős kamatmegállapodásokon: ha az inflációs várakozások magasabbak, mint a fix kamatozású kötvényeken elérhető hozam, akkor ezektől a hitelpapíroktól értelemszerűen igyekeznek szabadulni, az ebből következő árfolyamcsökkenés pedig magasabb hozamokat eredményez. Jelenleg ezek a folyamatok a rövid futamidejű, maximum 5 éves lejáratú kötvények hozamában figyelhetők meg, így fordulhat elő például az a 16 éve nem látott felállás, hogy jelenleg az 5 éves amerikai hozam magasabb a 30 évesnél. Pálffy Gergely szerint ahogy azt a hozamgörbe invertálódása mutatja, a hosszabb lejáratú kötvények piacán nincs jele eladói nyomásnak, ami tulajdonképpen érthető, hiszen például 10 évre aligha becsülhető meg az infláció alakulása. A jelen piaci helyzetben tulajdonképpen kevésbé lényeges, hogy a befektetők a recessziós félelmek (a vissza nem fizetés kockázata miatt), vagy az inflációs félelmek (a reálhozam negatív lesz) miatt szabadulnak a rövidebb lejáratú kötvényektől, vagy Magyarországon az éven belüli fix hozamú eszközöktől, a diszkontkincstárjegyektől – mondta a Raiffeisen Bank szakértője.

Inflációtól tart a lakosság isAlig keresték a lakossági befektetők a múlt héten a Magyar Állampapír Pluszt, a heti jegyzési adatok szerint mindössze 6 milliárd forintnyit vásároltak. Szárnyalt viszont a Prémium Magyar Állampapír, az infláció feletti hozam ígérete 67 milliárd forintnyi vételi erőt jelentett. Vitték a lakossági befektetők az Egyéves Magyar Állampapírt is, amelyért 41 milliárdnyit hagytak a kasszáknál. |