A honvédosok kezelik legjobban a nyugdíjkasszát

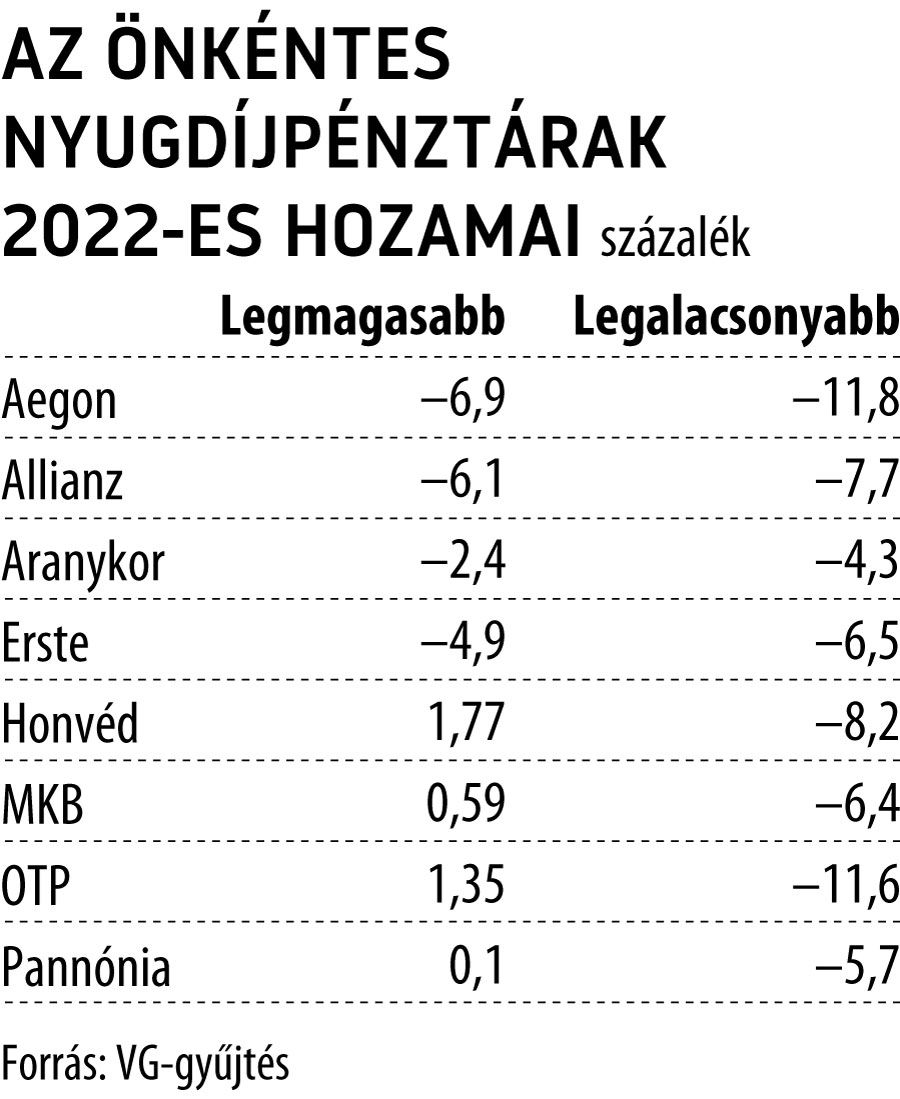

A részvénypiacok esésével és a kötvényhozamok emelkedésével (ami a már meglévő kötvényportfólió leértékelődésével jár) elég siralmasan festenek a Magyarországon működő önkéntes nyugdíjpénztári (önyp) teljesítmények. A jövő nyugdíjasai nem 2022 első öt hónapjára fognak a legszívesebben visszaemlékezni, a VG-körképe szerint a vizsgált nyolc pénztár több mint 40 nyugdíjalapja közül csupán négy tud felmutatni pozitív hozamot az év elejétől.

2021-ben magasan nyerte a nyugdíjalapok közti versenyt az Allianz Önkéntes Nyugdíjpénztár kockázatvállaló portfóliója, amely 27 százalék hozamot termelt. Idén ugyanaz a befektetési politika – 73 százalék nemzetközi részvény, 17 százalék hazai részvény és 10 százalék magyar állampapír – 6,1 százalékos negatív hozamra elég, meglepetésre azonban még így is ez a legjobb teljesítmény a négy allianzos önyp-portfólió közül. A kiegyensúlyozott nevű portfóliójuk idén 7,7 százalékos mínuszban van, ebben 69 százalékot képviselnek magyar állampapírok, míg 17-et külföldi részvények.

Az Aegonnál sem fest jól az összkép, az öt választható portfólió közül kettőnek is több mint 11 százalékkal esett idén az árfolyama, főként a növekedési alapjuk (felerészben tartalmaz részvényeket és kötvény+pénzpiaci eszközöket, a fennmaradó részt pedig ingatlanalapban és abszolút hozamú alapban tartja) teljesít gyengén. Az Aegonnál a mínusz 6,9 százalék a legjobb teljesítmény, ebben a klasszikus alapban kizárólag államkötvényekből válogatnak.

Az Erste nyugdíjalapok is mínuszosak idén: 4,9 és 6,5 százalék között szóródnak a negatív hozamok. A banki hátterű pénztárak közül az MKB-nál viszont az egyik portfólió pozitív hozamra volt képes az év első 5 hónapjában, a kiszámítható nevű alap 0,6 százalék pluszban van idén, itt valamennyire kifizetődő volt az ultrakonzervatív megközelítés, de a pénztár szakértői ezt az alapot csak a nyugdíj előtt 1-2 évvel álló, vagy már eleve nyugdíjas öngondoskodóknak ajánlják és hangsúlyozzák, hogy a nyugdíjpénztári portfóliók hozameredményét 10-15 éves időtávon érdemes értékelni.

Külön közleményben fordult az öngondoskodó ügyfeleihez az OTP is, kiemelve, hogy az ismert gazdasági krízishelyzetben a tőkepiacok nem kerülhették el a visszaesést, a részvényárfolyamok nagyot zuhantak, de ezúttal a biztos menedéknek tekintett fejlett piaci kötvények hozamai sem estek, így szinte minden befektetési eszköz árfolyamesést szenvedett el. Emelkedtek a magyar kötvényhozamok, ami jelentősen csökkentette a pénztári portfóliókban már meglévő magyar állampapírok árfolyamát. A pénztár által választható eszközök közül egyedül a devizakitettség miatt keletkezett némi nyereség. Az OTP nyugdíjpénztári tagok 6 portfólió közül választhatnak, ezek közül idén csak egynek a hozama pozitív, az a kockázatkerülő: 1,35 százalékkal.

A legjobb teljesítményt a Honvéd önyp nyújtotta idén, igaz a négyből csupán egy portfólió ért el pozitív hozamot. Ez a pénzpiaci alapjuk, 1,77 százalékos teljesítménnyel. Érdekesség, hogy az „egyenruhások pénztára” részben megosztja a vagyonkezelést külső portfóliókezelőkkel, de a pénzpiaci alapot ők maguk kezelik. A portfólióban csak látra szóló folyószámla, lekötött betéti számla, tagi kölcsön és maximum 3 hónap hátralévő futamidővel rendelkező magyar állampapír szerepelhet.