Napokon belül indul a Masterplast új részvényeinek jegyzése

Az építő- és egészségipari anyagokat gyártó magyar társaság mintegy 8–10 milliárd forintos tőkeemelést tervez további beruházásainak finanszírozásához, nyilvános részvénykibocsátás (SPO) formájában. Ennek a részleteit kedden sajtótájékoztatón ismertette a Masterplast vezetése.

Egy jó sztorira borúsabb piaci környezetben is van vevő

A tőzsdei jelenlét egyik fő célja, hogy forrást tudjon bevonni a cég, mi pedig be szeretnénk bizonyítani, hogy ha jó a vállalati sztori, akkor borúsabb gazdasági környezetben is lehet sikeres részvénykibocsátást végrehajtani

– mondta Tibor Dávid, a társaság elnöke és nagytulajdonosa. Az elnök szerint ennek megágyaz az is, hogy a jelenlegi energiaválság kezelésének egyik megoldása az épületszigetelés, éppen az a terület, ami a Masterplast fő tevékenységét adja.

A Masterplast az elmúlt évek fejlesztéseinek köszönhetően közép-kelet-európai sztoriból egyre inkább nyugat- és közép-európai fókuszáltságú vállalattá vált, miközben a nyári „rezsiébredés” óta a hazai hőszigetelési piacon is egyre nagyobb a pezsgés – tette hozzá Tibor Dávid. „Az energiaválság és a klímavédelmi célok teljesítése miatt az épületek energiahatékonyságának javítása egyre sürgetőbbé vált, ezért a hőszigetelőpiac folyamatos bővülésére számítunk” – hangsúlyozta az elnök.

Az ambiciózus célokat kitűző és megvalósító Masterplast a legsikeresebb hazai tőzsdei cégek között van

– hangsúlyozta Végh Richárd, a Budapesti Értéktőzsde (BÉT) vezérigazgatója. Szerinte a mostani vérzivataros időkben talán még nagyobb szerepe van a tőzsdei tőkebevonásnak, mint a korábbi alacsony kamatkörnyezetben, ezért bíznak benne, hogy a többi vállalatnak is például szolgálhat a Masterplast kibocsátása.

Újabb eredménynövelő beruházások a célkeresztben

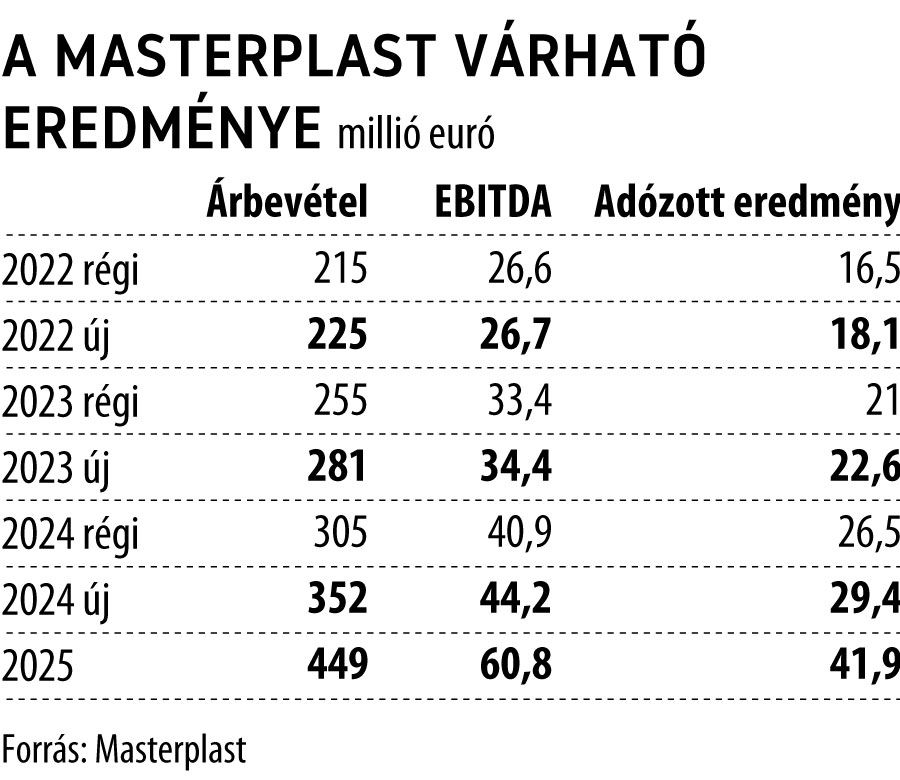

A vállalat egy héttel ezelőtt, egy befektetői rendezvényen ismertette frissített eredménycéljait és küszöbön álló, összesen 50 millió euró – mintegy 20 milliárd forint – értékű új beruházásait. Ezek között szerepel a kőzetgyapotgyártás elindítása a szerbiai Sremska Mitrovicában (Szávaszentdemeter). Ennek a beruházásnak az értéke várhatóan 20-25 millió euró lesz, amihez állami támogatásra is pályázott a cég.

S hogy a termékpaletta teljes legyen, az üveggyapotgyártás területén is gondolkoznak egy nagyságrendileg 25 millió eurós beruházáson. Ebben a szegmensben 2025 elején indulhat meg a termelés, de végső döntést csak a sikeres SPO-t követően hoz erről a befektetésről a cég.

Egy hét múlva indul a részvények értékesítése

Az újabb befektetést részben nyilvános forrásbevonással finanszírozná a vállalat, amihez 8–10 milliárd forint értékű részvénykibocsátást tervez a Budapesti Értéktőzsdén.

A hétfő este közzétett információs dokumentum alapján a Masterplast minimum 1 136 364, maximum kétmillió (túljegyzés esetén legfeljebb 2,3 millió) darab, egyenként 100 forint névértékű törzsrészvényt bocsátana ki. A rábocsátással a jelenlegi, tőzsdén forgó részvényállomány 7,8–15,7 százalékkal nőhet.

Fotó: Vémi Zoltán / Világgazdaság

A nyilvános értékesítés a tervek szerint október 5. és 14-e között lesz esedékes. Az új részvényeket 4000–4400 forintos ársávban értékesítené a társaság, amivel összesen 10,12 milliárd forint forrást vonna be.

A kisbefektetőknek 1,5–3 milliárd forint volumenben tervez részvényeket eladni a vállalat, míg a nyilvános értékesítés 70-80 százalékát intézményi befektetőknek kínálják fel.

A kibocsátás eredményét és a végleges értékesítési árat október 18-án ismertetik, a tőkeemelés pedig egy héttel később, október 26-án lesz. Az új papírok várhatóan december 2-án érkeznek meg a pesti parkettre. Az újonnan kibocsátandó részvényeket kizárólag az OTP Banknál jegyezhetik majd le a lakossági és az intézményi befektetők.

A nagytulajdonosok megtartanák 50 százalék feletti tulajdoni arányukat, a tranzakció struktúráját látva fognak dönteni a tőkeemelésben való részvételről. A főrészvényesek közül Tibor Dávid Masterplast-elnök és Ács Balázs alelnök vállalta, hogy a tőkeemeléstől számított egy évig nem adnak el az esetlegesen megszerzett részvényekből.