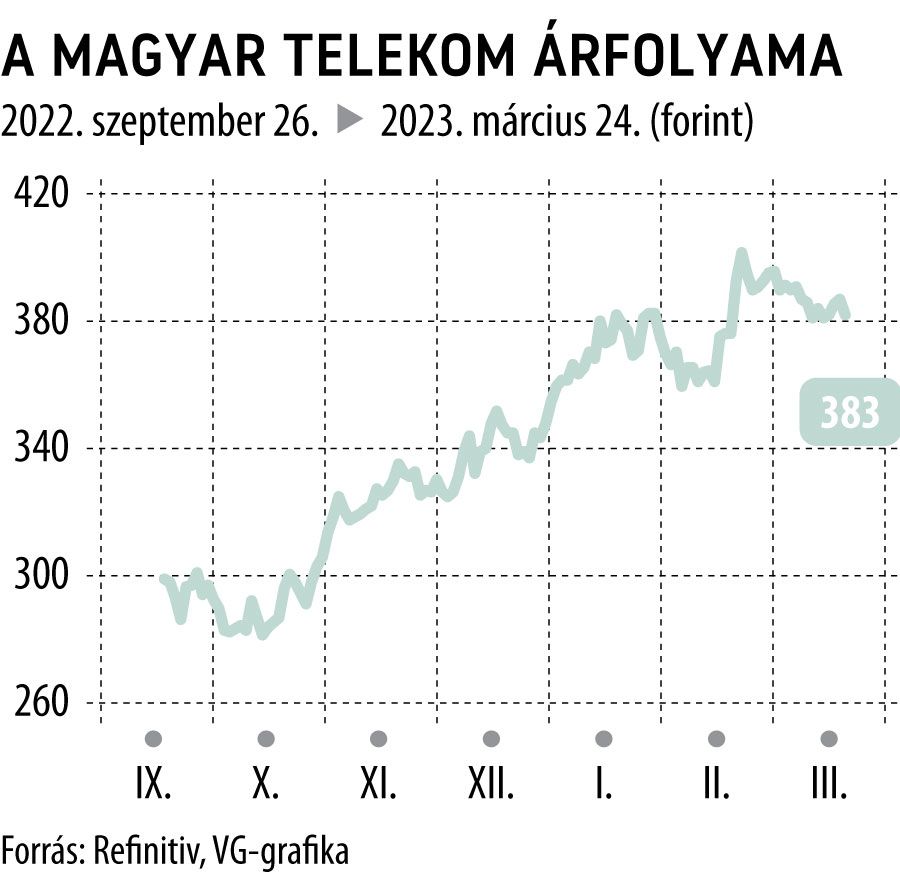

Acélrugóként pattanhat fel a Magyar Telekom kurzusa

Hatalmas növekedési potenciál rejlik a Magyar Telekom részvényeiben a KBC Equitas szerint, hiszen Varga Dániel, a befektetési cég részvényelemzője 1154 milliárd forintos vállalatérték mellett 593 forintos részvényenkénti fair értékkel számol. Korábban a Concorde is hasonló, 600 forintos célárat határozott meg a Telekom részvényeire.

A tavaly az extraadók ellenére is erős évet zárt hazai távközlési piacvezető, amelynek lendületes növekedése az elemző szerint több éven keresztül kitarthat, mivel a nemrég bevezetett infláció követő díjkorrekció újabb löketet adhat a társaság bevételeinek és profitjának.

A Telekom szempontjából is kiemelendő eseménynek számít a Vodafone felvásárlása, hiszen ezzel egy erős versenytársat kapott. Az akvizíció előtt a SIM-kártyák alapján a mobil-előfizetések piacán a tavalyi második negyedévben a Telekomnak 45, a Yettelnek 26,7, míg a Vodafone-nak 25,9 százalékos részesedése volt.

A mobilinternet tekintetében hasonló tendencia mutatkozik, hiszen itt is a Magyar Telekom a piacvezető, azonban a helyhez kötött internet tekintetében már nem mutatkozik ilyesfajta előny. A Vodafone és a Digi egyesülésével hasonló méretű részesedést szerezhet a 4iG is, ez pedig erősödő versenyt is hozhat a piacra – véli Varga Dániel.

A mobilbevételek tekintetében amúgy tavaly bivalyerős, 10 százalékos növekedést ért el a cég. Emellett az előfizetők száma is nagyot ugrott, már a 6 milliós értéket közelítve, a KBC várakozásai szerint pedig a következő évek során is folytatódhat ez a trend, habár kissé mérsékeltebb ütemben.

A szegmens teljesítményében fontos szerepet játszik az egyre fokozódó mobiladat iránti, illetve a nagyobb sávszélességet biztosító csomagok iránti kereslet.

A bevételnövelő hatás hosszabb távon is fennmaradhat, összességében ebben a szegmensben 54 százalékos bevételbővülést vár Varga Dániel 2027-ig.

Egyre inkább lemaradóban van viszont a vezetékes láb, így a hangalapú előfizetők számában is lassú lecsorgás figyelhető meg az elemző szerint. Ennek ellenére a díjkorrekciók hatására itt is emelkednek a bevételek, mégpedig 5 éves időtávlatban 38-39 százalékkal.

A északmacedón leányvállalat forgalma is gyorsan nőtt 2022-ben, már 75 milliárd forintos összbevételt termelve. A bővülés a KBC várakozásai szerint a következő években is folytatódhat.

Kevés örömre ad okot viszont a rendszer-integrációs/információs technológiai (SI/IT) üzletág, ahol a bevételek előreláthatóan sem Észak-Macedóniában, sem idehaza nem indulnak növekedésnek ezt követően sem. Így a nagyobb költséghányadú üzletág egyre kisebb részét adhatja a bevételeknek, a kormányzati megrendelésekért folyó verseny pedig minden bizonnyal tovább fokozódik.

A profit várható alakulása kapcsán az elemző kifejti:

az infláció dacára a költségek emelkedését összességében kompenzálhatja a bevételek dinamikus növekedése, aminek köszönhetően az EBITDA – amely már tavaly is megközelítette a 250 milliárd forintot – további 100 milliárddal is bővülhet többéves horizonton.

Az eredményhányad így hosszabb távon is 33 százalék körül mozoghat, a nettó eredményt és az ehhez kapcsolódó marzsot is javítva az évek során.

A fentiek alapján erős cashflow-termelésre lehet kilátás a jövőben is, így a javulás már az idén is meghaladhatja a menedzsment előrejelzését.

A különadók mellett akár 80-90 milliárd forintos készpénztermelésre nyílhat esély.

Kedvező fordulat az is, hogy még tavaly új részvényesi javadalmazási politikát vezetett be a társaság, aminek keretében az idén 8 százalék körüli hozamot biztosító, 30,6 forintos részvényenkénti osztalékot kapnak a befektetők. Ezenfelül pedig a további 14,6 milliárd forintos részvény-visszavásárlási program is emelheti a részvények kurzusát.

Összességében így a tavalyi tisztított eredmény 70 százaléka kerül vissza a befektetőkhöz, amely magasabb a korábban meghirdetett 60 százalékos alsó határnál.

Növekvő eredménytermelés mellett pedig a javadalmazás is tovább javulhat, hiszen a meghirdetett osztalékpolitika a 2022–2024-es évekre szól.

Bár arra nem tér ki a javadalmazási politika, hogy milyen arányban oszlanak meg a juttatások az osztalék, illetve részvény-visszavásárlási program között, az elemzői konszenzus emelkedő osztalékkifizetéssel számol.

Az osztalékszint piaci értékelése során etalonnak számító 10 éves államkötvény 8,7 százalék körüli hozamától ugyan elmarad a Magyar Telekom osztalékhozama, ám ha a teljes részvényesi javadalmazást vesszük alapul, akkor 11 százalék feletti hozam mutatkozna.